資金調達目的でファクタリングの利用を検討したいけど、入金までのスピードが気になったことはありませんか。

ファクタリングの入金スピードはどのファクタリング会社を選ぶのか、どんな準備をするのかによって大きく異なります。

今回はファクタリングで入金されるまでの流れや即日資金調達を行うコツを解説していきます。

ファクタリングとは?入金されるまでの仕組みを図解

ファクタリングとは保有する売掛債権をファクタリング会社に買い取ってもらい、本来の入金日よりもはやく資金化できるサービスです。

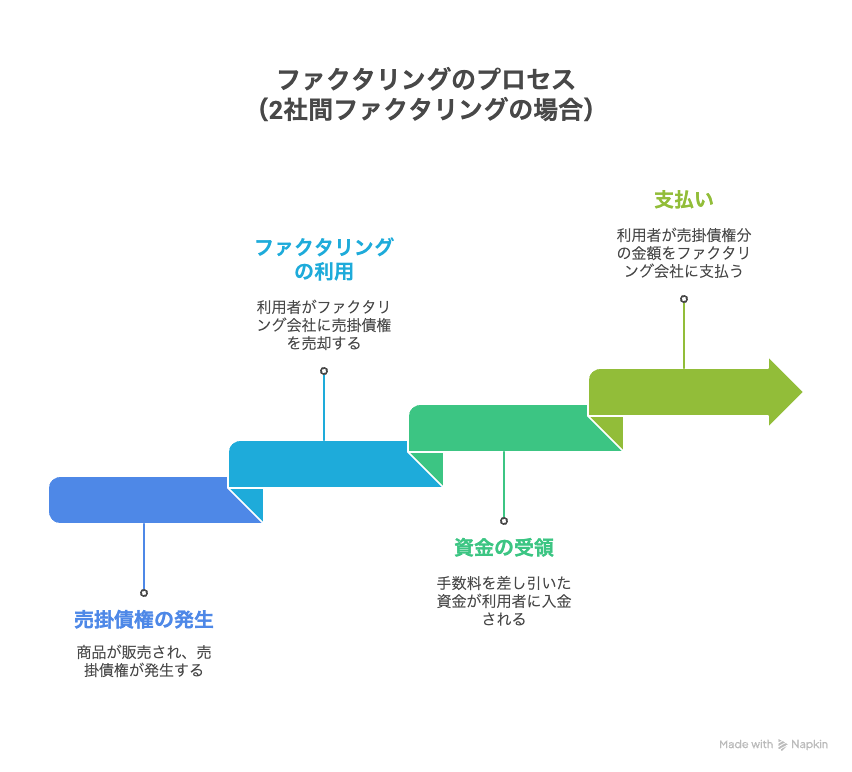

以下では、多くの事業者が利用する2社間ファクタリングを例に入金されるまでの仕組みを図でまとめました。

資金調達の代表的な手法である銀行融資は、利用者の返済能力が厳しく審査されます。

事業計画書・決算書など提出書類も多く、融資の申し込みから入金までに数週間〜1ヶ月以上など時間がかかるケースも珍しくありません。

一方で、ファクタリングは手続きのオンライン化やAI審査の導入で審査スピードを迅速化している会社が多いです。

そのため、ファクタリングの申し込みから最短即日での入金を受けられるなど資金調達スピードの速さがメリットです。

他の資金調達との入金スピードの違い

以下では、ファクタリングと一般的な資金調達方法の入金スピードや特徴を比較して表にまとめています。

| 資金調達方法 | 入金までの目安 | 特徴 |

|---|---|---|

| ファクタリング | 即日〜3日 | とにかく急ぎの資金調達に最適で、借入ではないため信用情報への影響もない |

| ビジネスローン | 即日〜1週間 | 銀行融資より早いが金利は高めで、決算書の提出が必要なケースが多い |

| 銀行融資(プロパー融資) | 2週間〜1ヶ月 | 金利は低いが審査が厳格で時間がかかり、創業期や赤字決算ではハードルが高い |

| 日本政策金融公庫 | 2週間〜2ヶ月 | 低金利で実績がなくても借りやすいが、申し込みから着金まで非常に時間がかかる |

| クラウドファンディング | 1ヶ月〜半年 | プロジェクトの魅力次第で資金が集まるが、調達確実性は低く入金は募集終了後となる |

上記の通り、ファクタリングの入金スピードは他の手段と比べても非常に速いです。

銀行融資・日本政策金融公庫は低コストで資金を調達できますが、今すぐ資金が必要な場合などの緊急事態には対応できません。

一方で、ファクタリングは他の手段と比較してコストはかかるものの最短即日で資金を調達できるため、緊急時の資金繰り改善に役立ちます。

ファクタリングで入金されるまでの流れと必要日数

ファクタリングは、2社間と3社間で入金されるまでの流れと必要日数が異なります。

【最短即日】2社間ファクタリングの入金までの流れ

2社間ファクタリング契約は、以下のような流れになります。

- 取引によって売掛金が発生

- ファクタリング会社に申し込み

- ファクタリング契約の締結

- ファクタリング会社から顧客へ買取金額を支払う

- 売掛金の支払期日に売掛先から顧客へ入金が完了

- 入金されてた売掛金をファクタリング会社へ支払う

売掛先企業がファクタリング契約に関与しないので、複雑化せずシンプルな契約手続きが可能です。

2社間ファクタリングでは、利用者がファクタリング会社へ申し込み、審査通過後に契約手続きを行えば、すぐに代金が振り込まれます。

多くのファクタリング会社がオンライン契約に対応しているので、契約手続きに時間がかかりません。

そのため、2社間ファクタリングは最短即日で入金されます。

【数日~1週間】3社間ファクタリングの入金までの流れ

3社間ファクタリングは顧客、売掛先企業、ファクタリング会社の3社間の契約です。

3社間ファクタリング契約の流れは以下になります。

- ファクタリング審査段階で、売掛先企業にファクタリング契約の承諾を得る

- ファクタリング審査通過後、顧客、売掛先企業、ファクタリング会社の3社間で契約を締結する

- ファクタリング会社から顧客の口座に買取代金を振込む

- 支払期日までに、売掛先企業がファクタリング会社へ売掛金の支払いを済ませる

3社間ファクタリングは売掛先企業による売掛債権の譲渡の承認が必要で、2社間ファクタリングより現金化に時間がかかります。

3社間ファクタリングでは、利用者に加えて売掛先企業とファクタリング会社が契約しなければなりません。

契約前にファクタリングについての説明を行い、売掛先企業から同意を得て、売掛先企業と契約手続きを行うので、どうしても契約完了までに時間がかかります。

そのため3社間ファクタリングでは申し込みから入金までに数日〜1週間程度の時間がかかってしまう点はデメリットです。

ファクタリングで入金スピードを早める7つのコツ

ファクタリングで即日資金調達を行うために、以下の7点を意識することが大切です。

- 必要書類の準備を徹底する

- 2社間ファクタリングを選択する

- リスクの低い売掛債権を売却する

- 期日までの日数が短い売掛債権を売却する

- オンライン完結型ファクタリングで申請する

- 過去に利用経験があるファクタリングサービスを利用する

- 少額債権は即日買取の可能性が高い

ファクタリングで即日資金調達ができるかどうかは、利用者が事前の準備ができるかどうかにかかっています。

ファクタリングで即日資金調達を行うための7つのポイントについて詳しく解説していきます。

必要書類の準備を徹底する

ファクタリングサービス申請前に、必要書類の準備を徹底しましょう。

書類不備の場合は審査が長引くため、資金調達スピードが遅れる可能性があります。

資金調達の必要書類は、以下の通りです。

必要書類リスト

- 決算書(2~3期分)

- 登記簿藤本(会社謄本)

- 印鑑証明書(法人)

- 代表者身分証(運転免許・パスポートなど)

- 納税証明書

- 社会保険料払い込み証明書

- 通帳コピー(保有しているすべての口座の過去3ヵ月分)

売掛債権の証明書類

- 請求書

- 契約書

- 見積書

- 発注書

- 受注書

- 請負書

- 納品書

- 納品完了書

- 施工完了書

ファクタリング会社によって必要な書類は異なるので、あらかじめどのような書類が必要になるのかを確認し、書類を揃えた上で申し込みを行うのがよいでしょう。

申し込みの際には必要書類を確認しながら申し込むことで、間違いなく申し込むことが可能です。

2社間ファクタリングを選択する

ファクタリング会社を選択する際には2社間ファクタリングの取り扱いがある業者を選択してください。

即日入金に対応しているのは2社間ファクタリングで、3社間ファクタリングに申し込みをしてしまったら、入金までに数日かかってしまいます。

また、ファクタリング会社を選ぶ際には、「最短即日」と記載されている業者ではなく、「最短60分」など、入金までの具体的な時間が明記されている業者を選択するようにしましょう。

「最短即日」とのみ明記されている業者は、実際には入金までに数日程度の時間がかかってしまうこともあるので注意してください。

リスクの低い売掛債権を売却する

ファクタリング審査にスムーズに通過するためには、期日通りに回収できる可能性の高い、リスクの低い売掛債権を売却するようにしてください。

ファクタリング審査で重視されるのは、売掛債権が「期日通りに回収できるかどうか」という点です。

そのため次のような売掛債権は期日通りに回収できる可能性が高いと判断され、審査にスムーズに通過できます。

- 大手企業・上場企業に対する売掛債権

- 官公庁に対する売掛債権

- 取引歴が長く入金に遅れたことがない売掛債権

これらの売掛債権であれば「回収に懸念がない」と判断され、スムーズに審査に通過できる可能性が高いでしょう。

手元にもっている売掛債権の中でも優良な取引先に対する売掛債権をファクタリングすることで、即日入金される可能性が高くなります。

期日までの日数が短い売掛債権を売却する

入金期日までの日数が短い売掛債権を売却することでもスムーズに審査に通過でき、即日入金される可能性が高くなります。

期日までの期間が短いということは、ファクタリング会社が代金を立て替える期間が短くなるということですので、ファクタリング会社の未回収リスクは期間が短ければ短いほど低くなります。

例えば期間まで30日の売掛債権と90日の売掛債権では、期間90日の売掛債権の方が売掛先企業の資金繰り悪化などのリスクが高まるので、ファクタリング会社は慎重に審査を行わなければなりません。

そのため、期間の長い売掛債権の方が審査に時間がかかり、期間の短い売掛債権の審査に時間はかかりません。

スムーズに審査に通過したいのであれば、期間の短い売掛債権を売却した方がよいでしょう。

オンライン完結型ファクタリングで申請する

オンライン完結型ファクタリングを利用すれば、スピーディーな資金調達が実現できます。

オンライン完結型のファクタリングは対面審査が不要で、自宅や会社にいながら契約手続きを完結できます。

また、ファクタリング会社を訪問する時間もかからないので、移動時間の節約にもなりますし、「近くにファクタリング会社がないから、当日中にファクタリング会社を訪問できない」という地方の事業者の方も、オンライン完結型のファクタリングであれば、即日入金できる可能性が高まります。

地方の事業者の方は特にオンライン完結型のファクタリング会社を選択するようにしてください。

万が一、対面型ファクタリングサービスを利用する場合には場合は、朝一に訪問しましょう。

対面型のファクタリング会社は窓口で申し込みを行い、審査通過まで待てば、当日中に窓口で契約を完結できます。「窓口で不明点を確認しながら契約したい」「相手の顔を見て契約しないと不安」という方は早い時間帯に窓口へ訪問するようにしてください。

オンライン完結型のファクタリング会社では、審査をコンピューターが行う業者もあるので、審査時間そのものがかなり早く設定されています。より確実に即日入金を希望するのであればオンライン完結型ファクタリングを活用するのがおすすめです。

過去に利用経験があるファクタリングサービスを利用する

過去に利用経験があるファクタリングサービスで申請すると、審査に通りやすくなります。

2社間ファクタリングは3社間ファクタリングと比較して、ファクタリング会社のリスクが高く、初めての顧客に対して厳格な審査を行っているからです。

2社間ファクタリングには以下の3つのリスクがあるためです。

- 利用者による代金流用

- 架空の売掛債権の売却

- 他社へ譲渡した売掛債権の二重譲渡

2社間ファクタリングにはこれらのリスクがありますが、過去にファクタリングを利用し、問題なく支払っている実績がある場合は、初回利用時より信用度が高まります。

過去に利用経験があるファクタリングサービスで申請すると、迅速な資金調達が実現しやすいです。

少額債権は即日買取の可能性が高い

ファクタリングサービスは少額債権なら、即日買取の可能性が高くなります。

少額の資金調達は貸し倒れのリスクが少なく、すぐに審査が完了するケースが多いです。

買い取った売掛債権が高額で貸し倒れの場合には、ファクタリング会社業者の損失も大きいですが、少額であれば、ファクタリング会社業者の損失も少なくなります。

リスクの低い少額債権は即日で、素早い資金調達ができます。

必要最低限の金額に申し込みをした方が手数料負担も少なくなるので、ファクタリングを利用する際には、必要とする金額ギリギリに申し込みをするようにしましょう。

ファクタリングで入金が遅れる・審査に落ちる5つのケース

ファクタリングで入金が遅れる・審査に落ちる5つのケースとして、以下の5つがあげられます。

- 提出した書類に不備・不足があった

- 売掛先の信用力が著しく低い

- 売掛債権が実在するか疑わしい

- 個人事業主・フリーランス不可の会社だった

- ファクタリング会社の営業時間外に申し込んだ

上記のケースに該当しないよう、ファクタリングの手続きは注意して行いましょう。

提出した書類に不備・不足があった

ファクタリングで入金が遅れる原因として多いのが、提出した書類に不備・不足があるケースです。

基本的に、ファクタリングの審査は必要書類が揃った段階ですぐに開始されます。

しかし、提出書類に不足があったり、画像が不鮮明で文字が読めなかったりすると確認作業のために審査がストップしてしまいます。

具体的に、ファクタリングの提出書類で不備・不足がある例は以下の通りです。

- 請求書の日付や金額に誤りがある

- 通帳のコピーが必要なページ分揃っていない

- 身分証明書の有効期限が切れている

- スマホで撮影した書類画像のピントが合っていない

急いでいる時こそ、ファクタリングの申し込み前に必要書類に不備・不足がないか落ち着いて確認しましょう。

売掛先の信用力が著しく低い

売掛先の信用力が著しく低い場合、ファクタリングで入金が遅れるばかりか審査に落ちてしまいます。

ファクタリング会社にとって最大のリスクは、買い取った売掛金が回収できなくなる点です。

そのため、たとえ利用者に問題がなくても売掛先の経営状況に不安がある場合は審査落ちしてしまいます。

具体的に、ファクタリング会社が売掛先の経営状況を懸念するケースは以下の通りです。

- 売掛先で過去に支払いの遅延やトラブルがある

- 売掛先に税金の滞納や倒産の噂がある

- 売掛先が設立直後で事業の実態が見えにくい

そのため、ファクタリングを利用する際はある程度事業を継続していて経営状況に問題がない売掛先の売掛債権で申し込みましょう。

売掛債権が実在するか疑わしい

売掛債権が実在するか疑わしいと審査で判断された場合も、入金遅れや審査落ちにつながってしまいます。

ファクタリング会社は、架空の請求書で資金を騙し取られるリスクを防ぐために審査で「取引が本当に行われたか」を確認するのが一般的です。

よって、取引の実態を証明できる資料が不足していると審査に時間がかかったり、疑われて審査落ちしたりする原因となります。

具体的に、ファクタリング会社から売掛債権の実在性を疑われるケースは以下の通りです。

- 契約書や発注書がない

- 取引に関するメールやチャットでやり取りした履歴がない

- 過去の入金履歴が通帳で確認できない

特に、受発注のやり取りを普段から口頭で行っている場合は注意が必要です。ファクタリングを申し込む際に、過去の入金履歴が記載された通帳など取引の実態を証明できる資料を用意しましょう。

個人事業主・フリーランス不可の会社だった

「個人事業主・フリーランス不可の会社だった」も、ファクタリングの審査落ちとしてよくある理由です。

ファクタリング会社によっては法人のみ対応し、個人事業主・フリーランスからの申し込みを受け付けていない場合があります。

個人事業主の売掛債権は少額なケースが多く、手続き・審査にかかる手間・コストに対して収益が見合わないと判断されやすいためです。

個人事業主・フリーランスが上記のファクタリング会社に申し込んでしまうと、審査以前の問題で門前払いとなってしまいます。

ホームページを事前にチェックし、「個人事業主・フリーランス対応」と明記されているファクタリング会社を選ぶようにしましょう。

ファクタリング会社の営業時間外に申し込んだ

ファクタリング会社の営業時間外に申し込んだ場合、ファクタリングの入金が大幅に遅れます。

「Web申し込み24時間受付中」とホームページに記載するファクタリング会社は多いですが、あくまで申し込みフォームの送信が可能であるだけです。

上記のケースでは、申し込み自体は24時間受け付けていても以下のように実際の審査・入金は営業時間内となります。

- 金曜日の夜に申し込んだ場合→審査開始は翌週の月曜日になる

- 土日・祝日に申し込んだ場合→土日対応の業者以外は休み明けの対応になる

もし、土日や夜間に資金調達が必要な場合は土日・祝日営業や24時間即時入金に対応しているファクタリング会社を選びましょう。

ファクタリングのメリット

ファクタリングのメリットとして、以下の3点をあげることができます。

- 最短即日で資金調達ができる

- 信用情報や財政状況に影響されない

- 取引先の倒産で未回収リスクを背負う必要がない

資金調達時間が早く、審査に通過しやすい上に、売掛債権の回収リスクを負う必要もありません。

最短即日で資金調達ができる

ファクタリングサービスは最短即日で資金調達ができます。

ファクタリングサービスは売掛先企業や売掛債権の審査のみで、スピーディーに現金化できます。

融資審査は借入をする企業の決算状況等を確認するため、審査に時間が必要ですが、ファクタリングは最短即日で資金調達が可能です。

「2社間」は最短即日、「3社間」なら最短2日から1週間程度で入金が可能です。

売掛金回収までの期間が長引き、キャッシュフロー悪化が予想される状況や、報酬が受け取れないまま税金や生活費の支払いに追われているなど、手元に資金が必要な場合に活用しましょう。

信用情報や財務状況に影響されない

ファクタリングサービスは、信用情報や財務状況に影響されずに資金調達ができます。

売掛債権の信用が、資金調達における審査で重視されます。

借入審査の際に重視される申し込み企業の決算状況や代表者の収入や信用情報などは、ファクタリング審査では大きく影響しません。

例えば、資金使徒が明確になっていない、税金や社会保険料などを滞納した税金や社会保険料を現在滞納している、財務状況が申し込み時点で赤字でも、売掛先の信用力が高いならファクタリングで資金調達できます。

取引先の倒産で未回収リスクを背負う必要がない

ファクタリングサービスの売掛債権が回収不能になっても、基本的に自社に責任は及びません。

売掛債権の売却後に償還請求権がない「ノンリコース」がファクタリングサービスの基本であり、顧客は万が一売掛債権が回収不能になっても未回収リスクを負う必要がないためです。

対して、「ノンリコース」と異なる「ウィズリコース」は償還請求権を含めた契約を意味しており、万が一売掛先が代金を支払わない場合には自社に責任が及びます。

未回収リスクがない分、実質的には貸付と同様の機能を有していることから「貸金業」にみなされる可能性が非常に高くなります。

金融庁のサイト内では貸金業に該当するファクタリンとして以下のように記載されています。

- 売主が債権を買い戻すこととされている

- 売主自身の資金によりファクタリング会社に支払いをしなければならないこととされている

引用元:ファクタリングに関する注意喚起

これらの条件に該当するファクタリング会社は、貸金業に該当するおそれがあると注意喚起しています。

ノンリコースのファクタリングは、取引先の倒産で未回収の売掛金が発生しても、未回収リスクを背負う必要がない点も魅力の1つです。

ファクタリングのデメリットとやばいといわれる理由

ファクタリングのデメリットとやばいといわれる理由に関しては、以下の5点があげられます。

- コストが他の資金調達より高い

- 悪質な違法業者(ヤミ金)が存在する

- 売掛債権を上回る金額を調達できない

- 債権譲渡登記が必要な場合がある

- 3社間ファクタリングだと取引先に利用が知られる

上記の理由のデメリット・注意点に関しては、事前に対策を講じておきましょう。

コストが他の資金調達より高い

ファクタリングのデメリットは、銀行融資など他の資金調達方法と比較してコストが割高になる点です。

銀行融資は1年間借りた場合の利息である年利で計算されますが、ファクタリングの手数料は1回の取引ごとにかかります。

例えば、1ヶ月後に入金される売掛金を手数料10%でファクタリングした場合、年利に換算すると約122%にも達する計算です。

そして、手元に残る入金額はファクタリングの手数料が引かれた金額となります。

利益率の低い業種の場合、手数料負担が重くのしかかって最悪の場合は資金繰りがさらに悪化するおそれもあります。

以下の比較表で、各資金調達方法におけるコストの違いを具体的に確認してみましょう。

| 資金調達方法 | 手数料・金利の相場 | 備考 |

|---|---|---|

| 銀行融資 | 年利1%〜3% | 審査が厳しく時間がかかるが、コストは最も低い |

| ビジネスローン | 年利5%〜18% | 銀行より早いが金利は高め |

| 2社間ファクタリング | 手数料2%〜20% | 即日入金が可能だが、コストは最も高い |

| 3社間ファクタリング | 手数料1%〜9% | 売掛先から売掛債権を直接回収できる分、ファクタリング会社のリスクが低く手数料も安い |

上記のように、ファクタリングは入金スピードが速い代わりに高いコストを支払うサービスであると認識する必要があります。

ファクタリングは、「どうしても今すぐ現金が必要」などの緊急時に限定して活用するのが賢明です。

悪質な違法業者(ヤミ金)が存在する

残念なことに、ファクタリング業界には正規の業者に紛れてヤミ金まがいの違法業者が存在します。

悪徳業者は給与ファクタリングや偽装ファクタリングなどの手口で法外な金利を請求したり、高圧的な取り立てを行ったりします。

なお、給与ファクタリング・偽装ファクタリングの概要は以下の通りです。

| 違法なファクタリングの種類 | 概要 |

|---|---|

| 給与ファクタリング | 個人が勤務先から給与を受け取る権利を業者に売却し、給料日前に現金化するサービス |

| 偽装ファクタリング | 形式上はファクタリングの契約を結んでいるものの、実態は売掛債権を担保にした貸付 |

上記のサービスを提供するためには貸金業登録が必要で、未登録の場合は貸金業法違反となります。

法外な金利を請求されるなど多大な損失を被るため、給与ファクタリングや偽装ファクタリングは絶対に利用してはいけません。

特に、下記のような提案をしてくる悪質な業者は要注意です。

- 担保や保証人を要求してくる→ファクタリングは売掛債権の譲渡売買なので担保・保証人は不要

- 契約書を交付しない、控えを渡さない→トラブルの元で、正規の業者は必ず契約書を作成する

- 手数料が相場を大きく超えている→実質的な貸付を行っていて貸金業法違反である可能性が高い

安全にファクタリングを利用するためにも、ホームページに運営者情報がしっかり記載されているかを確認しましょう。

売掛債権額を超える資金調達はできない

ファクタリングサービスは、売掛債権を上回る金額を調達することができません。

売掛債権を売却する資金調達方法であるため、債権金額以上の資金調達はできないからです。

また取引先の信用状況で契約を断られたり、資金調達が債権額を下回る場合もあります。

他には、ファクタリング会社の事業規模で買取可能額の上限が設定されているため、売掛債権全額の資金調達ができるといった意味ではありません。

申請後の可能額に応じて、ファクタリングサービスを活用しましょう。

債権譲渡登記が必要な場合がある

ファクタリングを利用する際、契約内容によっては債権譲渡登記を求められる点にも注意が必要です。

債権譲渡登記は、法務局で管理される公的な記録に売掛債権が譲渡された事実を登録する手続きです。

同じ債権が二重に売却されるのを防ぐための措置として行われますが、利用者にとっては以下の点で大きなデメリットとなり得ます。

| デメリット | 具体的な内容 |

|---|---|

| 費用が発生する | 登録免許税や司法書士への依頼料として、一般的に3万円〜10万円程度の費用がかかる |

| 銀行や第三者に知られるリスクがある | 債権譲渡登記の情報は公知の事実となり、法務局で誰でも閲覧可能になる |

| 手続きに時間がかかる | 印鑑証明書の取得や法務局へ提出する書類作成などの手間が発生が発生し、ファクタリングの手続きに時間がかかる |

上記のようにデメリットが多いため、契約前に債権譲渡登記が必須かどうかを確認しましょう。

最近では、利用者の事情を考慮して債権譲渡登記が不要なファクタリング会社も増えています。

3社間ファクタリングだと取引先に利用が知られる

手数料を安く抑えられる3社間ファクタリングですが、売掛先に利用を知られる点がデメリットです。

3社間ファクタリングは、利用者・ファクタリング会社・取引先の3者で契約を結ぶ方式です。

契約手続きで取引先に債権譲渡通知を行って承諾を得る必要があるため、ファクタリングの利用を必然的に知られてしまいます。

もし、取引先がファクタリングに対してよいイメージを持っていなかった場合、以下のような不安を抱かせてしまうリスクがあります。

- 資金繰りが厳しいのではないか

- 経営が危ない会社に仕事を発注して大丈夫か

ファクタリングを利用した結果、今後の取引を縮小されたり、契約を打ち切られたりしては本末転倒です。

取引先に知られずファクタリングを利用したい場合は、手数料が多少高くても2社間ファクタリングを選択する方が安全です。

ファクタリングの手数料相場

ファクタリングの手数料相場は、以下のように契約方式によって大きく異なります。

| 比較項目 | 2社間ファクタリング | 3社間ファクタリング |

|---|---|---|

| 手数料相場 | 2%〜20% | 1%〜9% |

| 契約の特徴 | 利用者とファクタリング会社の2者で契約を結ぶ方式 | 利用者・ファクタリング会社・取引先(売掛先)の3者で契約を結ぶ方式 |

| メリット |

|

2社間ファクタリングより手数料が安い |

| デメリット | 3社間ファクタリングより手数料が高め |

|

では、手数料の違いによって実際に口座へ振り込まれる入金額にどれほどの差が出るのでしょうか。

以下で、2社間ファクタリングと3社間ファクタリングで100万円の売掛債権を資金化する場合で比較してみましょう。

| 契約形態 | 手数料率(例) | 手数料額 | 最終的な入金額 |

|---|---|---|---|

| 2社間ファクタリング | 15% | 15万円 | 85万円 |

| 3社間ファクタリング | 5% | 5万円 | 95万円 |

上記のように、同じ100万円の売掛債権でも契約形態によって手数料が異なると手元に残る金額に大きな差が生まれます。

自社で資金が必要な時期と利益状況に合わせて、最適なファクタリングの契約方式を選びましょう。

ファクタリングで入金された後の経理処理・仕訳

ファクタリングで入金された後の経理処理・仕訳について、以下の順番で紹介します。

- 手数料の勘定科目は売上債権売却損が一般的

- ファクタリング入金時(売却時)の仕訳例

- 2社間ファクタリングで売掛先からの入金時およびファクタリング会社への送金時の仕訳例

他の取引と会計処理を間違えないよう、勘定科目などに注意しましょう。

手数料の勘定科目は売上債権売却損が一般的

ファクタリングの手数料は、売上債権売却損と呼ばれる勘定科目を使うのが一般的です。

例えば、ファクタリングで100万円の売掛債権を売却し、手数料10万円を差し引いた金額が入金される流れを会計上では以下のように解釈します。

- 本来100万円の価値があるものを90万円で売り、10万円の損失が出た

そのため、ファクタリングで差し引かれる手数料を仕訳する場合、売上債権売却損の勘定科目を利用するのが最も実態に即しています。

なお、会計ソフトに売上債権売却損の科目がない場合は、支払手数料や雑損失として処理しても税務上は問題ありません。

ファクタリング入金時(売却時)の仕訳例

では、実際に以下の前提でファクタリング会社から口座にお金が振り込まれた時の仕訳を見てみましょう。

- 100万円の売掛金を売却し、手数料10万円を引かれた90万円が入金された場合

上記の場合、資産である売掛金が消滅して代わりに現金(普通預金)と費用(売上債権売却損)が発生したと考えます。

そのため、ファクタリング会社から口座にお金が振り込まれた際の仕訳は以下の通りです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 900,000円 | 売掛金 | 1,000,000円 |

| 売上債権売却損 | 100,000円 | ||

2社間ファクタリングで売掛先からの入金時およびファクタリング会社への送金時の仕訳例

3社間ファクタリングでは先ほどの仕訳だけで完了ですが、2社間ファクタリングの場合は続きがあります。

後日、取引先から利用者の口座へ入金があり、ファクタリング会社へ送金しなければならないためです。

上記のケースでは売掛金はすでに入金時の仕訳で消滅しているため、再度同じ勘定科目は使えません。

そのため、取引先から入金された場合は一時的に預かったお金として預り金の勘定科目を使用します。

具体的に、取引先から売掛金が入金された時の仕訳は以下の通りです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 1,000,000円 | 預り金 | 1,000,000円 |

続いて、取引先から入金されたお金をファクタリング会社へ送金する場合の仕訳は以下の通りとなります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 預り金 | 1,000,000円 | 普通預金 | 1,000,000円 |

上記の仕訳で預り金が相殺され、ファクタリングにおけるすべての取引が完了します。

ファクタリング会社を選ぶ際のポイント

ファクタリング会社を選択する際には次のようなポイントを意識して業者を選択するとよいでしょう。

- 手数料は相場の範囲内か

- 希望金額が調達できるか

- 希望するタイミングに資金が間に合うか

- 安全な業者か

- ノンリコース(償還請求権がないか)

- 売掛先に秘密にできるか

- 希望する契約方法で契約できるか

- 契約書は作成されるか

数あるファクタリング会社の中からどのような業者を選択すべきなのか、業者選びのポイントを詳しく解説していきます。

手数料は相場の範囲内か

いくら即日入金に対応しても法外な手数料を取られてしまったら、手元に入金される資金は少なくなってしまいます。

実際に悪徳業者は「急いでお金が必要」という人の足元を見て法外な手数料を要求してくることが珍しくありません。

そのため、契約前には手数料が相場の範囲内かどうかを慎重に見極める必要があります。手数料の相場は次のようになっています。

- 2社間ファクタリング:2%〜20%程度

- 3社間ファクタリング:1%〜9%程度

手数料が高い2社間ファクタリングでも、基本的には手数料は20%が限度です。20%を超える手数料を要求された場合には悪徳業者と判断し、取引しないようにしましょう。

希望金額が調達できるか

申し込みを検討しているファクタリング会社を利用して、希望金額が調達できるかどうかも見極める必要があります。

ファクタリング会社によって買取可能額の上限と下限が任意に設定されているためです。

例えばペイトナーファクタリングでは上限買取額が100万円(初回は25万円)と決められているので、それ以上の金額を調達すること不可能です。

反対に、GMO BtoB早払いでは下限買取額が100万円と決められているので数十万円単位の買取ができません。

ファクタリング会社によって買取可能額は異なるので、自社が調達したい金額が調達できるファクタリング会社かどうかを慎重に検討しましょう。

希望するタイミングに資金が間に合うか

ファクタリングで入金されるお金が必要なタイミングに間に合うかどうかも重要です。

「最短即日入金」と広告されていたとしても、契約手続きのために来店が必要であれば即日入金を受けられません。

また、あくまでも「最短」というだけで、実際には審査完了までに数日程度の時間がかかっているファクタリング会社も多数存在します。

ファクタリング会社のホームページの情報だけを鵜呑みにするのではなく、契約方法や口コミなどを参考にして、本当に必要なタイミングに資金調達できるかどうかを確認しましょう。

安全な業者か

ファクタリング会社を選択する際に最も重要な点が業者の安全性です。

急いで資金が必要なあまりに法外な手数料を設定する悪徳業者やファクタリングと称して実質的には違法な貸付を行うヤミ金と取引してしまわないよう十分に注意する必要があります。

ファクタリング業を営むためには免許や登録や許認可などは一切不要です。

そんな事業者でもファクタリング業を営めるので、ファクタリング業者の中には悪徳業者が混じっています。

金融庁もファクタリング業者については次のように注意喚起を行っています。

一般に「ファクタリング」とは、事業者が保有している売掛債権等を期日前に一定の手数料を徴収して買い取るサービス(事業者の資金調達の一手段)であり、法的には債権の売買(債権譲渡)契約です。

しかし、近時、ファクタリングを装った高金利の貸付を行うヤミ金融業者の存在が確認されています。また、ファクタリングとして行われる取引であっても、経済的に貸付と同様の機能を有していると思われるようなものは、貸金業に該当するおそれがあります。

事業者の皆様におかれては、こうした偽装ファクタリングを利用することのないよう、十分注意してください。

引用:金融庁|ファクタリングの利用に関する注意喚起

安全なファクタリング会社を選ぶポイントは以下の2点です。

- 手数料が相場の範囲内であること

- ノンリコース(償還請求権なし)であること

この2点を必ず確認し、利用しようとしている業者が安全な業者かどうかを必ず確認しましょう。

ノンリコース(償還請求権がない)の契約であるか

ファクタリング会社を選ぶ際には絶対にノンリコース(償還請求権なし)の業者を選択してください。

償還請求権とは、万が一ファクタリング後に売掛債権が回収不能になった際に、その損失の補填を売主(ファクタリング利用者)に求める権利です。

ファクタリングは償還請求権なしで実施されるので、もしも売掛債権が回収不能になっても利用者にその責任が及ぶことはありません。損失はファクタリング会社が被ります。

ファクタリングが融資よりも高い手数料を設定できる理由は、ファクタリングがノンリコースで実施されるためで、高額な手数料は回収リスクに対するリスクプレミアムだとされています。

つまりファクタリング会社が回収リスクも負わないのに法外な手数料を設定しているのは違法な貸付行為で、その業者はヤミ金です。

ファクタリングはノンリコース(償還請求権なし)で取り扱われるのが大前提ですので、必ずノンリコースで実施されることを確認した上で契約してください。

売掛先に秘密にできるか

売掛先企業に秘密にできるファクタリングかどうかも重要な要素です。

2社間ファクタリングは売掛先企業に秘密にできますが、3社間ファクタリングでは売掛先企業の同意なしでファクタリングを利用することはできません。

そのため、3社間ファクタリングでは売掛先企業にファクタリングの利用を知られてしまうことになります。

売掛先企業に秘密で資金調達をしたいのであれば、必ず2社間ファクタリングを選択するようにしてください。

なお、売掛先企業に知られてもよく、資金調達が必要なタイミングまでに時間的な余裕がある場合には、手数料の低い3社間ファクタリングを選択した方がよいでしょう。

希望する契約方法で契約できるか

希望する契約方法で契約できるファクタリング会社かどうかも重要です。

来店することに抵抗があったり、距離的に来店できないのであればオンライン完結に対応しているファクタリング会社を選択する必要があります。

一方、来店し不明点を確認しながら契約したい場合には、来店契約に対応したファクタリング会社を選択すべきです。

ファクタリング会社によってオンラインや来店契約に対応しているかどうかは異なるので、自分がどのような方法で契約したいかどうかをまず明確にし、希望する方法で契約できるファクタリング業者を選択しましょう。

契約書は作成されるか

契約書が作成されるファクタリング会社であることを確認した上で申し込みを行いましょう。

悪徳業者・違法業者は、違法性の高い契約内容を証拠として残さないためにも、顧客に対して契約時と異なる条件で法外な請求を行うためにも、契約時に契約書を作成しないケースが多々あります。

安全な業者は契約書を2通作成し、業者と顧客それぞれ1通ずつ交付するのが基本です。

また、オンライン契約であれば契約内容はPDFファイルでいつでも閲覧できるようになっています。

必ず契約書を作成する業者であることを確認した上で申し込みをするようにしてください。

即日入金に対応するおすすめのファクタリング会社10選

即日入金に対応するおすすめのファクタリング会社として、以下の10社を紹介します。

- ベストファクター

- ペイトナーファクタリング

- フリーナンス即日払い

- イージーファクター

- ウィット

- PayToday

- ビートレーディング

- PMG

- QuQuMo

- 買速

上記の中から、希望の条件にあったファクタリング会社を選びましょう。

ベストファクター

| 2社間ファクタリング | 〇 |

|---|---|

| 3社間ファクタリング | 〇 |

| 資金調達の対象 | 個人/法人 |

| 手数料 | 2%〜 |

| 買取金額 | 30万円〜1億円 |

| 入金スピード | 最短即日 |

ベストファクターは必要書類の準備が整っていれば、最短即日でのファクタリング入金が可能なファクタリング会社です。

実際に、ファクタリングにおける即日振込の実行率も59.5%と高い実績を誇ります。

さらに、買取手数料は業界最高水準の2%〜と低水準な設定であり、コストを抑えて資金調達ができる点も魅力です。

赤字決算や税金滞納がある場合でも利用可能で審査時に信用情報の開示請求は行われないため、経営状況に不安がある事業者でも安心です。

売掛債権の買取可能額は30万円以上から1億円までと、少額から高額まで柔軟に対応しています。

ペイトナーファクタリング

| 2社間ファクタリング | 〇 |

|---|---|

| 3社間ファクタリング | × |

| 資金調達の対象 | 個人/法人 |

| 手数料 | 10% |

| 買取金額 | 1万円~30万円(初回) |

| 入金スピード | 最短10分(平日10:00〜19:00の営業時間内の場合) |

ペイトナーファクタリングは、最短10分で資金調達が可能なファクタリング会社です。

AIによる審査を採用しているため、事業計画書類の提出が不要で審査申請が手続きできます。

1万円の売掛金から請求が可能なため、小口から利用できます。

また、手数料は10%固定ですので法外な手数料が設定される心配もありません。

小口事業者専用のファクタリングとなっており、初回は30万円まで最大でも300万円までしか利用できないので、ある程度規模のある事業者は活用できない可能性があります。

個人事業主や小規模の法人で即日入金を希望する場合には、ペイトナーファクタリングの利用を検討してみるとよいでしょう。

フリーナンス即日払い

| 2社間ファクタリング | 〇 |

|---|---|

| 3社間ファクタリング | × |

| 資金調達の対象 | 個人/法人 |

| 手数料 | 3〜10% |

| 買取金額 | 1万円~ |

| 入金スピード | 最短5分 |

フリーナンス即日払いは2社間ファクタリングのみの資金調達ができるサービスです。

GMOグループのGMOクリエイターズネットワークが運営しているので安心して利用で来ます。

入金スピード重視の2社間ファクタリングでありながら、手数料率が3%から利用できるため、低コストで手早い資金調達が可能です。

手数料利率の低さを重視して資金調達を行いたい人向けの、ファクタリング会社です。

また、フリーナンスはフリーランスや小規模事業者の事業が円滑化するさまざまなサービスを提供しており、ファクタリングはその1つというだけです。

他にもアカウントを作成するだけで、業務上の損害賠償責任などが補償される「あんしん補償」や屋号やペンネームで口座を作成できる「フリーナンス口座」など、事業に役立つさまざまなサービスを無料〜利用できます。

すぐにファクタリングを利用しない方もアカウント作成だけは行っておいて損はないでしょう。

イージーファクター

| 2社間ファクタリング | 〇 |

|---|---|

| 3社間ファクタリング | × |

| 資金調達の対象 | 個人/法人 |

| 手数料 | 2%~8% |

| 買取金額 | 要確認 |

| 入金スピード | 最短60分 |

イージーファクターは個人事業主と法人の両方を対象としているオンライン完結型のファクタリングサービスです。

運営しているのは店舗型の独立系ファクタリング会社として知られているNo1ファクタリングで、従来のファクタリングのノウハウに加えてオンラインの技術を採用することによって上限8%という非常に低い手数料で利用できる点が最大の特徴です。

面談はZoom、契約は弁護士ドットコム監修のクラウド契約システムのクラウドサインで行うので、会社や自宅にいながら申し込みから契約まで完結します。

また、事前に問い合わせた上で必要書類を揃えると、審査回答まで最短10分、入金までは最短60分のスピードでの資金調達が実現できます。

ウィット

| 2社間ファクタリング | 〇 |

|---|---|

| 3社間ファクタリング | 〇 |

| 資金調達の対象 | 個人/法人 |

| 手数料 | 非公開 |

| 買取金額 | 下限なし〜500万円 |

| 入金スピード | 最短2時間 |

ウィットは下限なしの資金調達や少額買取の相談が可能な、ファクタリングサービスです。

少額の買取を特支としており買取額は最大500万円までと少なめの設定になっています。

そのため中小企業や個人事業主に特化したファクタリングサービスを展開しており、開業したばかりの方でも気軽に相談できます。

申し込みから入金までは最短2時間と明記されていることから即日入金を受けられる可能性が高いでしょう。

手数料の上限が明記されていないので、リスクの高い人には高い手数料を設定することで幅広いリスクの人に対してスピーディーに資金提供を行っています。

また、公式サイトによるとお客様満足度94%を達成していて、売上が未入金で人件費の支払いに困っている場合にも相談を受け付けています。

PayToday

| 2社間ファクタリング | 〇 |

|---|---|

| 3社間ファクタリング | × |

| 資金調達の対象 | 個人/法人 |

| 手数料 | 1〜9.5% |

| 買取金額 | 10万〜上限なし |

| 入金スピード | 最短30分 |

PayTodayはAI審査を取り入れて、手早く入金できるファクタリングサービスです。

申し込みから審査回答までは最短15分、入金までは最短30分と、圧倒的なスピードを実現しています。

急いで資金が必要なタイミングで頼もしいファクタリング会社であるといえるでしょう。

手数料率の設定も業界最低⽔準の上限9.5%ですので、低コストで売掛債権の現金化ができます。

また、最⼤90⽇後の請求書買取にも対応しており、報酬の受け取り期間が長い売掛債権も審査が可能です。

サービス開始から1年半で累計買取額50億円を達成し、現在は250億円を突破しています。多くの人が利用しているファクタリングサービスですので、初めてファクタリングを利用する方にもおすすめです。

ビートレーディング

| 2社間ファクタリング | 〇 |

|---|---|

| 3社間ファクタリング | 〇 |

| 資金調達の対象 | 個人/法人 |

| 手数料 | 2社間ファクタリング:4%〜

3社間ファクタリング:2%〜 |

| 買取金額 | 下限上限なし |

| 入金スピード | 最短2時間 |

ビートレーディングは豊富な取引実績を持つファクタリング会社で、手続きの簡素化により最短2時間での入金を実現しています。

申し込みから契約まですべてオンラインで完結できるため、全国どこでも場所に縛られずPCやスマホから手続きが可能です。

取引実績は8万社以上、累計買取額は1,670億円に上り、信頼性の高さは折り紙つきです。

必要な審査書類は請求書と通帳コピーの2点のみと少なく、煩雑な書類準備に時間を取られる心配がありません。

また、受注段階で利用できる注文書ファクタリングにも対応しており、大型案件の受注直後で先行資金が必要な場合など多様な目的に応えられます。

法人はもちろん個人事業主も利用が可能であり、手数料は2%〜と低水準です。

PMG

| 2社間ファクタリング | 〇 |

|---|---|

| 3社間ファクタリング | 〇 |

| 資金調達の対象 | 個人/法人 |

| 手数料 | 要確認 |

| 買取金額 | 最大2億円 |

| 入金スピード | 最短2時間 |

PMGはファクタリングだけでなく、中小企業支援機構として財務基盤の強化から経営改善まで企業のあらゆる課題解決をサポートする会社です。

PMGは、東京商工リサーチの調査で独立系ファクタリング企業売上No.1を4年連続で達成しているなど高い実績と信頼性を誇ります。

ファクタリングだけでなく財務分析や財務戦略の立案、金融機関対策、助成金・補助金の紹介など多角的な支援を展開しています。

ファクタリングに関しては申し込みから最短2時間で入金されるなど、資金調達のスピードは高水準です。

電話サポートは8:00〜20:00まで対応しており、急ぎの資金調達に関する相談を随時受け付けています。

また、買取可能金額は最大2億円と高額で新規事業の拡大など多額の資金が必要な場合も十分に対応が可能です。

QuQuMo

| 2社間ファクタリング | 〇 |

|---|---|

| 3社間ファクタリング | × |

| 資金調達の対象 | 個人/法人 |

| 手数料 | 1%〜 |

| 買取金額 | 下限上限なし |

| 入金スピード | 最短2時間 |

QuQuMoは、業界でも低水準のコストと入金スピードを両立させたオンライン完結型のファクタリング会社です。

QuQuMoは来店や面談が一切不要で、必要情報と請求書をオンラインで申請するだけで手続きが完了します。

契約は弁護士ドットコム監修のクラウドサインを使用するため、情報漏洩の心配がなく安心です。

オンライン完結体制による手続きの簡易化・効率化によって、申し込みから最短2時間での入金を実現しています。

QuQuMoは2社間ファクタリングを採用しているため、取引先への通知や債権譲渡登記は一切不要です。

そのため、取引先に知られることなく安心してファクタリングによる資金調達ができます。

必要書類は請求書と通帳の2点のみで手続きでき、1%〜と低手数料でコストを抑えながらファクタリングを利用できます。

買速

| 2社間ファクタリング | 〇 |

|---|---|

| 3社間ファクタリング | 〇 |

| 資金調達の対象 | 個人/法人 |

| 手数料 | 2%〜 |

| 買取金額 | 10万円〜無制限 |

| 入金スピード | 最短30分 |

買速は、業界でも低水準の買取手数料と入金スピードの速さが特徴のファクタリング会社です。

スピード審査・振込に注力しており、オンライン完結で手続きが可能で申し込みから最短30分で入金されます。

さらに、買速は独自の審査体制で柔軟に事業者への利用相談に対応している点も特徴です。

赤字決算や税金滞納がある事業者でも利用可能であり、他社で断られたケースも含めて80%と高い審査通過率を誇ります。

契約はクラウドサインを使った電子契約を基本としており、手続きで入力する情報も最小限に抑えられているため時間もかかりません。

手数料以外の費用は一切かからないため、余計なコストを抑えてファクタリングによる資金調達を進められます。

ファクタリング利用時に確認すべきポイント

ファクタリング利用時に確認すべきポイントとして、以下の2点があげられます。

- 返金は一括払い

- 契約書を確認した上で手元に保管しておく

ファクタリングサービスには、悪質な違法業者も存在するため注意しましょう。返金は一括払いのみです。

また、契約書は確認した上で手元に保管しておきます。

返金は一括払い

ファクタリングサービスの返金は、一括払いのみです。

分割払いは貸金業に認められていて、ファクタリングは貸金業でない以上、分割払いに対応できません。

ファクタリングサービスは貸金業と同じように外部から資金調達ができるサービスですが、返済方法が異なる点を理解しておきましょう。

契約書を確認した上で手元に保管しておく

契約書はきちんと全文に目を通した上で、必ず手元に保管しましょう。

契約書は記載された効力発生日から法的効力を有する書面で、事後的に「説明を受けていない」と主張しても受け入れてもらえません。

契約書のチェックや受け取りに手間を感じても、契約書の中身を一字一句確認しましょう。

対して、理由を述べて契約書の取り交わしを拒否する業者は、避ける方が無難です。

契約書の効力発生日や内容に目を通し、手元に保管しておきましょう。

ファクタリングの入金に関してよくある質問

ファクタリングと入金についてよくある質問をご紹介していきます。

- 売掛先企業から入金がない時の対処法を教えてください

- ファクタリング会社へ早期に入金したら手数料は返還されますか?

- 店舗型のファクタリング会社はオンライン完結よりも入金が遅れますか?

- 請求書ファクタリングと注文書ファクタリングはどちらの方が入金が早いですか?

- 3社間ファクタリングで即日入金は受けられないのでしょうか?

- 個人事業主でも即日入金は可能ですか?

- 審査が甘い(通りやすい)ファクタリングはありますか?

売掛先企業から入金がない時の対処法を教えてください

売掛先企業から入金がないのであれば、ファクタリング会社へその旨を伝えましょう。

正直にファクタリング会社へ伝えれば、自社に対しては何もペナルティはありません。

しかし、ファクタリング会社から売掛先企業へ督促が行われることがあります。この場合は売掛先企業にファクタリングを利用したことが知られてしまうので注意してください。

ファクタリング会社へ早期に入金したら手数料は返還されますか?

原則として返還されません。

ファクタリングの手数料は、一定期間売掛債権の代金を立て替えるための時間を買うための対価でもあると同時に、売掛債権が未回収になった場合のリスクプレミアムです。

いくら早期にファクタリング会社へ入金しても、申し込み当時に査定した売掛債権のリスクはかわらないので、基本的に手数料は返還されないと理解しておきましょう。

店舗型のファクタリング会社はオンライン完結よりも入金が遅れますか?

ケースバイケースです。

店舗型のファクタリング会社は、店頭で申し込み、店頭で契約し、店頭で資金を受け取れる場合があるので、場合によってはオンライン完結型よりもスムーズかつ素早く入金を受けられる可能性があります。

その一方で、オンライン完結型のファクタリング会社の中には最短10分入金などに対応している業者もあるので、一概にどちらが早いとはいえません。

ご自身が最も契約しやすい方法で契約した方がよいでしょう。

請求書ファクタリングと注文書ファクタリングはどちらの方が入金が早いですか?

一般的には請求書ファクタリングの方が入金が早いといわれています。

注文書ファクタリングは受注段階での注文書を売掛債権とみなして、早期に資金化する方法です。

業務に取り掛かる前の段階で資金化してしまうので、ファクタリング会社にとっては請求書ファクタリングよりも注文書ファクタリングの方が次のようなリスクが大きくなります。

- 納期までに納品できない

- 納期までに売掛先企業が倒産してしまう

- 納期までに発注企業が倒産してしまう

注文書ファクタリングにはこれらのリスクがあるので、審査を慎重に行う傾向があります。

そのため、請求書ファクタリングの方が注文書ファクタリングと比較して審査通過が早く早期に入金できるでしょう。

3社間ファクタリングで即日入金は受けられないのでしょうか?

3社間ファクタリングで即日入金は基本的に受けられません。

ファクタリング会社が売掛先企業に対して説明を行い、売掛先企業とファクタリング会社が契約する時間が必要になるためです。

ただし、売掛先企業があらかじめファクタリングについて同意し、利用者とともに契約手続きのためにファクタリング会社の事務所へ来店してくれるような状況であれば即日入金を受けられる可能性があります。

ファクタリングや自社の資金繰りについて理解し、自社がファクタリングを利用することについて納得し、早期の契約手続きにも同意してもらえる売掛先企業があれば、3社間ファクタリングでも即日入金ができる可能性があります。

個人事業主でも即日入金は可能ですか?

結論からいうと、個人事業主でもファクタリングで即日入金を受けるのは十分に可能です。

以前は、信用力の判断が難しいなどの理由から法人限定でサービスを展開するファクタリング会社がほとんどでした。

しかし、近年ではAI審査などで審査精度が向上しており、個人事業主の利用を積極的に受け入れているファクタリング会社が増えています。

ただし、すべてのファクタリング会社が個人事業主の利用に対応しているわけではありません。

個人事業主がファクタリングで即日入金を確実にするためには、以下の2点を満たすファクタリング会社を選びましょう。

- 「個人事業主・フリーランス対応」とホームページに明記されている

- オンライン完結での手続きに対応していること

特に、手続きをオンラインで完結できるファクタリング会社は面談や郵送の手間を省けるため、申し込みから数時間での着金も珍しくありません。

審査が甘い(通りやすい)ファクタリングはありますか?

「誰でも通る」「審査が甘い」などの言葉を謳う業者は危険な違法業者である可能性が極めて高いため、絶対に利用してはいけません。

正規のファクタリング会社であれば、買い取る売掛債権のリスクを厳しく審査するためです。

ただし、ファクタリングの審査に通りやすくするためのコツは存在します。具体的には、柔軟な審査を行っている独立系のファクタリング会社を選ぶことです。

銀行を中心とした大手金融機関が運営するファクタリングサービスは審査基準が厳格で、利用者の経営状況も厳しく見られます。

一方で、ファクタリングを専門に提供する独立系は売掛先・売掛債権に関する項目を重視して柔軟に審査対応してくれる傾向があります。

審査が甘いところを探すのではなく、現状を汲み取って柔軟に対応してくれるファクタリング会社を選びましょう。

まとめ

ファクタリングで入金されるまでの流れや、即日資金調達を行うコツ、ファクタリングサービスを利用するメリット・デメリット、利用時に確認すべきポイントについてまとめました。

ファクタリング利用で素早く入金されるためには、

- オンライン完結型の2社間ファクタリングを利用する

- 過去に利用経験があるファクタリングサービスを検討する

- 申請時に必要な必要書類の準備を徹底する

- 少額債権を申請すると即日買取の可能性が高い

などのポイントを意識すると、迅速な資金調達が実現できます。

本記事で取り上げた内容を参考にして、すぐに資金が必要な時には最短即日で資金調達できるファクタリングの利用を検討しましょう。