「入金はまだ先だけど支払いが立て込んでしまい、今日中に資金が必要」

こうした急ぎの場面でこそ、即日入金が可能なファクタリングを利用するのがおすすめです。

ファクタリングは売掛債権を売却して、支払期日よりも早く資金化する資金調達方法です。

資金化までに2週間ほどかかる銀行融資などに比べて非常に早く資金調達ができますが、なかには申込から入金までが1日で完了する「即日資金化」が可能なファクタリング会社も数多くあります。

この記事では、即日入金が可能なおすすめファクタリング会社8選を紹介していきます。

あわせて、急ぎの場面でも失敗しないファクタリング会社の選び方や注意点なども解説しているので、安心して利用するためにぜひ参考にしてください。

即日入金が可能なファクタリング会社に共通するポイント

即日入金を叶える前提として、以下の2点についておさえておきましょう。

- 2社間ファクタリングである

- オンラインで完結できる

上記2点は、即日入金が可能なファクタリング会社に共通する重要なポイントです。

詳しく解説していきます。

2社間ファクタリングである

即日入金を希望する場合は、2社間ファクタリングを選択する必要があります。

そもそもファクタリングの契約形態には「2社間ファクタリング」と「3社間ファクタリング」があり、両者の違いは以下のとおりです。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 契約主体 | 利用者・ファクタリング会社 | 利用者・ファクタリング会社・売掛先 |

| 債権譲渡の通知 | 不要 | 必要 |

| 手数料 | 高い(10~20%) | 低い(2~9%) |

| 資金化までのスピード | 即日~数日 | 数日~1週間程度 |

即日で資金が必要な場合は、必ず2社間ファクタリングを提供するファクタリング会社に相談しましょう。

2社間ファクタリングは、売掛先に債権譲渡通知が不要で契約できる点が大きな特徴です。

売掛先への通知・承諾を得るステップが不要で資金化ができるため、最短即日での資金調達が可能となります。

そのため、即日入金を希望するなら必ず2社間ファクタリングを選択しましょう。

一方で、3社間ファクタリングは売掛先に債権譲渡の通知・同意を得た上で契約をします。

そのため、売掛先からの返答を待つ時間が発生し、即日入金には対応できません。

しかし、3社間ファクタリングは売掛先の同意を得るため売掛金が支払われないリスクが減り、手数料が安く済むメリットがあります。

オンラインで完結できる

即日入金が可能なファクタリング会社の多くは、申込から入金までをオンラインで完結できます。

オンラインで完結できると、至急の場面にわざわざファクタリング会社に出向かずとも契約が可能です。

さらに必要書類をPDF等で送信できるため、オンライン上で必要書類を取得し、そのままファクタリング会社に提出できます。

手軽に申込ができる反面、対面でないオンライン契約に不安を感じる人もいるでしょう。

オンライン完結でサービスを提供する優良会社は、電話で相談を受け付けたりチャットツール上でお互いの顔を見ながら面談を行ったりと、利用者が安心できるようなサポートが充実しているのが特徴です。

利用する前に、複数社のサポート内容を比較して安心できるオンライン完結型サービスを受けましょう。

即日入金が可能なファクタリング会社20選

ここからは、即日入金ができるファクタリング会社を20社紹介します。

即日入金の実績が豊富なおすすめのファクタリング会社は以下のとおりです。

- ベストファクター

- ビートレーディング

- OLTA(オルタ)

- ウィット

- Paytoday(ペイトゥデイ)

- フリーナンス即日払い

- アクセルファクター

- QuQuMo(ククモ)

- ラボル

- トップマネジメント

- 事業資金エージェント

- PMG

- ペイトナーファクタリング

- 日本中小企業金融サポート機構

- No.1

- 買速

- グッドプラス

- AGビジネスサポート

- ファストファクタリング

- MSFJ

おすすめのファクタリング会社のスペックや特徴について詳しく見ていきましょう。

ベストファクター|2社間ファクタリングを専門に取り扱う

出典元:株式会社アレシア ベストファクター

| 運営会社 | 株式会社アレシア |

|---|---|

| 設立年 | 2017年1月 |

| 入金スピード | 最短即日~3営業日 |

| 手数料 | 2%~(2社間ファクタリングは5%~) |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日10:00~19:00 |

| オンライン完結 | ✕(審査時は訪問不要、契約時は訪問・出張が必要) |

| 利用可能債権額 | 30万円~1億円 |

| 必要書類 |

【審査時】

【契約時】

|

ベストファクターは、2社間ファクタリングを得意とし、柔軟な審査で平均買取率が92.2%が魅力のファクタリング会社です。

審査時には来社不要で申込画面から請求書を送信するだけですが、契約時には訪問もしくは出張してもらう必要があります。

そのため、会社の近くにベストファクターがなく、オンライン完結を重視する人にとってはデメリットといえます。

しかし対面での契約が可能なため、安心感は大きいでしょう。

ベストファクターは顧客との対面を重視しており、必ずしもファクタリングが顧客にとって最良の選択肢であるとは考えていません。

そのため、顧客とじっくり面談して、顧客にとって最良の選択肢がファクタリングであった場合のみはファクタリングを提案しますが、そうでない場合は他の資金調達方法の案内をしてくれます。

担当者の知識レベルが非常に高いので、ファクタリングだけでなく資金調達全般の相談ができるのは大きなメリットです。

審査の際には財務コンサルティングも受けられるので、財務改善を図りたい方にもベストファクターはおすすめです。

ビートレーディング|安心の実績と信頼性が魅力

出典元:株式会社ビートレーディング

| 運営会社 | 株式会社ビートレーディング |

|---|---|

| 設立年 | 2012年4月 |

| 入金スピード | 最短2時間 |

| 手数料 | 2社間:4~12%

3社間:2~9% |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日9:30~18:30 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 制限なし |

| 必要書類 |

|

ビートレーディングは、ファクタリング会社のなかでは比較的長い歴史を持ち、実績・信頼性ともに申し分ありません。

必要書類はたったの2種類で、審査スピードも最短5時間で入金可能と、至急で資金が必要な場面にぴったりです。

また、介護報酬債権や診療報酬債権など幅広い債権の取扱いも行っているので、売掛債権以外の債権を利用したい人はビートレーディングの利用がおすすめです。

さらにビートレーディングのメリットは企業としての安心感です。

メディアにもたびたび登場するほど知名度の高い企業で、累計取引社数は5.2万社、累計買取実績は1,170億円と、すでに多くの企業がビートレーディングと取引した実績を持っています。

店舗型のファクタリング会社ですが、原則として担当者とん面談が必要になりますが、最近はオンライン面談も実施しており、申込から契約までオンラインで完結させれます。

担当者の知識のレベルは非常に高いので、ファクタリングののみならず、財務コンサルティングも受けられます。

オンラインであれば入金まで最短2時間ですので、急いで資金調達したい方にビートレーディングはおすすめです。

OLTA(オルタ)|オンラインファクタリングのパイオニア

出典元:OLTA株式会社

| 運営会社 | OLTA株式会社 |

|---|---|

| 設立年 | 2017年4月 |

| 入金スピード | 最短即日 |

| 手数料 | 2%~9% |

| 対象者 | 法人、個人事業主(開業から4ヶ月以降) |

| 営業時間 | 平日10:00~18:00 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 制限なし |

| 必要書類 |

|

OLTAは、日本ではじめてオンライン完結できるクラウド契約を取り入れたファクタリング会社です。

クラウドファクタリングという言葉もOLTAが商標をもち、OLTAがオンライン完結型のファクタリングを実施して以降、他社もオンライン完結型のファクタリングを導入するようになりました。

対面による審査・契約が不要なため、全国どこからでも申込ができます。

即日資金化を希望する地方事業者などは特に利用しやすいでしょう。

初めて利用するときは、本人確認書類をもとにユーザー登録をする必要があります。

ユーザー登録では事前審査が行われるので、至急の場面での利用を見越して事前に登録しておくのもよいでしょう。

登録は無料で、月額料金等もかかりません。

OLTAは資本金44億円と大きな企業で、銀行をはじめとした名だたる企業が提携しています。特に銀行はOLTAと共同で銀行の顧客へファクタリングを販売するための専門商品を展開しています。

大手企業や銀行が提携するほどの企業ですので、ファクタリング会社としての安心感は抜群です。

安心できる優良企業とファクタリング契約したい方におすすめです。

ウィット|500万円以下の小口債権が専門

出典元:株式会社ウィット

| 運営会社 | 株式会社ウィット |

|---|---|

| 設立年 | 2016年11月 |

| 入金スピード | 最短2時間 |

| 手数料 | 要確認 |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日9:00~18:00 |

| オンライン完結 | 〇(電話・メール対応) |

| 利用可能債権額 | 500万円以下 |

| 必要書類 |

|

ウィットは、500万円以下の小口債権を専門的に取り扱うファクタリング会社です。

中小企業や個人事業主など、比較的小口債権を保有している事業者におすすめです。

他のファクタリング会社では少額なために断られた場合でも、ウィットなら資金化可能な場合があります。

また、最短2時間で資金化をした実績を持つほど資金化スピードに特化しています。

また、株式会社ウィットは建設業専門のファクタリングサービスである「けんせつくん」を取り扱っており、非常に専門性の高い審査をおこなっています。

売掛債権の期日が長いため、ファクタリング審査で不利になると言われる、建設業や製造業の方もウィットであれば必要な資金調達ができる可能性があるでしょう。

至急な場面かつ小口債権を資金化したい場合は、ウィットがおすすめです。

PAYTODAY(ペイトゥデイ)|最短30分のスピード審査が魅力

出典元:Dual Life partners株式会社 PayToday

| 運営会社 | Dual Life partners株式会社 |

|---|---|

| 設立年 | 2016年4月 |

| 入金スピード | 最短30分 |

| 手数料 | 1%~9.5% |

| 対象者 | 法人、個人事業主、フリーランス |

| 営業時間 | 平日10:00~17:00 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 制限なし |

| 必要書類 |

|

とにかく入金スピードを重視するなら、最短30分での資金化実績を持つPaytodayがおすすめです。

Paytodayでは審査にAIを取り入れており、Webからの申込と必要に応じた電話面談のみで資金調達が可能です。

また、Paytodayでは「ベンチャー企業のスタートアップ」「地方中小企業」「個人事業主・フリーランス」の3分野に注力しています。

ビジネスチャンスを逃さないように、スピード感のある支援を魅力としているファクタリング会社です。

手数料も上限が9.5%と業界最安値水準となっており、売掛先企業の業況が良ければ5%〜8%程度の低い手数料で資金調達することも可能です。

また、利用額には下限も上限もないので、数十万円程度の資金を調達したい小規模な個人事業主から数千万円以上を調達したい中規模以上の法人まで幅広く利用できるでしょう。

フリーナンス即日払い|個人事業主・フリーランスの味方

出典元:GMOクリエイターズネットワーク株式会社 フリーナンス即日払い

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

|---|---|

| 設立年 | 2002年4月(サービス開始は2018年10月) |

| 入金スピード | 最短即日 |

| 手数料 | 3%~10% |

| 対象者 | 法人、個人事業主、フリーランス |

| 営業時間 | 平日10:00~17:00 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 1万円~ |

| 必要書類 |

|

フリーナンス即日払いは、GMOクリエイターズネットワーク株式会社が提供する、フリーランスが安心して働くための金融インフラサービス内の1つです。

フリーランスでアカウントを作成すれば次のサービスを利用できます。

- 即日払い:2社間ファクタリング

- あんしん補償:仕事上生じた賠償責任などを補償

- フリーナンス口座:屋号やペンネーム名義などで口座を作成

- バーチャルオフィス:バーチャルオフィスが格安で利用できる

個人事業主やフリーランスは原則として個人名でしか口座を作成できないため、屋号やペンネームで口座を作れるフリーナンス口座やフリーランスの社会的信用獲得につながります。

即日払いはフリーナンス口座を作成し、そこに売掛先企業から代金を振り込んでもらう仕組みです。

フリーナンス口座を使えば使うほど与信スコアが高まり、買取手数料も下がっていきます。

個人事業主・フリーランスは、ファクタリング会社によっては断られることもよくあります。

また、債権額も少額になりやすいので手数料も高く取られがちです。

フリーナンスを活用すると個人事業主・フリーランスも最短即日で債権を資金化できるので、利用を検討してみましょう。

運営会社もGMOグループと大手企業ですので、安心して利用できる点も魅力です。

アクセルファクター|利用者の5割以上が即日資金化を実現

出典元:株式会社アクセルファクター

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 設立年 | 2018年8月 |

| 入金スピード | 最短即日(最短3時間) |

| 手数料 | 2%~ |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日9:00~19:00 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 30万円~1億円 |

| 必要書類 |

|

アクセルファクターは、利用者の5割以上が即日資金化を実現しているスピード重視のファクタリング会社です。

通常のファクタリング会社では、見積りを出した後に審査を行いますが、アクセルファクターでは見積りと審査が同時に行われるため、時間が短縮されます。

店舗型ファクタリング会社ですので原則として担当者との面談が必要になりますが、最近ではオンライン面談とオンライン契約に力を入れており、ホームページには「利用者の半分が即日資金調達している」と明記されています。

また、審査から契約まで専属の担当者がつくことも特徴の1つです。

途中で担当者が変わらないため引継ぎ事項もなく、入金までスムーズに対応できます。

担当者が変わらないと相談もしやすいため、ファクタリングがはじめてでも安心して利用できるでしょう。

さらに、アクセルファクターは国が認定している中小企業支援の専門家である、認定経営革新等支援機関として認定されています。

国が認定している企業ですので、専門性の高さと企業としての信頼感は抜群です。

安心できる運営業者の専門性の高い担当者と取引したいと考える方にはアクセルファクターがおすすめです。

QuQuMo(ククモ)|必要書類の少なさが魅力

出典元:株式会社アクティブサポート QuQuMo

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 設立年 | 2017年9月 |

| 入金スピード | 最短2時間 |

| 手数料 | 1%~ |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日10:00~17:00 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 上限なし |

| 必要書類 |

|

QuQuMoは、最短2時間で資金化した実績を持つファクタリング会社です。

2時間での資金化は、業界でもトップクラスのスピードを誇り、インターネットの口コミでも、多くの人が短時間で資金調達に成功しています。

また、QuQuMoではたった2点の必要書類のみで審査が受けられます。

通常ファクタリングを利用するときはさまざまな書類が必要となるため、請求書と通帳のみで審査が受けられるのは、至急の場面において非常に魅力的な点といえるでしょう。

契約はオンラインでおこないますが、QuQuMoはオンラインで契約できるシステムである、クラウドサインを使用しています。

クラウドサインは弁護士ドットコム監修の契約システムですので、個人情報に関する管理も徹底しており、情報漏洩の心配なく安心して利用できるでしょう。

ラボル

| 運営会社 | 株式会社ラボル |

|---|---|

| 設立年 | 2021年12月 |

| 入金スピード | 最短1時間 |

| 手数料 | 10% |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 365日24時間 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 1万円〜 |

| 必要書類 |

|

ラボルはの運営企業である、株式会社ラボルは東証プライム上場企業の株式会社セレスが100%出資している企業です。実質的には上場企業が運営しているファクタリング会社だと言えるので安心感は抜群です。

さらに最大の特徴は24時間365日入金をおこなっているという点です。他のファクタリング会社は平日昼間しか入金に対応していないので、休日や夜間にお金が必要になった方は対応できません。

ラボルであれば、休日や夜間にも入金対応してくれるので、サービス業や飲食業の方も便利に活用できるでしょう。

手数料は10%と固定されているんで、あらかじめ資金調達コストを簡単に算定できますし、他社との比較も容易です。

1万円からの買い取りをおこなっているので、「数万円程度のお金が足りない」というときも、ラボルであれば気軽に資金調達できるでしょう。

トップマネジメント

| 運営会社 | 株式会社トップ・マネジメント |

|---|---|

| 設立年 | 2009年4月 |

| 入金スピード | 最短即日 |

| 手数料 | 2社間:3.5%~12.5% 3社間:0.5%~3.5% |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日10時〜19時 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 下限上限なし |

| 必要書類 |

|

トップマネジメントは創業15年を迎える老舗ファクタリング会社です。ファクタリング専門の会社として数多くのファクタリングを取り扱っており、取引社数は5.5万社を超えています。

取り扱っているファクタリングの種類が非常に豊富で、通常の2社間・3社間のファクタリングに加えて、注文書のファクタリングや、補助金申請とファクタリングを同時におこなう「ゼロファク」などの取り扱いがあります。

また、売掛先からの入金口座をトップマネジメントが管理できる口座を指定したうえで2社間ファクタリングを実施する「電ふぁく」という商品もあります。この商品はだ2社間ふぁくたりんぐでありながら3社間ファクタリングのような管理ができるため、手数料が非常に低く1.8%~8.0%という非常に低い手数料で利用できます。

コンサルティングサービスもおこなっているので、財務改善の相談もできます。非常に専門性の高いファクタリング会社ですので、継続的に相談できるパートナー的な企業を探している方にはおすすめです。

事業資金エージェント

| 運営会社 | アネックス株式会社 |

|---|---|

| 設立年 | 2020年 |

| 入金スピード | 最短2時間 |

| 手数料 | 1.5%〜 |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日・土曜9時〜19時 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 10万円〜2億円 |

| 必要書類 |

|

事業資金エージェントは10万円からの資金調達に対応しているため、小規模の個人事業主も気軽に利用できますし、上限は2億円まで対応しているため、規模の大きな法人も利用できるファクタリング会社です。

年間3,000件以上の取り扱いをおこなっており、多くの企業が利用している点で安心感があります。

さらに、申込から契約まで全てのオンライン完結で入金までは最短2時間ですので、急いで資金調達したい方にもおすすめです。

審査通過率は90%以上と高い上に、実績も公開しているため安心して利用できます。

また、土曜日も営業している点もメリットだと言えます。

急いで資金調達を希望する方は、事業資金エージェントへ相談することを検討しましょう。

PMG

| 運営会社 | ピーエムジー株式会社 |

|---|---|

| 設立年 | 2015年6月 |

| 入金スピード | 最短即日 |

| 手数料 | 表記なし |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日8時30分〜18時 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 〜2億円 |

| 必要書類 |

|

PMGは日本全国に拠点を持つ本格的なコンサルティング会社です。

東京本社のほか、大阪と福岡に支店を持ち、札幌、仙台、千葉、さいたま、横浜、名古屋、広島に営業所を構えています。

インターネットの口コミを調べてもコンサルティングに対するものの方が多いため、コンサルティング会社としてしっかりと中小企業の経営サポートをおこなっています。

また、ファクタリング事業にも非常に力を入れており、2023年2月の東京商工リサーチの調査では「独立系ファクタリング 企業売上 No.1」です。

コンサルティング会社ですので、担当者の知識は非常に豊富で、財務コンサルティングも受けられます。

基本的には契約時に対面が必要になりますが、オンライン契約にも力を入れているので、当時中にPMGの事務所へ訪問しなくても、最短即日で契約できます。

コンサルティング能力の高い信頼できる事業者からファクタリングで資金調達をしたい方におすすめです。

ペイトナーファクタリング

| 運営会社 | ペイトナー株式会社 |

|---|---|

| 設立年 | 2019年2月 |

| 入金スピード | 最短10分 |

| 手数料 | 10% |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 受付は24時間 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 〜100万円 (初回25万円迄から徐々に拡大) |

| 必要書類 |

|

ペイトナーファクタリングは小規模事業者専用のファクタリング会社で、必要書類は請求書のみで最短10分で資金調達できる点が大きなメリットです。

手数料は10%で固定されているため、それほど高額な資金調達コストになることはありませんし、他社との比較も簡単です。

また、ペイトナーファクタリングは個人宛の請求書を売却できる数少ないファクタリング会社ですので、個人事業主相手に事業をしている方もペイトナーファクタリングであればファクタリングで資金調達できます。

必要書類が最も少なく、最も早く入金できるファクタリング会社ですので「とにかく急いで資金が必要」という方にはおすすめです。

ただし、ペイトナーファクタリングは利用可能額が非常に低いのがデメリットです。

初回は25万円までですし、その後は徐々に限度額が大きくなっていきますが、上限100万円までしか利用できません。売上規模が大きな事業者は活用できないので注意しましょう。

すでに10万件を超える申込実績を持っているファクタリング会社ですので、「ファクタリングは怖い」と抵抗感を持っている人も安心して利用できるのでおすすめです。

日本中小企業金融サポート機構

| 運営会社 | 一般社団法人 日本中小企業金融サポート機構 |

|---|---|

| 設立年 | 2017年5月 |

| 入金スピード | 最短即日 |

| 手数料 | 1.5%〜 |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日9時30分〜18時 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 下限上限なし |

| 必要書類 | 請求書 通帳のコピー等 決算書等 |

日本中小企業金融サポート機構は、法人形態が一般社団法人という非常に珍しいファクタリング会社です。

一般社団法人は非営利団体ですので、10%を切るような低い手数料が適用されることもあり低コストで利用できる点もメリットです。

日本中小企業金融サポート機構は認定経営革新等支援機関として国に認定されています。

中小企業の経営サポートをおこなう専門家として国が認めている機関ですので安心して利用できるだけでなく、審査の際には財務コンサルティングも受けられます。

基本的には対面が必要ですが、オンラインでの面談や契約にも対応しているので、当時中に事務所へ訪問できない方も、日本中小企業金融サポート機構であれば、非対面で最短即日資金調達が可能です。

No.1

| 運営会社 | 株式会社 No.1 |

|---|---|

| 設立年 | 2016年1月 |

| 入金スピード | 最短即日 |

| 手数料 | 表記なし |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日9時〜18時 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 〜5,000万円 |

| 必要書類 | 請求書 通帳のコピー等 決算書等 取引先との基本契約書 |

No1はオンライン完結型のファクタリング専門会社です。

あまり名前を知られていなイノで「怪しい会社では?」と考えている方も多いようですが、資本金が8,000万円もある一定以上の規模の会社です。

オンライン完結型の2社間ファクタリングは15時までに契約が完了すれば当時中の振込をおこなってくれます。

No1は専門会社として様々な種類のファクタリングを取り扱っており、建設業特化型、個人事業主特化型など業種に応じて様々な取り扱いがあります。

また他社からの乗り換えに力を入れており、他社から乗り換えてNo1を利用する場合には、「初回買取手数料50%割引」または「他社より高額買取保証」というサービスを受けられます。

買速

| 運営会社 | 株式会社アドプランニング |

|---|---|

| 設立年 | 2019年11月 |

| 入金スピード | 最短30分 |

| 手数料 | 1%〜10% |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日・土曜9時分〜19時 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 10万円〜5,000万円 |

| 必要書類 | 請求書 通帳のコピー等 |

買速は、上限手数料10%、最短30分資金化、オンライン完結、土曜も営業というファクタリング会社に対して多くの人が求めるもののほとんどを持っているファクタリング会社です。

ホームページでは2022年の買取実績は56億円と明記されており、非常に多くの人が買速で資金調達をしていることがわかります。

東京と大阪に営業拠点を持ち、さらに池袋に営業所も構えているので、会社としてもしっかりとした会社であると言えるでしょう。

契約はクラウド契約システムのクラウドサインを使用しているので、個人情報の流出などについて懸念することなく、ファクタリングの契約手続を進められます。

早く、安く、安心なファクタリング会社を利用したい方にはおすすめです。

グッドプラス

| 運営会社 | GoodPlus株式会社 |

|---|---|

| 設立年 | 2021年12月 |

| 入金スピード | 最短90分 |

| 手数料 | 表記なし |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日8時30分〜20時 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 表記なし |

| 必要書類 | 請求書 通帳のコピー等 |

グッドプラスは土日も営業しているファクタリング会社です。

契約方法は郵送かオンラインですので、非対面に特化したファクタリング会社という点が大きな特徴です。

申込から入金まで最短90分ですので、急いで資金が必要な方にはおすすめです。

またグッドプラスは他社からの乗り換えにかなり力を入れています。

他社から乗り換えてグッドプラスを利用する場合には、手数料が5%も低くなるので、すでに他社でファクタリングを利用しており「手数料が高い」と考える方にはおすすめのファクタリング会社です。

また、運営企業は東京商工会議所の会員でもあります。

ファクタリング会社でありながら、商工会議所の会員というもの珍しく、この点も安心できるファクタリング会社の証明だと言えるでしょう。

AGビジネスサポート

| 運営会社 | AGビジネスサポート株式会社 |

|---|---|

| 設立年 | 2001年1月 |

| 入金スピード | 最短即日 |

| 手数料 | 2%〜 |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日8時30分〜20時 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 10万円〜 |

| 必要書類 | 請求書 通帳のコピー等 |

大手消費者金融のアイフルの子会社が運営する貸金業者でファクタリングサービスも運営しています。

AGビジネスサポートは以前は「ビジネクスト」という名称でビジネスローンを提供する最も有名な会社の1つで、現在もビジネスローンをメインに取り扱っています。

ビジネスローンと消費者金融で培った審査のノウハウをファクタリングにも活用しており、最短即日で資金調達可能です。

大手消費者金融が運営しているという安心感があるので、ファクタリング業者の信頼度などを重視したい方にはおすすめのファクタリング会社です。

ファストファクタリング

| 運営会社 | 株式会社Mirage |

|---|---|

| 設立年 | 表示なし |

| 入金スピード | 最短即日 |

| 手数料 | 表示なし |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日9時〜18時 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 表示なし |

| 必要書類 | 請求書 通帳のコピー 通帳の写し |

ファストファクタリングは最短60秒で買取可能かどうかを判断してくれます。

名前、会社名、エリア、メールアドレスを入力するだけですぐに査定ができるので「自分でもファクタリングを利用できるの?」と不安に感じている方は利用を検討してみましょう。

資金調達は最短5時間程度ですので、朝に申し込みをすれば当日中に資金調達できる可能性が非常に高くなります。

必要書類は請求書と通帳のコピーと通帳のコピーの3点だけですので、忙しい方も資料の準備などに時間を取られることなく資金調達が可能です。

本社は大阪ですので、関西地域の方で「地元の業者から資金調達したい」という方にはおすすめです。

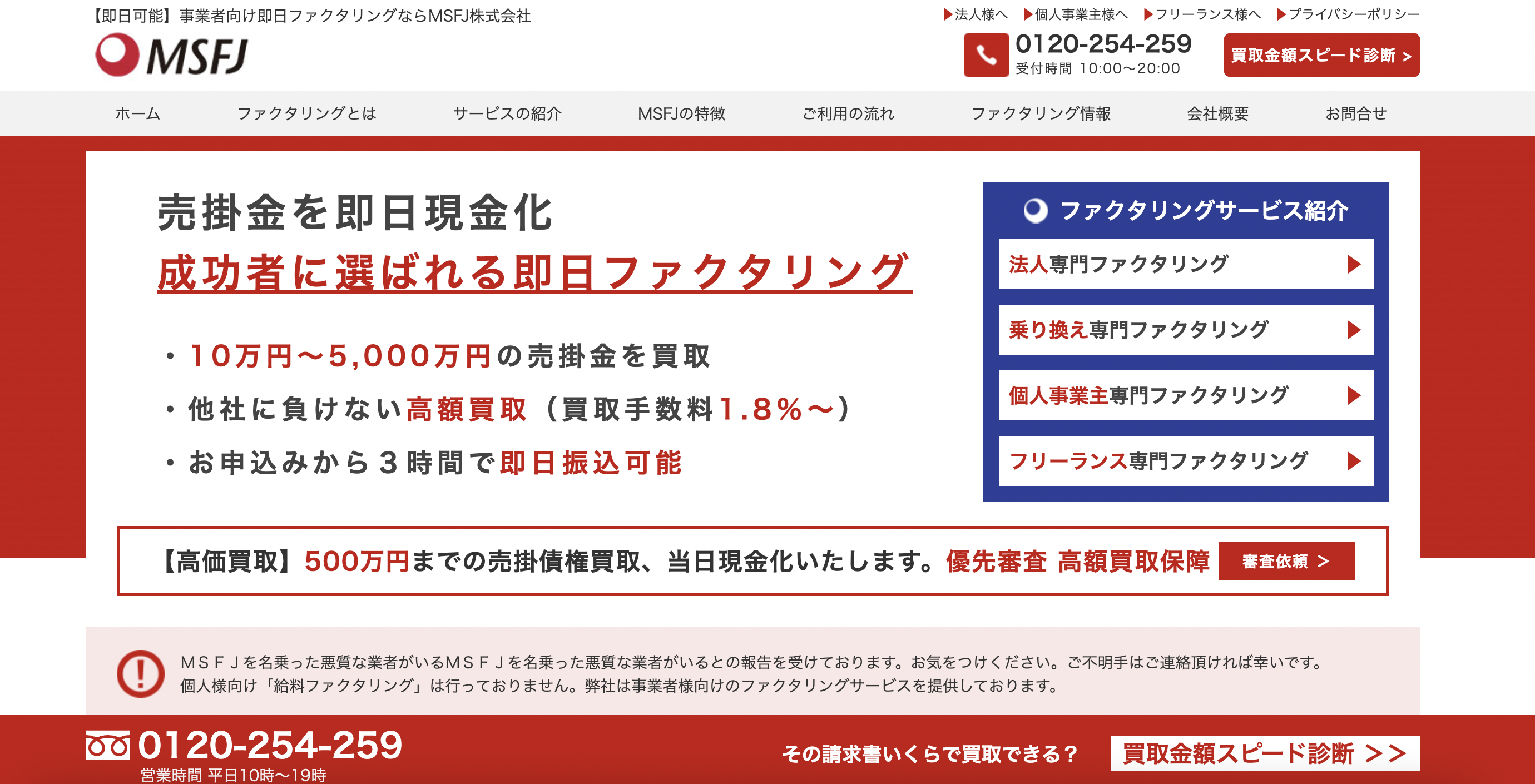

MSFJ

| 運営会社 | MSFJ株式会社 |

|---|---|

| 設立年 | 2017年09月 |

| 入金スピード | 最短1時間 |

| 手数料 | 1.8%〜9.8% |

| 対象者 | 法人、個人事業主 |

| 営業時間 | 平日10時〜19時 |

| オンライン完結 | 〇 |

| 利用可能債権額 | 10万円~5,000万円 |

| 必要書類 | 請求書 通帳のコピー 通帳の写し |

MSFJはファクタリング専門の会社として設立から7年、創業からは9年の老舗ファクタリング会社です。

オンライン完結できるので、申込から入金までは最短1時間というスピードが魅力です。

また、上限手数料は9.8%と他社よりも低く設定されているため、低コストで資金調達できる点も大きなメリットです。

取り扱っているファクタリングの種類が非常に豊富で、以下のようなファクタリングを取り扱っています。

- 法人専門ファクタリング

- 乗り換え専門ファクタリング

- 個人事業主専門ファクタリング

- フリーランス専門ファクタリング

属性に応じた様々なファクタリングを取り扱っているので、どのような属性の方も審査に通過しやすいでしょう。

また、他社からの乗り換えの場合には、手数料が50%offになるので、少しでも低コストで資金調達したい方におすすめのファクタリング会社です。

ファクタリングで即日入金されるまでの流れ

ファクタリングを申し込んでから即日入金されるまでの流れを解説します。

ファクタリングにおける審査フローを把握しておくことで、ファクタリング会社を選ぶときに「この会社の審査フローで本当に即日資金化が可能かどうか」を見極めるポイントとなります。

即日資金化ができるファクタリング会社の、基本的な審査フローは以下のとおりです。

- 公式サイトのフォームまたは電話で申し込む

- 担当者との電話にて状況確認と審査・必要書類の案内を受ける

- メールや専用フォームにて必要書類を送る

- 審査

- 審査結果と買取条件や内容の説明を受ける

- 問題がなければ契約、入金処理

至急の場面では、案内から契約までをサポートしてくれる担当者が非常に重要です。

申し込みの連絡をする際は、即日入金を希望していることを伝えましょう。

利用者に寄り添ってくれる担当者であれば、待たせることなくすぐに折り返しの連絡をくれます。

一方で、即日入金希望と伝えているにもかかわらず何時間も折り返しの連絡がない場合は、その後の対応も遅い可能性が高いので、早めに他のファクタリング会社を検討したほうが懸命です。

ファクタリングで即日入金を受けるポイント

ふぁくたりんぐで即日入金を受けるためには、単に即日入金に対応しているファクタリング会社へ申し込めばよいというわけではありません。

以下のポイントを押さえないと、即日入金に対応しているファクタリング会社でも入金に時間がかかる可能性があります。

- オンライン契約できるファクタリング会社を選択する

- 必要書類の少ないファクタリング会社を選ぶ

- 信用の高い売掛債権をファクタリングする

- 午前中に申し込みを完了する

即日入金を受けるために重要な4つのポイントについて詳しく解説していきます。

オンライン契約できるファクタリング会社を選択する

オンラインで契約が完結できるファクタリング会社を選びましょう。

「最短即日」と謳っているファクタリング会社は多いですが、その中には対面での契約が必要な会社も少なくありません。

対面が必要なファクタリング会社から即日資金調達を受けるのであれば、申込日当日にファクタリング会社の窓口へ訪問する必要があります。

これはファクタリングの事務所が近くにある会社でないと現実的とはいえません。

会社のオフィスや自宅からでも契約できるオンライン完結型のファクタリング会社を選択した方がより確実に即日資金調達できるでしょう。

必要書類の少ないファクタリング会社を選ぶ

できる限り必要書類の少ないファクタリング会社を選択してください。

必要書類が多いということは申込の際に用意しなければならない書類が多いということですので、その分書類の準備に時間がかかります。

少ない手間でスムーズに申し込みが完結できるよう、必要書類ができる限り少ないファクタリング会社を選ぶようにしてください。

信用の高い売掛債権をファクタリングする

手元に複数の売掛債権を保有しているのであれば、その中で最も信用度の高い企業に対する売掛債権をファクタリングするようにしてください。

ファクタリングの審査は主に売掛先企業に対して行われるので、売掛先企業の信用が高ければ審査はスムーズに完了しますし手数料も安くなります。

一方、支払能力が微妙な企業に対する売掛債権をファクタリングする場合には、審査に時間がかかり手数料も高くなる傾向があります。

スピーディーに審査通過するためにも、低コストで資金調達するためにも、できる限り信用度の高い売掛債権をファクタリングしてください。

午前中に申し込みを完了する

即日で資金調達したいのであれば、できる限り午前中の早い時間に申し込みを完了させるようにしてください。

ファクタリングの審査時間は様々ですが、午後のファクタリング会社の営業終了時間ギリギリになって申し込みをしても、当日中に審査に通過できる可能性は低いと言えます。

時間的に余裕を持って、審査に通過して、契約手続きを進めるためにも、できれば資金調達を希望する日の朝には申し込みを完了させておくようにしましょう。

至急の場面でも間違えないファクタリング会社の選び方

どれほど至急で資金が必要な場面であっても、自社の希望に沿ったファクタリング会社を選ばなければなりません。

ファクタリング会社を選ぶときは、以下のポイントに注意して選びましょう。

- 手数料は相場の範囲内か

- 利用可能債権額を満たしているか

- 償還請求権がない取引であるか

上記について、詳しく解説していきます。

手数料は相場の範囲内か

ファクタリング会社を選ぶときは、即日入金で必須の2社間ファクタリングの相場(10~20%)の範囲内であるかを確認しましょう。

2社間ファクタリングは、債権譲渡通知をせずに資金化する契約です。

即日入金が可能なファクタリング会社は2社間ファクタリングのみなので、相場手数料からかけ離れていないかを必ず確認しましょう。

もし手数料が30%を超えるようであれば、違法な業者を疑ってください。

利用可能債権額を満たしているか

保有している売掛債権が、ファクタリング会社が設定する利用可能債権額を満たしていなければ、申込を断られる可能性があります。

たとえば、利用者が50万円の売掛債権を売却したいと考えていても、ファクタリング会社が100万円以上の債権しか取り扱っていなければ、受け付けてもらえません。

上限に関しては、設定していなかったり融通をきかせてくれたりするファクタリング会社もありますが、下限は設定されているところが多いので必ず確認しましょう。

小口債権であれば、フリーナンスやウィットなど、小口債権の取引実績も豊富なファクタリング会社を中心に検討するとよいでしょう。

償還請求権がない取引(ノンリコース)であるか

安心してファクタリング会社を利用するために、償還請求権がない取引(ノンリコース)であるかどうかを必ず確認しましょう。

償還請求権とは、譲渡した債権の売掛先が倒産などにより売掛金を支払えなくなった場合、その買取金額を利用者に請求できる権利です。

償還請求権がある取引をウィズリコース、償還請求権がない取引をノンリコースといいます。

貸金業登録をしている銀行や消費者金融が提供するファクタリングでは、ウィズリコースが行われる可能性もあります。

ウィズリコースは、債権を担保に融資する貸金業と判断されますが、貸金業登録をしている銀行系は違法になりません。

しかし、一般的なファクタリング会社は貸金業登録を行っておらず、ウィズリコースの契約は違法です。

もしも、一般的なファクタリング会社から償還請求権ありの契約を持ち掛けられた場合は、違法であるため取引をしないようにしましょう。

急いでいてもこれだけは気をつけるべき3つの注意点

どれほど急いでいる状況でも、以下の3点には注意して行動しなければなりません。

- ファクタリング会社の営業時間に注意

- 各銀行の振込時間を超過すると着金が遅れる

- 「即日資金化」を謳った違法業者の存在

非常に重要な注意点なので、詳しく解説していきます。

ファクタリング会社の営業時間に注意

どれほど急ぎで資金が必要な場面であっても、ファクタリング会社の営業時間外であれば対応してもらえません。

また、ファクタリング会社のなかには、24時間受付はできるものの返信は翌営業日としているところもあるのでよく注意しましょう。

この記事で紹介した8社の営業時間をまとめると以下のとおりです。

| ファクタリング会社名 | 営業時間 |

|---|---|

| ベストファクター | 平日10:00~19:00 |

| ビートレーディング | 平日9:30~18:30 |

| OLTA(オルタ) | 平日10:00~18:00 |

| ウィット | 平日9:00~18:00 |

| Paytoday(ペイトゥデイ) | 平日10:00~17:00 |

| フリーナンス即日払い | 平日10:00~17:00 |

| アクセルファクター | 平日9:00~19:00 |

| QuQuMo(ククモ) | 平日10:00~17:00 |

上記のように、営業時間はファクタリング会社によってさまざまです。

営業時間を確認せず、すでに営業時間が過ぎているのに問い合わせたり折り返しの連絡を待っていたりしても、貴重な時間をロスするだけとなるので、急いで他のファクタリング会社を検討しましょう。

各銀行の振込時間を超過すると着金が遅れる

ファクタリングに申込をするときは、可能な限り午前中に済ませましょう。

ファクタリングの審査自体は短時間で済んだとしても、銀行の振込可能時間によっては即日入金ができないケースもあります。

たとえば、15:00以降の振込は翌営業日扱いとなる銀行を利用する場合、ファクタリング審査・振込手続きを15:00までに終わらせてもらえなければ即日入金はされません。

利用している各銀行の振込時間を超過してしまうと、着金が遅れてしまうので利用する銀行の振込時間をよく確認し、余裕をもって申込をしましょう。

確実に即日入金を狙うなら、ファクタリング会社への申込は午前中に済ませると安心です。

「即日資金化」を謳った違法業者の存在

即日入金のファクタリングを利用するときは、焦りや不安から冷静な判断が難しい状態です。

違法な業者は、このように至急の場面において冷静な判断ができない事業者をターゲットとしています。

違法業者と取引をしないためには、以下のポイントに沿って違法性がないかどうかを確認しましょう。

| ポイント | 違法な業者の例 |

|---|---|

| 会社情報は正しいかどうか | ・所在地が不明である

・代表者名や沿革が明記されていない |

| 手数料は適正かどうか | ・30%を超える手数料が請求される

・手数料以外の費用を請求される |

| 契約書があるかどうか | ・契約書がない

・契約書があっても説明がなく、押印のみ求められる |

| 返済方法は正しいか | ・分割返済が可能である(分割返済は貸金とみなされるため、優良な業者は一括返済のみの対応をとる) |

| 売掛債権の売買がされているか | ・保証人や担保を要求される

・給与ファクタリング(貸金業)を提案される |

違法な業者は、債権譲渡に見せかけて高金利の貸付を行い、長期にわたって悪質な取り立てを行うことがあります。

優良なファクタリング会社を見極めるときは、必ず正当な債権譲渡契約であるかを確認しましょう。

即日資金が必要ならビジネスローンも選択肢|ビジネスローンとファクタリングの違いとは

事業者の方が即日で資金が必要な場合には、ファクタリングだけでなくビジネスローンも活用できます。

大手消費者金融が提供しているようなノンバンクのビジネスローンの中には即日融資に対応していることも多いので、ビジネスローンでも即日融資を受けられます。

そのため「どちらを利用すべきかわからない」という方も多いのではないでしょうか?

ビジネスローンとファクタリングの違いは主に以下の5点です。

- 融資か資産の売却か

- 手数料と金利の違い

- 審査対象

- 返済(支払方法)

- 創業直後の利用

それぞれのポイントでの違いを理解して、最も適切な方法で即日資金調達をおこないましょう。

融資か資産の売却か

ビジネスローンは融資、ファクタリングは資産の売却です。

そのため、ビジネスローンを利用すると貸借対照表の負債に計上され、どこから資金調達をしたのかも決算書を確認した人に知られてしまいます。

負債が増えるので自己資本比率が下がってしまう点には注意が必要です。

一方、ファクタリングは売掛債権という資産を売却して、現金に替えているだけですので貸借対照表では資金調達したことを知られませんし、自己資本比率も下がりません。

外部のステークホルダーに借入をしたことを知られたくない方や、自己資本比率を下げたくない方はファクタリングのほが向いています。

手数料と金利の違い

ビジネスローンは年10%〜18%程度の金利が発生します。

またファクタリングは売却価格に対して5%〜15%(2社間の場合)程度の手数料が発生します。

これだけ見るとファクタリングの方が手数料が低いように感じますが、ファクタリングの手数料は年利ではありません。そのため1ヶ月先が期日の売掛債権を売却しても5%〜15%程度の手数料がかかるので、1ヶ月の資金調達のために10%の手数料を負担してファクタリングを利用した場合は、年利換算で10%×12ヶ月=120%ものコストになります。

ファクタリングの方が資金調達コストは圧倒的に高くなるので、低コストでの資金調達を希望する方はビジネスローンを選択すべきです。

審査対象

ビジネスローンの審査対象は利用者の決算状況と代表者の個人信用情報です。

そのため、赤字や債務超過が続いており解消不可能と判断される場合や、代表者の個人信用情報がブラックの場合は審査通過が厳しくなります。

他方、ファクタリングの審査対象は主に売掛先企業の支払能力です。

売掛先企業の業況に問題がなく「売掛債権を期日通りに払えるだろう」と判断できる場合は、利用者が赤字や債務超過の場合も審査通過できます。

ビジネスローンなど、融資審査に通過できない場合は、ファクタリングへ申し込むことによって資金調達できる可能性があるでしょう。

返済(支払方法)

ビジネスローンとファクタリングは返済方法も異なります。

ビジネスローンの返済方法は一括または分割です。

借りたお金を期日にまとめて一括で返済することもできますが、毎月少しずつ分割で返済もできます。

また、カードローンタイプも用意されているので、毎月限度額の範囲内で自由にお金を借りて、返済は毎月固定額を支払うというような利用も可能です。

一方ファクタリングは売掛先から代金が入金になったら、その数日以内に一括で返済することしか認められていません。

ビジネスローンや銀行融資のように分割返済は認められていないので、返済後は再び資金繰りが苦しくなる可能性があります。

資金繰りは本格的に改善したいのであればビジネスローンで長期返済を選択した方がよいでしょう。

短期間だけ資金が必要な場合にはファクタリングが活用できます。

創業直後の利用

ビジネスローンは創業直後の利用は不可能です。

ほとんどのビジネスローンは「創業から1年以上経過していること」という決まりがあります。

そのため、創業から1年未満の段階でお金が必要になってもビジネスローンで資金調達することは不可能です。

一方、ファクタリングは手元に売掛債権さえあれ創業年数に関係なく資金調達できます。

創業後間もなくは事業の軌道が乗っていないので、資金繰りが苦しくなることが多いですが、手元に売掛債権さえあれば創業間もなくでもふぁくたりんぐで資金調達可能です。

注文書買取なら仕事受注段階での即日資金化も可能

仕事を受注した段階で資金が必要な場合は、注文書買取を利用するとよいでしょう。

注文書買取とは、仕事を受注したときに発生する「注文書(発注書)」を売却することで資金を調達する方法です。

通常のファクタリングは請求書の売買なので、商品・サービス納入後の資金調達となる一方、注文書買取は仕事を受注した段階で資金調達ができます。

調達した資金は、仕事遂行のために必要な設備費や人件費などの経費に充てられるため、手元資金以上の大口の仕事を受注したいときなどに有効活用できるでしょう。

注文書買取は2社間ファクタリングをベースにしているため、審査もスピーディーで最短即日で資金化が可能です。

仕事を受注したけど手元資金が足りないときは、通常のファクタリングよりも注文書買取を利用するとよいでしょう。