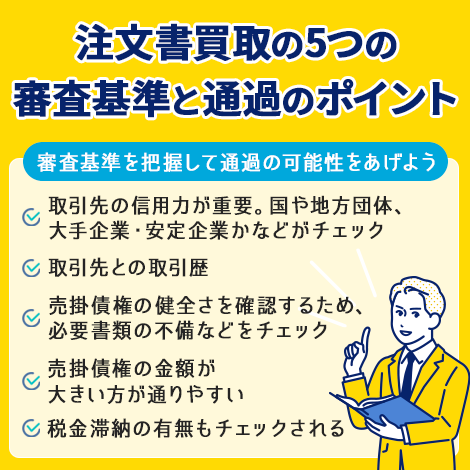

請求書ファクタリングよりもスピーディーな資金調達方法として注目を集める注文書買取ですが、利用するには審査に通過しなければなりません。

急いで資金を調達する必要がある方は、確実に審査に通過する必要があります。

しかし注文書買取の審査は、請求書買取(通常のファクタリング)よりも審査が厳しいとされています。

注文書買取の審査にはいくつかポイントがあるので、審査基準を把握して要点を押さえれば審査通過の可能性は格段に上がるでしょう。

この記事では、注文書買取の審査で重視される5つの審査基準と審査通過するためのポイントを解説します。

注文書買取の審査が不安、必ず審査に通過する必要があるという方はぜひご覧ください。

注文書買取とは?

注文書買取とは、取引先からの注文書をファクタリング会社へ売却して早期に資金化して資金調達する方法です。

通常、取引先から注文を受けたら、業務→納品→請求というプロセスを経て初めて資金が入金されます。

納期までに長い注文の場合には、受注から入金までに半年程度の時間がかかることもあります。

しかし、注文書買取を利用すれば、数ヶ月先の入金を前倒しで受けることが可能です。

請求書買取では、売掛債権を売却して早期資金化します。

(債権の譲渡性)

第四百六十六条 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

引用:e-Gov法令検索|民法

民法第466条では債権の譲渡が認められています。この条文を法的根拠として請求書買取はおこなわれます。

注文書は納品前ですので売掛債権ではありませんが、正式な注文を受け、その注文を受注事業者が確実に履行するとみなされるのであれば、注文書も債権であると考えられます。

そのため、注文書買取でも民法第466条を根拠に注文書を債権とみなして譲渡をおこない、受注段階から早期資金化が可能です。

注文書買取と請求書買取の違い

注文書買取と請求書買取は債権の売買という点では同じですが、次の4つの違いがあります。

- 買取対象になる債権

- 手数料

- 資金調達のタイミング

- 契約形態

注文書買取と請求書買取の違いをしっかりと理解して、適切に使い分けることが重要です。

請求書買取と注文書買取の違いをここで確認しておきましょう。

買取対象になる債権

注文書買取と請求書買取では買取対象になる債権が異なります。

- 注文書買取:注文書、発注書

- 請求書買取:請求書

注文書買取では、正式に注文があったことを示す注文書や発注書が必要です。これらの書類は発注企業が発行します。

一方、請求書買取では、商品やサービスを納品後に利用者が発行する請求書を売却します。

手数料

注文書買取は請求書買取よりも2割〜3割程度手数料が高いと言われています。

請求書買取の手数料相場は5%〜20%程度です。

業者によって異なるものの、注文書買取の場合には、10%〜25%程度になることもあり、請求書買取と比較して資金調達にかかるコストは高くなります。

注文書買取は業務に取り掛かる前である受注段階から資金化するため、ファクタリング会社には次のようなリスクが生じます。

- 入金までに売掛先企業の資金繰りや経営状態が悪化する

- 受注企業が納期までに納品できない

請求書買取よりも期間が長いので、その間に売掛先企業の経営が悪化し、代金が支払われないリスクがあります。

さらに、受注企業が期日通りに納品できないリスクもあり、これは請求書買取にはないリスクです。

このように、請求書買取と比較してファクタリング会社のリスクが大きいので注文書買取は請求書買取と比較して手数料が高く設定される傾向があります。

資金調達のタイミング

注文書買取の資金調達のタイミングは注文後すぐです。

一方、請求書買取の資金調達のタイミングは請求後になります。

納期が2ヶ月後末の注文を受けた場合、注文から請求までのタイムスケジュールと資金調達のタイミングは次のように異なります。

| 日付 | タイムスケジュール | 注文書買取 | 請求書買取 |

|---|---|---|---|

| 1月10日 | 発注企業から注文 | 資金調達 | |

| 1月20日 | 業務 | ||

| 3月31日 | 納品 | ||

| 4月10日 | 請求 | 資金調達 |

この事例では、注文書買取は請求書買取と比較して約3ヶ月早く資金を調達できます。

また注文書買取は業務に取り掛かる前に資金調達できるので、業務に必要な資金を調達した上で業務開始でき、受注に伴い増加した運転資金の確保が可能です。

契約形態

注文書買取の契約形態は2社間契約のみです。

2社間契約とは、利用者とファクタリング会社のみの契約です。

2社間契約では売掛先企業は契約に関わらないので、売掛先企業に秘密で資金到達できます。

しかし、注文書の偽造や二重譲渡、売掛先からの代金入金時に流用などの懸念があるので、ファクタリング会社のリスクは高くなり、手数料が高額になります。

請求書買取では2社間契約と3社間契約を選択可能です。

3社間契約とは利用者とファクタリング会社と売掛先企業の3者で契約します。

あらかじめ売掛先企業の同意を得て契約するので、売掛先企業に秘密にすることはできません。

ただし、偽造や流用や二重譲渡などのリスクがないので、2社間契約よりもはるかに低い手数料で利用できます。

注文書買取の手数料が高い理由の1つとして、2社間契約しか選択できない点が挙げられるでしょう。

注文書買取で重視される7つの審査基準

注文書買取で重視される審査基準は以下の7点です。

- 取引先の信用力

- 発注元企業との取引歴

- 売掛債権の健全さ

- 売掛債権の金額

- 受注した注文書の納期と入金日

- 申込企業の信用力

- 税金滞納の有無

審査基準を理解すると、審査を通過するための準備がしやすくなるでしょう。

審査に臨む前に、7つの審査ポイントについて詳しく解説していきます。

取引先の信用力

ファクタリング会社が最も厳しく審査をするのは、売掛金の支払元である取引先の信用力です。

注文書買取において、売掛金の入金期限にファクタリング会社へ代金を支払うのは取引先企業になります。

そのため、取引先企業に支払能力があるかという点が審査で最も大切です。

注文書買取では、信用力の高い取引先の債権であるほど審査に通りやすくなります。

売掛金の支払い前に取引先が倒産したり支払いが遅れてしまっては、ファクタリング会社は損失を被ります。

そのため、取引先の支払能力や業績を厳しく審査する必要があるのです。

信用力が高い取引先とは、国や地方団体、大手企業、業績が安定している会社などがあげられます。

一方、設立して間もない会社や個人の売掛債権は信用力が低いとみなされ、審査落ちする可能性が高くなってしまいます。

発注元企業との取引歴

利用者と取引先の安定した取引歴も重要な審査ポイントです。

取引歴が短い取引先や単発で発生した売掛債権の場合、信用性が低くなり審査落ちの可能性が高まります。

ファクタリング会社にとって、過去の取引歴は「今回も確実な売掛金の回収ができるかどうか」の判断基準となります。

取引歴が長ければ長いほど、安定して売掛金を回収できていることがわかるため、審査に通過する確率も高まるのです。

また、注文書買取の場合、初めて取引をする会社に対して急に大口の注文を出している企業は「業況が悪化して既存の取引先から受注を断られたのではないか?」と疑念をもたれることもあります。

したがって、審査通過の確率を高めるには、取引歴が長い企業からの注文書を用意しましょう。

売掛債権の健全さ

審査に出された売掛債権の健全さも審査対象です。

注文書買取は売掛先企業が契約に介在しない2社間取引で行われます。

そのため、同じ売掛債権を2社以上のファクタリング会社へ売却する二重譲渡や、そもそも発生していない架空の売掛債権で資金を得ようとする悪質な利用者も存在します。

ファクタリング会社はそのような被害に合わないために、本当に存在する売掛債権かなどの売掛債権の健全さを徹底して調べるのです。

厳しく審査しているため、たとえその気がないとしても必要書類に不備や不明点が多いと「問題のある売掛金」とみなされて審査落ちする可能性があります。

また、注文書買取の場合には、発注があってから納品まで完遂できるかどうかも確認します。

発注元企業もしくは受注企業のどちらかが納品前に経営悪化した場合、注文書の回収は不可能になるため、発注内容が実現可能なものかも審査で重要です。

受注内容が実現可能で、期日通りに入金になると判断できる注文書を売却に出しましょう。

売掛債権の金額

売掛債権の金額の大きいほうが審査に通りやすい傾向があります。

ファクタリング会社はリスクをとって売掛債権を資金化しています。

そのため、売掛債権の金額が小さすぎると、リスクや労力に見合わない額の報酬(手数料)しか回収できず、審査で落とされる可能性があるのです。

たとえば売掛債権の金額が100万円の場合、手数料20%としてもファクタリング会社が受け取れるのは20万円の手数料のみとなります。

しかし、売掛債権が1000万円の場合は手数料が10%だとしても100万円がファクタリング会社に入ります。

ファクタリング会社としてはより多くの利益を獲得したいと考えているため、金額の大きい売掛債権を審査に通したくなるのです。

ちなみに、金額の大きい売掛債権は手数料も下げられる傾向にあります。

なお、注文書買取の場合には、数十万円単位の少額の買取には対応していない業者も多いため、ある程度まとまった受注があったときに利用しましょう。

ただし、これまでの売上規模から大きくかけ離れた、高額の発注が急にあった場合には、そもそも受注を完遂できない可能性があるので、むしろ審査で不利になることもあります。

受注した注文書の納期と入金日

受注した注文書の納期と入金までの期間は審査で非常に重要なポイントです。

注文書買取は原則として6ヶ月先までの売掛債権しか買取をおこなっていません。

そのため、6ヶ月を超える納期や入金予定日となっている注文書を売却することは非常に難しくなります。

また、納期が長い受注であればあるほど、不確定要素が増えるため、納期までに仕事が完了しない可能性が高まるでしょう。

さらに、入金日までに時間があると、その間に売掛先企業の業況が悪化して、支払いの前に倒産してしまう可能性も大きくなります。

ファクタリング会社にとっては、納期や入金日までの期間が短い方がリスクが低いため、できる限りサイトの短い注文書を売却しましょう。

申込企業の信用力

注文書買取では申込企業の信用力もかなり重視されます。

注文書買取は売掛先企業が契約に介在しない2社間契約でおこなわれます。

そのため、売掛債権の入金日には売掛先企業は申込企業へ代金を支払い、申込企業がその代金をファクタリング会社へ送金します。

2社間ファクタリングでは代金回収のプロセスの中間に申込企業が入るため、この際に申込企業が代金を持ち逃げ・流用するリスクがあります。

申込企業の決算内容や資金繰りが悪い場合には、売掛先企業から振り込まれた代金を持ち逃げ・流用するリスクが高くなるので、あまりにも申込企業の経営状態が悪い場合には審査に通過できません。

赤字や債務超過でも審査に通過できますが、今日明日にも倒産しそうな場合には審査に通過できない可能性もあるので注意してください。

税金滞納の有無

注文書買取の審査ではごく稀に税金滞納の有無が確認されることがあります。

基本的に納税証明は提出しませんが、売掛債権の信用度が低い場合などは納税状況もあわせて確認されることがあるためです。

税金滞納をすると、裁判なしで不動産や預金を差し押さえられるため、売掛金が入金された瞬間に国や自治体からの「差し押さえ」にあってしまうかもしれません。

このように税金の滞納はファクタリング会社にとってはリスクが大きいため、審査落ちする可能性は高まります。

また、現在の運営は問題なくとも過去に税金滞納歴があると、ファクタリング会社の基準によってはより審査が厳しくなる可能性もあります。

もちろん、自社も差し押さえが起こらないように滞りなく税金を納めることも重要です。

注文書買取は請求書買取よりも審査が厳しい

一般的に、以下の理由から注文書買取は請求書買取(通常のファクタリング)よりも審査が厳しいとされています。

- 売掛金回収までの期間が長い

- 2社間契約が基本である

注文書買取を利用する場合、審査基準がより厳しくなることを理解したうえで事前準備を整えておくと、審査に通りやすくなるでしょう。

売掛金回収までの期間が長い

注文書買取は請求書買取よりも売却から回収までの期間が長いため厳しい審査がおこなわれます。

注文書買取は6ヶ月先の売掛債権まで買い取り、請求書買取は3ヶ月先の売掛債権まで買い取るのが一般的です。

ファクタリング会社にとって売掛金が回収できるまでの期間が長いと「未回収リスクが高い」とされ、審査が厳しくなります。

売掛債権がファクタリング会社の手元に渡るまでの期間が長ければ長いほど、その間に倒産や資金ショートに陥る可能性も高まるため、未回収リスクが高いと判断されます。

請求書買取と注文書買取の大きな違いは、資金化のタイミングです。

請求書買取は商品・サービス納入後の請求書を買い取る一方で、注文書買取は商品・サービス納入前の注文書を買い取ります。

つまり注文書買取の場合、売掛債権の代金をファクタリング会社が回収するまでの期間が長くなります。

さらに商品・サービスが納入されていない、いわば未完了状態の売掛債権を買い取るため、審査はより厳しくなるのです。

請求書買取はすでに納品済みの売掛債権ですが、注文書買取はまだ納品すらされていません。そのため「期日通りに支払われるか」というリスクに加えて「納期通りに納品できるか」というリスクも加わるので、注文書買取よりもリスクは高くなります。

このような理由から、注文書買取は請求書買取よりも厳しい審査が行われ、手数料も2割程度は高く設定されるのが一般的です。

2社間契約が基本である

注文書買取は、売掛先企業が契約に介在しない2社間契約が基本となっています。

ファクタリングには、2種類の契約形態があります。

利用者とファクタリング会社間のみで完結する「2社間契約」と、ファクタリングがあったことを取引先に通知・同意を得る「3社間契約」です。

3社間契約は取引先に承諾を得て、利用者を介さずに直接ファクタリング会社へ売掛金が入金されます。

一方で2社間契約の場合は取引先の承諾が得られず、さらに利用者を介して売掛金を回収するため、未回収リスクが高まります。

万が一、利用者が売掛金の持ち逃げや使い込みをした場合、被害を被るのはファクタリング会社です。

したがって、未回収リスクの高い2社間契約をベースとしている注文書買取では、売掛先企業の信用に加えて申込企業の使用も確認するため、3社間ファクタリングよりも審査が厳しくなる傾向があります。

審査に通過しやすくなるポイント

注文書買取の審査通過のためには、以下2つのポイントを確実に押さえましょう。

- 信用できる売掛債権を用意する

- 利用者の信頼性が高まる対応をする

審査において重要視されるのは「売掛債権の信頼性」です。また注文書買取の担当者に、申込企業についても信頼してもらうことがスムーズな審査通過につながります。

信用できる売掛債権を用意する

審査に提出する売掛債権は、確実に信用できるものを用意しましょう。

信用できる売掛債権とは、倒産リスクがなく安定した財務状況の取引先の債権や、過去に何度も取引があった取引先の債権などです。

信頼できる注文書と判断されるためのポイントは以下のとおりです。

- 継続的に取引している取引先からの注文書

- 過去の支払いで入金の遅れがない取引先からの注文書

- 入金までの期日が6ヶ月以内

- これまでの受注とそれほど変わらない金額の注文書

基本的にファクタリング会社は売掛金の支払元である取引先の信用情報や過去の入金状況をより厳しく審査します。

そのため、信用できる売掛債権を用意することは審査通過の大前提です。

利用者の信頼性が高まる対応をする

ファクタリング会社は、ファクタリング利用者が信頼できる企業かどうかも審査しています。

注文書買取は基本的に2社間契約であるため、売掛金は一度利用者の手元に渡ります。

そのため、きちんとファクタリング会社へ売掛金を支払ってくれる利用者かどうかを確認する必要があるのです。

ファクタリング会社に信頼されるためには、以下のような基本の対応を大切にしましょう。

- 高圧的な態度を取らず、丁寧なやりとりをする

- 用意する必要書類に不備・不明点のないよう揃えている

- 面談時には自社の財務状況を嘘偽りなく話す

注文書買取を利用する場面では、事業資金がひっ迫し、気持ちも時間も余裕がない状況であるかもしれません。

しかし、利用者の対応は審査通過において大切な要素です。

必要書類の用意や状況説明を丁寧に行い、会社や従業員を救いたいという熱い思いを伝えれば、ファクタリング会社も「この会社を助けたい」と思うでしょう。

審査に通過しやすい注文書買取10選

審査に通過しやすい注文書買取は以下の7社です。

- BESTPAY(ベストペイ)

- ビートレーディング

- GMO BtoB早払い

- ネクストスタイル

- トップ・マネジメント

- ペイブリッジ

- けんせつくん

- ファクタリングのトライ

- 建設ガーディアン

- 日税ファクタリングサービス

それぞれのファクタリング会社の特徴や商品スペックなどについて詳しく解説していきます。

BESTPAY(ベストペイ)

| 売掛先の承諾 | 不要(2社間契約) |

|---|---|

| 入金までにかかる時間 | 最短で翌日 |

| 利用限度額 | 100万円~3億円程度 |

| 買取手数料 | 5%~ |

| 個人事業主の利用 | 可能 |

| 必要書類 | ・注文書(発注書) ・通帳3ヶ月分(表紙付き) ・本査定申込書 |

ベストペイは大手の独立系のファクタリング会社であるベストファクターを運営している株式会社アレシアが運営する注文書買取専門のサービスです。

注文書買取だけを専門におこなっているサービスは非常に珍しく、だからこそ注文書買取独特のリスクをしっかりと審査してくれます。

また、株式会社アレシアは顧客に対する対応のよさや、担当者の知識が豊富であることで口コミや評判の高い会社ですので、ベストファクターも知識が豊富で丁寧な担当者に対応してもらえるでしょう。

審査の際には財務コンサルティングも受けられるのでおすすめです。

なお、契約時には面談が必要になるので、東京にあるベストアクターのオフィスから離れている方は、資金調達まで時間がかかるので注意してください。

ビートレーディング

| 売掛先の承諾 | 不要(2社間契約) |

|---|---|

| 入金までにかかる時間 | 最短で翌日 |

| 利用限度額 | 下限・上限なし |

| 買取手数料 | 2社間ファクタリング:4%~12%程度 3者間ファクタリング:2%~9%程度 |

| 個人事業主の利用 | 可能 |

| 必要書類 | ・注文書(発注書) ・通帳3ヶ月分(表紙付き) ・本査定申込書 |

ビートレーディングは店舗型の独立系ファクタリング会社として最も知名度があり、メディアにも登場したことがあるファクタリング会社です。

累計取引社数は5.2万社を超えており、すでに非常に多くの企業がビートレディングから資金調達に成功しているため安心して取引できます。

店舗型のファクタリング会社であるため、面談が基本となりますが、ビートレーディングはオンライン面談にも力を入れており、最短4時間程度で注文書を資金化できる場合もあるようです。

必要書類が非常に少ないため、手軽に申し込むことができ、対応する担当者が金融に対する知識が非常に豊富なので安心して手続きを進められるでしょう。

GMOペイメントゲートウェイのGMO BtoB早払い

| 売掛先の承諾 | 不要(2社間契約) |

|---|---|

| 入金までにかかる時間 | 最短で2営業日 |

| 利用限度額 | 買取1回あたりの合計金額が100万円以上 |

| 買取手数料 | 2.5%~12% |

| 個人事業主の利用 | 不可 |

| 必要書類 | ・注文書 ・決算書(2期分) ・取引の基本契約書 ・審査依頼書 |

大手インターネットグループGMOの子会社で東証プライム市場上場のGMOペイメントゲートウェイが提供するファクタリングサービスです。

通常の請求書買取に加えて注文書買取も実施しています。

オンラインで気軽に契約できるファクタリング会社が多いですが、GMOのB to B早払いは専任の担当者が1人つき。基本は面談が行われます(オンラインも可能)。

そのため、知識の豊富な専任担当者と顔を合わせて相談や契約ができるのが特徴です。

ただし、以下の条件を満たしている事業者でなければ利用できません。

- 法人であること(個人事業主不可)

- 買取金額100万円以上

GMO B to B早払いは、安心できる会社が運営しているファクタリングサービスという点ではおすすめですが、注文書の金額が100万円未満の場合や個人事業主は利用できない点には注意してください。

ネクストスタイル

| 売掛先の承諾 | 不要(2社間契約) |

|---|---|

| 入金までにかかる時間 | 最短即日 |

| 利用限度額 | 1社につき20万円~5000万円程度(買取上限1億円) |

| 買取手数料 | 10〜20%程度 |

| 個人事業主の利用 | 可能 |

| 必要書類 | ・注文書 ・入金が確認できる資料(通帳の写しなど) |

ネクストスタイルは注文書買取をおこなうオンライン完結型の非常に珍しいファクタリング会社です。

注文書買取を取り扱うほとんどのファクタリング会社は、店舗型のファクタリング会社となっているため面談が必要になります。

しかしネクストスタイルはオンラインで完結するので「誰にも会わずに注文書を資金化したい」という方に向いているファクタリング会社だと言えます。

また、ネクストスタイルは20万円の注文書から売却できる少額買取にも強いファクタリング会社です。

売上規模の小さな小規模法人や個人事業主が、気軽に注文書を資金化したいのであればネクストスタイルがおすすめです。

トップ・マネジメント

| 売掛先の承諾 | 不要(2社間契約) |

|---|---|

| 入金までにかかる時間 | 最短即日 |

| 利用限度額 | 1億円 |

| 買取手数料 | 3.5%~12.5% |

| 個人事業主の利用 | 不可 |

| 必要書類 | ・注文書 ・決算書(2期分) ・入金の確認ができる通帳の写しなど |

トップマネジメントは独立系のファクタリング会社として、信頼の実績のある企業です。

ユニークなファクタリングを数多く取り扱っており、以下のようなファクタリングが有名です。

- 2.5社間ファクタリング:2社間契約でありながら入金通帳をトップマネジメントが管理するので手数料が低くなるファクタリング

- ゼロファク:補助金申請とファクタリングを同時に実施し、補助金入金までのつなぎ資金をファクタリングでサポート

他社では取り扱いのないファクタリングを数多く取り扱っているため、注文書の買取も柔軟におこなっており、手数料の上限は12.5%と比較的安価です。

ただし、トップマネジメントの注文書買取には以下の条件が設けられているため注意しましょう。

- 営業期間半年以上の法人

- 月商500万円以上

月商500万円以上という、それなりの規模の法人でなければ、トップマネジメントのファクタリングは利用できません。

充実したサービスと丁寧な対応で評価の高いトップマネジメントですが、規模の小さな事業者は利用できない点に注意してください。

ペイブリッジ

| 売掛先の承諾 | 不要(2社間契約) |

|---|---|

| 入金までにかかる時間 | 最短即日 |

| 利用限度額 | 1億円まで |

| 買取手数料 | 3%〜 |

| 個人事業主の利用 | 可能 |

| 必要書類 | ・注文書 ・入金が確認できる通帳の写し |

ペイブリッジはトップマネジメントが運営する広告・IT業界専門のファクタリングサービスです。

広告・IT業界は納期が長くなることがありますが、ペイブリッジは広告・IT業界専門のサービスですので、業界の事情を踏まえたうえで柔軟な審査をおこなってくれます。

審査に必要な書類が、注文書と通帳の写しだけですので、気軽に申し込めますし、審査時間は最短3分と圧倒的な速さを誇ります。

広告・IT業界の方は、急に大きな発注があることも珍しくありませんが、ペイブリッジでは大型の発注で増加した運転資金を最短即日で用意できるでしょう。

なお、ペイブリッジは法人専門のトップマネジメントが運営するサービスですが、個人事業主でも利用可能です。

けんせつくん

| 売掛先の承諾 | 不要(2社間契約) |

|---|---|

| 入金までにかかる時間 | 最短即日 |

| 利用限度額 | 下限・上限なし |

| 買取手数料 | 5%~ |

| 個人事業主の利用 | 可能 |

| 必要書類 | ・注文書 ・入金の確認ができる通帳の写しなど |

けんせつくんは、建設業者専門のファクタリングサービスです。

建設業はとにかく他の業種と比較して納期が長いことで知られており、その分資金繰りも苦しくなります。

けんせつくんの審査担当者が建設業界の経験者なので、建設業独特の事情を勘案してファクタリング審査をおこなってくれます。

そのため、他社では断られてしまう、納期や入金予定日までの期間が長い注文書も、けんせつくんであれば、売却できる可能性があるでしょう。

最短2時間で資金化でき、必要書類も注文書と通帳の写しだけとシンプルです。

建設業の方で資金を必要としている方は、まずは気軽に相談してみましょう。

ファクタリングのトライ

| 売掛先の承諾 | 不要(2社間契約) |

|---|---|

| 入金までにかかる時間 | 最短即日 |

| 利用限度額 | 10万円〜5,000万円 |

| 買取手数料 | 3%〜 |

| 個人事業主の利用 | 可能 |

| 必要書類 | ・注文書 ・入金が確認できる資料(通帳の写しなど) |

ファクタリングのTRYは東京上野にあるファクタリング会社です。

請求書買取だけでなく、注文書買取の取り扱いもおこなっています。

契約方式が対面なので原則的には上野のオフィスへの来店が必要になります。

また、来店ができない場合にはTRYの担当者が訪問してくれるので、日本全国から注文書買取を利用可能です。

手数料の上限がないのでリスクの高い業者には高い手数料が、リスクの低い業者には低い手数料が適用されます。どのようなリスクの人でも審査に通過しやすいので他社の審査に落ちてしまった人にはおすすめです。

オンライン契約には対応していないので、即日資金調達したい方は当日中にファクタリングのTRYへ訪問してください。

建設ガーディアン

| 売掛先の承諾 | 不要(2社間契約) |

|---|---|

| 入金までにかかる時間 | 最短1時間 |

| 利用限度額 | 1億円 |

| 買取手数料 | 1%〜 |

| 個人事業主の利用 | 可能 |

| 必要書類 | ・注文書 ・入金が確認できる資料(通帳の写しなど) |

建設ガーディアンは建設業専門のファクタリング会社です。

請求書だけでなく注文書の買取にも対応しており、工期の長い工事の注文書の買取にも応じています。

建設業は他の業種と比較して注文から入金までの時間が長く入金サイトが長いことから、ファクタリング審査では不利です。

しかし建設業を専門に取り扱っている建設ガーディアンであれば、審査で不利になるといわれる建設業でも審査に通過できる可能性があります。

オンライン完結で最短1時間で入金を受けられるので、緊急で資金が必要になる方も活用できる業者です。

手数料は業界最低水準の1%〜となっているので、大手企業などのリスクの低い発注企業であれば非常に低い手数料で利用できる可能性があります。

日税ファクタリングサービス

| 売掛先の承諾 | 不要 |

|---|---|

| 入金までにかかる時間 | 初回は1週間〜2週間程度 |

| 利用限度額 | 100万円〜1億円 |

| 買取手数料 | 月0.07%〜 |

| 個人事業主の利用 | 可能 |

| 必要書類 | ・注文書 ・入金の確認ができる通帳の写しなど |

日税ファクタリングサービスとは、税理士向けの各種サービスを提供している日税グループが運営するファクタリングサービスです。

初回利用は1週間〜2週間程度の時間がかかりますが、手数料が月0.07%と非常に低いのが特徴です。

2ヶ月利用して0.14%〜という非常に低い手数料で利用できます。

税理士が顧客を紹介すると、税理士に対して報酬が入る仕組みになっています。税理士から紹介を受けられるので安心してファクタリングを利用できるでしょう。

日税ファクタリングサービスは低コストかつ安心して利用できるファクタリングサービスですが、資金調達までには時間がかかります。

初回利用時には入金までに1週間〜2週間程度の時間がかかるので、時間に余裕をもって申し込みをおこなってください。

注文書買取利用の流れ

注文書買取は次のような流れで資金調達をおこないます。

- 発注機企業から受注

- 注文書買取業者へ申し込み

- 審査通過通過後に契約

- 注文書買取業者より入金

- 業務に取り掛かる

- 納品後、売掛先企業へ請求

- 売掛先企業から入金

- 注文書買取業者へ送金

それぞれの流れの中で注意すべきポイントなどについて詳しく解説します。

①発注企業から受注

まずは発注企業から正式に受注があります。

受注があった際には、次のような内容を記載された注文書が発行されるのが一般的です。

- 作成者の氏名又は名称

- 取引年月日

- 取引内容

- 取引金額(税込)

- 納期

- 書類の交付を受ける事業者の氏名又は名称

見積り段階では発注書は発行されません。

注文書買取に利用できるのはあくまでも、正式に注文があった際の注文書であると理解しておきましょう。

②注文書買取業者へ申し込み

発注企業から正式に発注があり注文書の交付を受けると、当該注文書で注文書買取を利用できます。

注文書買取業者のホームページなどから申し込みをおこないます。

申し込みの際に必要な書類は次のような書類です。

- 注文書

- 代表者の本人確認書類

- 取引先からの入金履歴のある通帳の写し

- 取引先との基本契約書

- 商業登記簿謄本

- 納税証明書等

必要書類はファクタリング会社によって異なりますが、基本的に注文書や本人確認書類や通帳の写しは必ず必要になります。

また、業者によって手数料等の買取条件が大きく異なることがあるので、時間に余裕があるのであれば複数の業者から相見積もりを取るのがよいでしょう。

③審査通過通過後に契約

申し込みをおこなうと、当日〜数日程度でファクタリング会社から審査結果の回答があります。

- 手数料率

- 掛目

この2点を確認し、契約するかどうかを決めましょう。

なお、掛目とは「額面金額のうちどの程度の割合を買い取るのか」を示すものです。

例えば1,000万円の注文書の掛け目が80%であれば、800万円が買取対象になります。

入金金額は「注文金額×掛け目ー手数料」となり、全額が買取対象となるわけではないので注意してください。

利用前には掛け目と手数料を考慮し、入金される見込みの金額が必要金額かどうかを確認し、契約します。

注文書買取の契約方法は、オンライン完結、郵送、対面といくつか方法があるので、自社に最も都合のよい方法で契約できるファクタリング会社を選択してください。急いでいるのであればオンライン完結がおすすめです。

④注文書買取業者より入金

契約が完了すると注文書買取業者から入金があります。

速い業者の場合、申込から1時間程度で入金されます。業者によって入金までの時間は大きく異なるので、必要なタイミングに資金調達できるかどうか確認しましょう。

⑤業務に取り掛かる

注文書買取で調達した資金を活用して、注文を受けた業務に取り掛かります。

注文書買取は業務に必要な資金を調達してから業務に取りかかれるので、受注に伴い増加する運転資金の心配をすることなく資金調達できるのは非常に大きなメリットだといえます。

⑥納品後、売掛先企業へ請求

業務が完了そ、納期までに発注企業に納品をおこないます。

納品後に請求書を発注企業へ発行します。

なお、この請求書では請求書買取は利用できないので注意してください。

当該注文にかかる債権はすでに注文書買取で売却済みとなっているためです。

もしもすでに注文書買取で売却している債権を請求書買取で売却してしまったら二重譲渡となってしまい

場合によっては刑事告発される可能性もあります。二重譲渡は絶対にやめましょう。

⑦売掛先企業から入金

売掛先企業(発注企業)に対して請求書発行すると、入金期日までに売掛先企業から入金がおこなわれます。

注文書買取は必ず2社間契約でおこなわれるので、売掛先企業はファクタリングがおこなわればことを知りません。

そのため、通常の取引時と同じように売掛先企業から利用者の口座へ入金があります。

⑧注文書買取業者へ送金

売上が売掛先企業から利用者へ入金されたら、利用者はファクタリング会社へ送金しなければなりません。

注文書買取契約時に、すでに当該債権はファクタリング売却しています。

利用者はファクタリング会社の債権回収を代行する義務を負っているだけですので、自社のお金ではありません。

そのため、入金があったら速やかにファクタリング会社へ代金を送金しましょう。

ファクタリング会社が入金を確認したら、債権回収が完了し、注文書買取の取引は終了です。

注文書買取のメリット

注文書買取には以下の5つのメリットがあります。

- 受注段階で資金調達できる

- 最短即日で資金調達できる

- 取引先に秘密にできる

- 赤字や債務超過でも資金調達できる

- 借入金ではないので貸借対照表が悪化しない

仕事の受注段階で最短即日で資金調達できるのは注文書買取の非常に大きなメリットですし、その他にも借入金よりも多くのメリットがあります。

注文書買取の5つのメリットについて詳しく解説していきます。

受注段階で資金調達できる

注文書買取は取引先から仕事を受注した段階で資金調達が可能です。

このタイミングで資金調達できることによって、受注に対応した運転資金を受注段階で調達できます。

大きな金額の受注があったときには、対応する運転資金の金額も大きいので、手元に資金がないときは、まず資金調達が必要です。

しかし銀行融資には時間がかかり、事業規模から鑑みてあまりにも運転資金が多い場合には審査に通過できないこともあります。

このような理由から、せっかく大きな受注があっても「対応する運転資金を用意できない」という理由で仕事を断ってしまうケースは珍しくありません。

注文書買取を利用すれば、最短即日で受注金額を現金化できるため、大きな仕事の話があった際、資金面を気にすることなく安心して受注できます。

最短即日で資金調達できる

注文書買取は最短即日で資金化できるファクタリング会社が数多くあります。

申込日当日に資金調達できるので、「どうしても今日中にお金を用意しなければならない」などの場面でも活用できます。

また、すぐに審査結果が出るので、請けようかどうか悩んでいる発注があっても、審査結果を見てから最終判断をすることが可能です。

銀行融資であれば、早くても2週間程度の時間がかかるため、急いだ資金や審査結果を必要としている方に注文書買取はおすすめです。

取引先に秘密にできる

注文書買取は取引先企業に秘密で資金調達できます。

基本的な注文書買取は2社間ファクタリングで実施されるためです。

2社間ファクタリングは申込企業とファクタリング会社の2社だけで締結される契約で、売掛先企業はファクタリングを利用したことを知りません。

企業の中には「注文書を売却した」と知ると、よほど資金繰りが悪いと判断したり、発注した仕事をどこかへ横流ししたなどと判断するリスクがあります。

2社間契約で行われる注文書買取では、取引先に知られることがないので、自社をネガティブに評価される心配は皆無です。

赤字や債務超過でも資金調達できる

注文書買取は、申込企業の決算内容が悪くても資金調達できる可能性があります。

注文書買取の審査で最も重視されるのは、売掛債権の信用だからです。

そのため、官公庁や優良企業からの注文書さえ手元に持っていれば審査に通過できる可能性は高いでしょう。

銀行融資の審査では赤字や債務超過の企業は非常に不利になりますが、注文書買取であれば、銀行や日本政策金融公庫などの金融機関からの融資に断られた企業でも審査に通過できる可能性があります。

借入金ではないので貸借対照表が悪化しない

注文書買取は借入金ではありません。

売掛債権という資産を、現金預金という資産に交換しているだけですので、借入金のように貸借対照表の負債の欄が増えることはありません。

負債が増えれば自己資本比率が悪化し、外部からの評価は下がります。

また昨今は貸借対照表(バランスシート)はできる限り小さくして、不要な資産も負債も持たないというオフバランス化の経営が評価される時代です。

負債が増えない資金調達方法である注文書買取はオフバランス化にも寄与するため、自社の評価にプラスに働くことがあります。

注文書買取のデメリット

注文書買取には以下の3つのデメリットがあります。

- 請求書買取よりも手数料が高くなる

- 請求書買取よりも審査が厳しい

- 取り扱っている業者が少ない

請求書買取と比較して審査が厳しい上に手数料は高くなります。

また取り扱っている業者数が少ないので、選択肢はそれほど多くありません。

注文書買取の3つのデメリットを詳しく解説していきます。

請求書買取よりも手数料が高くなる

注文書買取は請求書買取よりも2割程度高い手数料が設定されるのが一般的です。

以下の面から、注文書買取は請求書買取よりもファクタリング会社のリスクが大きいためです。

- 回収サイトが長い

- 納品されるかどうかが不透明

納品前の注文書を買い取るため、納品済みの段階で発行される請求書を買い取るよりも買取から入金までの期間は長くなります。

期間が長ければ、その間に売掛先企業や申込企業の業況が悪化するリスクがあるのでファクタリング会社にとってのリスクは高くなります。

また、注文書の内容が期日通りに納品されるかどうかについて確証はありません。

もしかすると、業務の途中で申込企業が倒産して納品されることがない可能性がありますし、納期通りに納品できるだけのスキルがない可能性もあります。

このような理由から注文書買取は請求書買取よりもファクタリング会社にとってのリスクが大きく、その分手数料も高額になります。

請求書買取よりも審査が厳しい

注文書買取は請求書買取よりも厳しい審査が行われます。

回収サイトが長いため、売掛先企業が入金予定日まで経営悪化するリスクが高いためです。

また、納品前なので、もしかすると申込企業の経営悪化や不手際で納期までに納品されない可能性もあります。

請求書買取にはないこれらのリスクについて、注文書買取では厳格に審査をおこなうので、注文書買取の方が請求書買取よりも審査が厳しくなる傾向があります。

取り扱っている業者が少ない

注文書買取は請求書買取と比較して取り扱っている業者が少なくなっています。

そのため、数多くの企業を比較して手数料の最も低い業者を選択することはできませんし、ファクタリング会社を競わせることも不可能です。

特に、少額の注文書を買い取る業者と個人事業主に対して取扱いをしている業者は極端に少ないので、利用者の選択肢が狭いという点は注文書買取のデメリットです。

注文書買取の審査に落ちる原因とは?

注文書買取は融資審査と比較して審査に通過しやすい傾向にありますが、それでも審査に落ちてしまう可能性はゼロではありません。

注文書買取の審査に落ちてしまう原因として考えられるものとして次の5点を挙げられます。

- 発注企業の財務状況が悪い

- これまで受注したことがない分野や規模の受注

- 納期や入金期日までの期間が長い

- 初めての発注企業

- 利用者の資金繰りがかなり悪い

発注企業の業況や受注内容、さらには利用者の資金繰りに問題があるような場面でも審査に通過できない可能性があります。

注文書買取の審査に落ちてしまう5つの原因について解説していきます。

発注企業の財務状況が悪い

注文書買取の審査で最も重視されるのは発注企業の信用です。

ファクタリング会社にとっての債務者は発注企業ですので、審査では「発注企業が期日通りに代金を支払えるかどうか」という点が重視されます。

発注企業の財務状況が悪く、赤字や債務超過であれば「期日通りに代金を支払ない可能性がある」と判断され、審査では不利になる可能性があります。

一方、発注企業の財務状況に問題がないのであれば、「期日通りの支払いには問題ないだろう」と判断されるので審査でネガティブに評価されることはありません。

そのため、上場企業、優良企業、官公庁などからの注文であれば審査では有利になります。

より審査通過の可能性を高めたいのであれば、できる限り優良な企業からの注文書を売却するようにしてください。

これまで受注したことがない分野や規模の受注

これま受注したことがない分野や規模の受注は審査で不利です。

注文書買取の審査では、受注企業(利用者)が「納期までに受注した業務を完了できるか」という点も重視されます。

この際、本業とは無関係な分野や、受注企業の売り上げ規模から見て明らかに無理のあるボリュームの受注は、期日通りの入金が危ぶまれるので審査で不利になるでしょう。

例えば、年商1億円の企業が、年商を超える1.5億の受注を受けた場合「年商を超える受注を納期までに完了できるのかは不透明」と判断される可能性があります。

毎月継続的に発生している受注であれば、納期通りに納品に懸念はありませんが、異なる分野や大きすぎる規模の受注は納期を守れるかの不透明感が高まるので注意しましょう。

納期や入金期日までの期間が長い

納期や入金期日までの期間が長ければ長いほど審査では不利になります。

ファクタリング会社からすると、注文書を買い取ってから債権を回収するまでの期間が長いということですので、その間に売掛先企業の経営が悪化したり、資金ショートするリスクが高まるということです。

また、原則として注文書買取は最大6ヶ月先が入金期日の注文書しか買い取りをしていません。

あまりにも期間が長いとファクタリング会社のリスクが高すぎるとして、審査に落とされてしまう可能性もあるので、できる限り納期や入金期日が短い売掛債権を売却するようにしてください。

初めての発注企業

発注企業がこれまで取引したいことがない企業の場合も、注文書買取の審査では不利になります。

これまで取引したことがない企業は、期日通りに支払うかどうかの信用が不透明だからです。

できれば、これまでも継続的に取引のある企業からの注文書の方が審査に通りやすいでしょう。

なお、大手企業や官公庁や優良企業からの注文であれば、初めての発注であっても審査に通過できる可能性は高くなります。

利用者の資金繰りがかなり悪い

利用者の資金繰りが悪い場合も注文書買取の審査で不利になります。

注文書買取は2社間契約でおこなわれるので、発注企業からの売り上げは最初に利用者に入金されます。

この際に、利用者の資金繰りがあまりにも悪いと、ファクタリング会社へ送金せずに他の支払いに流用するリスクがあるので、注文書カ買取の審査で不利になることがあるのです。

注文書買取は赤字や債務超過でも審査に通過できますが、資金ショート寸前など、あまりのも資金繰りが悪い場合には審査に通過できない可能性があります。

資金繰りが大きく悪化する前に早めに申し込みましょう。

注文書買取サービスの審査にスムーズに通過するポイント

注文書買取サービスの審査にスムーズに通過するためには次の3つのポイントを意識して申し込みをおこなってください。

- 申込情報は正確に申告する

- 信用度の高い注文書を売却する

- 受注金額の小さい注文書を売却する

審査に通過しやすくするためには、正確に申し込むとともに、ファクタリング会社のリスクが最小限となる注文書を売却することが重要です。

注文書買取サービスの審査にスムーズに通過するための3つのポイントのついて詳しく解説していきます。

申込情報は正確に申告する

注文書買取に申し込む際の内容は正確に申告してください。

申込内容に間違いがあると、審査がやり直しになったり、場合によっては虚偽申込と判断されて審査に落とされてしまう可能性があるためです。

スムーズに審査に通過するためには、正確な内容で審査が止まることなく申し込むことが重要です。

売り上げや収益や取引先企業名や創業年数などは間違えやすい項目ですので、決算書や注文書を見ながら正しく申し込みましょう。

信用度の高い注文書を売却する

できる限り信用度の高い注文書を売却してください。

期日通りの支払われるかどうかが怪しい企業ほど、ファクタリング会社は審査を慎重におこなうので、審査完了までに時間がかかる傾向があります。

上場企業や官公庁が発注元であれば、まず支払いには問題がないので、審査はスムーズに通過できるでしょう。

申込からできる限り速く資金調達したい方は、手元に保有している注文書の中で、最も優良先からの注文書を売却するとよいでしょう。

受注金額の小さい注文書を売却する

受注金額は小さい方が審査はスピーディーに終わります。

大手企業からの100万円程度の受注であれば「期日通りに代金が支払われるだろう」と何も心配することなく審査できます。

一方、小規模企業からの数千万円の受注は「期日通りに代金が支払われるかどうかが不透明」と判断される可能性が高いでしょう。

このように、受注金額が小さい方が期日通りに代金が支払われる可能性が高いと判断されるので審査では有利です。

とにかく速く資金調達したいのであれば、必要最初限の金額を調達できる注文書を売却してください。

注文書買取のおすすめ利用場面

注文書買取の利用に向いているシーンは次のようなタイミングです。

- 高額の発注を受けたが手元に資金がない

- 融資の審査に落ちた

- 信頼できない企業から発注があった

- 請求書が手元にない

- 時間をかけて資金繰りを改善したい

増加運転資金が必要になったときはもちろん、資金繰りを根本的に改善したいタイミングでも注文書買取は活用できます。

注文書買取の利用が向いている5つのシーンについて具体的に解説していきます。

高額の発注を受けたが手元に資金がない

高額の発注を受けたものの、手元に発注に対応できるだけの資金がない時には注文書買取が活用できます。

受注を受けると、受注に対応した運転資金が必要になります。

例えば、減価率60%の製品の受注を1億円を受けた場合、6,000万円の運転資金が必要で、6,000万円が手元になければ業務に取り掛かることができません。このような受注に伴って増える運転資金を増加運転資金といいます。

注文書買取であれば、注文があった段階で注文書を資金化できるので、増加運転資金を非常に簡単に用意できます。

増加運転資金が手元にない時に注文書買取は大いに活用できます。

融資の審査に落ちた

融資の審査に落ちた場合も注文書買取は活用できます。

増加運転資金を確保するための融資として、引当融資という種類の融資があります。

注文に対応した運転資金だけを融資するもので、借入期間は納品完了までの短期資金です。

引当融資は一括返済の短期資金ですので、金融機関にとってもリスクが高い融資と言われています。

そのため、担保や保証人を用意できない企業は審査に通過できない場合もあります。

注文書買取であれば、担保や保証人がなくても注文に対応した資金を調達できるので、引当融資の審査に落ちた人でも簡単の増加運転資金を借りられます。

信頼できない企業から発注があった

信頼できない企業や、初めて取引する企業からの注文に対しても、注文書買取が活用できます。

注文書買取は償還請求権なし(ノンリコース)で契約するので、もしも売掛先企業が資金ショートして、注文書の代金が支払われなかった場合も、その損失はファクタリング会社が負ってくれます。

初めての取引先は経営状態がわからないので、貸し倒れが大きなリスクになりますが、注文書買取を利用すれば貸し倒れのリスクを排除可能です。

海のものとも山のものともわからない新規取引先や経営状態が怪しい企業と取引する際には、注文書買取を利用しておけば安心です。

請求書が手元にない

請求書が手元にないものの、融資以外の方法で早期資金調達したい場合も注文書買取がおすすめです。

営業活動に力を入れることで、受注を獲得することができます。

注文書買取を利用すれば、営業活動が即資金調達につながるので、請求書が手元になく、融資も受けられないタイミングで活用できます。

時間をかけて資金繰りを改善したい

時間をかけて資金繰りを改善したい方は請求書買取よりも注文書買取がおすすめです。

請求書買取は最大3ヶ月先が入金期日の請求書しか買い取ってもらうことができません。

一方、注文書買取は6ヶ月先が入金期日の注文書まで売却可能です。

つまり、資金が会社内に滞留する期間は注文書買取の方が請求書買取よりも長くなります。

この間に経営改善を図ったり、銀行から長期借入金を調達したりするなどの方法で資金繰り改善ができます。

資金繰りを本質的に改善する時間的な猶予がほしい方も注文書買取が向いています。

注文書買取の審査についてよくある質問

注文書買取の審査についてよくある質問をご紹介していきます。

- 注文書買取と注文書ファクタリングの審査は異なりますか?

- 工期の長い建設業の注文書買取をしてくれるファクタリング会社はありますか?

- 見積書でも注文書ファクタリングや注文書買取は利用できますか?

- 個人でも注文書買取は利用できるのでしょうか?

- 個人からの注文書で注文書買取は利用できますか?

注文書買取と注文書ファクタリングの審査は異なりますか?

注文書買取と注文書ファクタリングは、どちらも注文書を売掛債権と見做して早期に現金化する資金調達方法で同じです。

呼び方が異なるだけで、商品内容は同じですので、審査内容も変わりありません。

売掛先企業の信用と申込企業の信用を主に確認して審査をおこなっています。

工期の長い建設業の注文書買取をしてくれるファクタリング会社はありますか?

あります。

基本的には注文書買取を取り扱っているファクタリング会社であれば、どの会社も建設業に対して取扱いをおこなっています。

ただし、ほとんどのファクタリング会社が「入金まで6ヶ月以内」の注文書しか買い取りをおこなっていません。

回収サイトが6ヶ月を超える注文書を保有しているのであれば、店舗型のファクタリング会社へ相談するか、建設業専門に買取をおこなっているファクタリング会社へ相談してください。

見積書でも注文書ファクタリングや注文書買取は利用できますか?

見積書でも多くのファクタリング会社で審査を受けることは可能です。

まずは「見積書しかないのですが、査定をお願いできますか?」と相談してみましょう。

ただし、見積書はあくまでも発注前の相談段階です。そのため、この時点では資金調達はできません。

正式に取引先企業と契約をすると、契約書や発注書が届くため、当該書類をファクタリング会社へ提出して、はじめて資金調達ができます。

取引先から相談があった段階で「この見積もりに対応した運転資金を調達できるかどうか」を知りたい方は、見積書でも審査を受けられるので、資金繰りの計画を立てる際には活用してください。

個人でも注文書買取は利用できるのでしょうか?

ファクタリング会社によっては個人事業主やフリーランスでも注文書買取は利用可能です。

しかし注文書買取は法人のみの取扱いとなっているファクタリング会社も多いので、申込前に個人事業主に対応しているかどうかはしっかりと確認するようにしてください。

個人からの注文書で注文書買取は利用できますか?

発注元が個人の注文書では注文書買取は利用できません。

発注元は法人である必要があります。

一般個人や個人事業主から仕事を請けた場合には、注文書買取は利用できないので注意してください。

徹底した準備のもと審査に挑もう

注文書買取の審査を通過するポイントは、ファクタリング会社に「確実に売掛金を回収できる」と判断してもらうことです。

注文書買取において最も重視されるのは取引先の信用力ですが、ファクタリング利用者の信頼性も見られています。

審査通過するためには、取引先と利用者のどちらもファクタリング会社に信頼してもらうことが重要となるでしょう。

確実に審査に通過するために、できる限り信用力のある企業からの発注書を売却するとともに、ファクタリング会社と丁寧にやりとりすることも心がけてください。