事業を営んでいると急ぎの資金調達が必要な場面があります。たとえば、設備の故障やトラブルによる出費が考えられます。そんなとき、手元に資金がなければ早急な資金調達が必要です。

今回の記事では、急ぎのときに即日資金を調達できる方法を解説します。また、即日調達ではありませんが、それ以外の資金調達方法も紹介します。

中小企業・個人事業主・フリーランスにとって、資金調達が事業の成否を決定するケースも多いでしょう。さまざまな資金調達方法を知っておけば取れる選択肢が広がります。

本記事で資金調達の方法を把握して、困ったときやトラブル時に備えましょう。

急ぎのときに即日で資金調達が可能な方法5選

急ぎのときに、即日で資金調達が可能な方法を5つ紹介します。

- 知人・家族からの借金

- ビジネスローン(ノンバンク)

- カードローン

- 手形割引

- 2社間ファクタリング

それぞれメリット・デメリットがありますので、自分に適した方法を選択しましょう。

知人・家族からの借金

知人・家族からの借金なら、急ぎのときでも即日借入できる可能性があります。金額にもよりますが、信用があるならもっともコストがかからない方法です。

知人・家族から借金をするメリット・デメリットを解説します。

メリット

知人・家族からの借金のメリットは以下の2つです。

- 利息が発生しない

- 面倒な手続きが必要ない

知人・家族から借入するメリットでもっとも大きいのは、利息を支払う必要がないことです。たとえば、消費者金融から借入した場合の利息は約18%、銀行カードローンは約15%が一般的です。利息がなければ、返済の金額が抑えられるので負担が軽くなります。

また、金融機関からの借入は手続きに大きな手間がかかります。しかし、知人・家族からの借入では手続きがほとんどありません。ただし、トラブル防止のために借用書はしっかりと交わしておきましょう。

デメリット

知人・家族から借入するデメリットは以下の2つです。

- 信頼関係に悪影響が出る可能性がある

- 借入額が少なくなり安い

知人・家族から借入すると信頼関係に悪影響があるかもしれません。もし信頼を失ってしまえば、人間関係が悪化する恐れがあります。

ほかにも、知人・家族からの借入は金額に限度があります。金融機関などに比べて、借入できる金額が少ないケースが多いのはデメリットです。

知人・家族から借入する場合は資金の使途を明確にし、しっかりと返済計画を立てて説明しましょう。関係が悪化しないよう、気を配る必要があります。

ビジネスローン(ノンバンク)

ビジネスローンとは、事業資金専用のローン商品です。申し込めるのは法人・法人経営者・個人事業主だけで、事業を営んでいない個人は融資対象となりません。ビジネスローンで借りたお金は、新規事業立ち上げ資金・設備投資資金・運転資金・取引先への支払資金など事業資金として利用できます。

信販会社や消費者金融などのノンバンク系が提供するビジネスローンは、無担保・無保証で借入が可能です。ビジネスローンを利用するメリット・デメリットについて解説します。

メリット

ビジネスローンのメリットは以下の4つです。

- 融資実行までのスピードが速い

- 無担保・無保証人で融資してくれる

- 審査基準が銀行融資などに比べて柔軟

- 総量規制の対象にならない

スコアリングシステムの導入など審査を効率化・スピード化している金融機関が多いので、素早く融資を受けられます。ノンバンクなら即日融資を受けられるサービスも多いです。

ビジネスローンは原則として、無担保・無保証で融資を受けられます。その代わりに金利が高めになっていますが、審査基準は柔軟で借入しやすいのが特徴です。

貸金業法には総量規制があり、個人の借入は年収の3分の1と規制されています。しかし、ビジネスローンは総量規制の対象ではなく、年収の3分の1以上の借入が可能です。

デメリット

ビジネスローンのデメリットは以下の3つです。

- 金利が高い

- 融資額の上限が低め

- 決算書・確定申告書が必要

銀行からの融資は、金利が1%を切ることも珍しくありません。しかし、ビジネスローンの金利は5%~18%ほどと割高になっています。そのため、ビジネスローンからの借入はできるだけ短期にするべきです。

ほかにも、公的融資や銀行に比べてビジネスローンの融資額は少額で、ほとんどの場合は300万円~500万円までとなっています。代表的なビジネスローンの融資限度額は以下の通りです。

| 金融機関 | 商品名 | 限度額 |

| オリックス・クレジット | オリックスVIPローンカードBUSINESS | 500万円 |

| プロミス | 自営者カードローン | 300万円 |

| アコム | ビジネスサポートカードローン | 300万円 |

審査結果によって融資額が決まるので、融資限度額は目安に留めておきましょう。

借入には決算書・確定申告書が必要なため、最初の決算を終えていない人や開業前の資金調達ができないこともデメリットです。

カードローン

カードローンとは、銀行・消費者金融・クレジット会社などが取り扱っているローン商品です。借入に専用のカードを使うため、カードローンと呼ばれています。

住宅ローンや自動車ローンのような目的別ローンと異なり、カードローンで借りたお金は使い道が自由です。また、利用限度額の範囲内であれば何度でも借入できるのがカードローンの特徴です。

金利は利用限度額によって異なり、利用限度額が大きくなるほど金利は低く設定されます。カードローンのメリット・デメリットについて解説します。

メリット

カードローンのメリットは以下の3つです。

- 必要なタイミングで借入できる

- 使い道が自由

- 残高スライド方式が多く利用しやすい

利用限度額の範囲内であれば、必要に応じて何度でも借入できるのがカードローンの大きな特徴です。カードを利用できる提携ATM・銀行・コンビニが近くにあれば、急な出費にも対応できます。

カードローンで借りたお金の使い道は限定されませんが、事業資金に使うことはできませんので注意が必要です。

残高スライド方式を採用していることが多く、リボ払いで返済を行えます。残高スライド方式とは、利用残高に応じて毎月の返済額が変動する仕組みです。返済額が明確なため、計画的に返済しやすいのがメリットです。

デメリット

カードローンのデメリットは以下の3つです。

- 契約した利用限度額によって金利が異なる

- 返済期間が長期化する可能性がある

- ほかのローンを組むとき、審査に影響する

カードローンの金利は、契約した利用限度額によって異なります。利用限度額が大きいほど、金利が低く設定される傾向にあります。

返済期間が長期化する恐れがあるのも、カードローンのデメリットです。追加での借入は計画的に行いましょう。

そのほかにも、カードローンの利用はほかのローンを組むときの審査に影響します。実際の借入額ではなく、契約した限度額がほかのローンの審査対象になるので注意しましょう。

手形割引

手形割引とは事業者が持っている約束手形を、支払期日前に銀行や手形割引業者に買い取ってもらい現金化する仕組みです。手形割引は、手形の額面から手数料が差し引かれた金額で買い取られます。

金融機関は手形の持込人を与信審査しますが、手形割引業者は手形自体の与信審査をします。そのため、手形割引業者なら最短即日で現金化が可能です。

振出人が倒産や支払い不能に陥って手形が不渡りになると、手形の持込人が手形を買い戻す義務を負います。以下では、手形割引のメリット・デメリットを解説します。

メリット

手形割引のメリットは以下の2つです。

- 最短即日で資金を得られる

- 連帯保証人が不要

- 融資と比較して手形割引は審査に通りやすい

手形割引業者に持ち込めば、最短即日で資金を調達できます。また、手形割引には連帯保証人がほとんどの場合不要です。そのほかにも、融資と比較して手形割引は審査に通りやすいこともメリットの1つです。

デメリット

手形割引のデメリットは以下の3つです。

- 不渡りが起きると買い戻しが必要

- 手形の額面の金額を必要な金額だけに分割しにくい

- 手数料が発生する

手形が不渡りになると、手形の持込人は手形を買い戻す義務が生じます。また、手形割引は分割して現金化ができないため、全額を手形割引する必要があります。ほかに、手形割引には手数料が2.5%~15%ほどかかるのもデメリットです。

2社間ファクタリング

ファクタリングとは事業者が保有する売掛債権をファクタリング会社が買い取り、手数料を差し引いた金額を受け取れる仕組みです。利用者とファクタリング会社の2社間で契約するファクタリングを、2社間ファクタリングと呼びます。

2社間ファクタリングは売掛先に利用を知られず、最短即日でまとまった資金の調達が可能です。また、融資とは異なるため、業績が悪かったり信用情報が傷付いていたりしても利用できます。ただし、ファクタリングには手数料がかかる点は注意が必要です。

2社間ファクタリングのメリット・デメリットについて解説します。

メリット

2社間ファクタリングのメリットは以下の3つです。

- 現金化までのスピードが速い

- 売掛先にファクタリングの利用を知られない

- 無担保・無保証で資金調達ができる

2社間ファクタリングは、ファクタリング会社によっても異なりますが最短即日で資金調達できます。オンラインファクタリングなら、数時間で審査が終わることもあります。

2社間ファクタリングは、利用者とファクタリング会社間の契約です。そのため、売掛先にファクタリングの利用を知られることはありません。また、ファクタリングは売掛債権さえあれば、無担保・無保証で資金調達ができます。

デメリット

2社間ファクタリングのデメリットは以下の2つです。

- 手数料が高い

- 売掛債権の範囲でしか資金調達できない

2社間ファクタリングは、カードローン・ビジネスローンなどと比べて手数料が割高です。手数料の相場は10%~20%となっており、利益が圧迫される恐れがあります。しかし、オンラインファクタリングなら2%~12%程度の手数料を設定しているファクタリング会社も多いです。

ファクタリングは、売掛債権の範囲でしか資金調達ができません。受注時点などもっと早い段階で資金が必要な場合、注文書ファクタリングの利用を検討してください。注文書ファクタリングとは、請求書ではなく注文書でファクタリングが利用できるサービスです。

ファクタリングを利用するなら、できるだけ手数料のリーズナブルなファクタリング会社を利用しましょう。

1週間以内に資金調達可能な方法2選

急ぎのときに、1週間以内で資金調達が可能な方法を2つ紹介します。

- 不動産担保ローン

- 3社間ファクタリング

それぞれのメリット・デメリットを押さえて、自分に合った方法を選びましょう。

不動産担保ローン

不動産担保ローンとは、土地・建物・マンションといった不動産を担保に融資を受ける仕組みです。ほかの融資方法と比べて、低金利で高額な融資を受けられることが特徴です。

不動産担保ローンは主に、不動産担保ローン専門業者・第二地銀・信託銀行・ノンバンク系・消費者金融が提供しています。不動産の価値が高ければ、数千万円~数億円の高額融資を受けることも可能です。

ただし、不動産担保ローンは不動産の鑑定や登記などが必要であり、融資を受けるまでに時間がかかります。以下では、不動産担保ローンのメリット・デメリットについて解説します。

メリット

不動産担保ローンのメリットは3つです。

- 低金利で融資が受けられる

- 借入限度額が大きい

- 長期借入ができる

不動産を担保としているため、カードローンやビジネスローンよりも低金利で借入ができます。カードローンやビジネスローンの金利は4%~18%と割高ですが、不動産担保ローンなら3%~9%が相場です。担保とする不動産の価値によっては、数億円の資金調達も可能です。

また、返済期間を20年~30年と長期に設定できます。ただし、返済期間が長くなるほど利息負担が大きくなるので注意しましょう。

デメリット

不動産担保ローンのデメリットは以下の3つです。

- 融資までに時間がかかる

- 手数料がかかる

- 返済不能になると不動産が売却される

不動産担保ローンは、不動産の鑑定や審査に時間がかかります。そのため、スピードを重視する金融機関でも最短1週間程度の期間が必要です。

また、事務手数料・不動産鑑定費用・印紙代・登記費用などがかかります。借入額によっては、費用が数十万円かかるケースもあります。どれくらいの費用がかかるか、事前に見積もりを取っておきましょう。

不動産担保ローンでは、金融機関は不動産に抵当権や根抵当権を登記します。抵当権とは返済ができなくなったときに金融機関が担保の不動産を売却し、売却代金から融資したお金と利息を回収する権利です。

返済不能と判断されると、担保の不動産が売却される恐れがあるので注意しましょう。

3社間ファクタリング

3社間ファクタリングとは、利用者・ファクタリング会社・売掛先の3社間で契約するファクタリングです。2社間ファクタリングと大きく異なるポイントは、売掛先の同意が必要なことです。また、ファクタリング会社は売掛金を売掛先から直接回収します。

3社間ファクタリングは、2社間ファクタリングと比較すると手数料が低めです。ただし、売掛先の同意を得る必要がある点に注意してください。

以下では、3社間ファクタリングのメリット・デメリットを解説します。

メリット

3社間ファクタリングのメリットは以下の3つです。

- 手数料がリーズナブル

- 審査に通りやすい

- 大手がサービスを提供している

3社間ファクタリングは、2社間ファクタリングに比べて手数料が1%~9%とリーズナブルです。また、3社間ファクタリングの売掛先の与信審査が主で、自社の業績や信用情報は問われません。

メガバンク関連企業や、信頼できる企業がサービスを提供していることが多い点もメリットです。資金調達が急ぎではないなら、3社間ファクタリングの利用を検討しましょう。

デメリット

3社間ファクタリングのデメリットは以下の2つです。

- 取引先にファクタリング利用を知られてしまう

- 売掛債権の範囲内でしか利用できない

3社間ファクタリングは利用者・ファクタリング会社・売掛先の3社間で契約するため、ファクタリングの利用を売掛先に知られます。そのため、運転資金の不足など経営難を疑われて今後の取引に影響するかもしれません。3社間ファクタリングを利用するなら、前もって売掛先に十分な説明を行いましょう。

また、3社間ファクタリングも2社間ファクタリングと同様に、売掛債権の範囲内でしか資金調達できません。

急ぎでないなら利用したい1週間以上かかる資金調達方法7選

急ぎの資金調達ではありませんが、当面の資金が間に合ったあとに検討したい方法を7つ紹介します。

- プロパー融資

- 信用保証付き融資

- 売掛債権担保融資(ABL)

- 制度融資

- 補助金・助成金

- 出資

- 社債

- クラウドファンディング

時間はかかりますが、大きな資金を低金利で調達できる可能性があるので検討しましょう。

プロパー融資

プロパー融資とは、銀行が独自で審査を行う無保証の融資です。信用保証付き融資とは異なり保証料はかかりませんが、リスクを100%銀行が負担するので高い信用力が求められます。

プロパー融資の審査に通過すれば、低金利で高額な融資が受けられるだけでなく企業の信用力も向上します。ただし、ほかの資金調達方法より審査が厳しく、結果が出るまでに1週間~2週間ほど必要です。そのため、プロパー融資は急ぎの資金調達には向いていません。

プロパー融資のメリット・デメリットを解説します。

メリット

プロパー融資のメリットは以下の3つです。

- 金利が低い

- 融資限度額がない

- 信用力が上がる

プロパー融資の金利相場は1%~3%程度で、ほかの資金調達方法に比べて非常に低金利です。貸倒れリスクが低いと判断されれば、金利1%以下で融資を受けられる可能性もあります。

経営状態が優良で、融資額・使用目的・返済計画が銀行にとって納得がいくものであれば限度額はありません。厳しい審査を通過して銀行と直接取引ができるため、社会的に信用力の高い優良企業とみなされます。

大きな金額を調達したいなら、プロパー融資は検討する価値があります。

デメリット

プロパー融資のデメリットは以下の2つです。

- 審査が厳しい

- 返済期間が短めに設定される傾向がある

プロパー融資最大のデメリットは審査の厳しさです。プロパー融資は銀行が貸倒れリスクを負うため、企業の経営状態・事業計画・返済計画をシビアに審査します。また、貸倒れリスク回避のために返済期間が短く設定されがちです。

プロパー融資を希望するなら、しっかりとした事業計画や返済計画を提示しましょう。

信用保証付き融資

信用保証付き融資は、中小企業・小規模事業者が融資を受けやすくするために作られました。信用保証協会が保証を付けることで、プロパー融資を受けられない企業も融資を受けられる仕組みです

創業したばかりだったり、業績が低調だったりするとプロパー融資の審査通過は困難です。信用保証付き融資は借主の返済が滞った場合に、信用保証協会が銀行に立て替え払いします。そのため、プロパー融資より審査が柔軟に行われます。

保証を利用するためには、信用保証料の支払いが必要です。中小企業や小規模事業者でも利用しやすいので、大きな資金を調達したいなら信用保証付き融資を検討しましょう。

信用保証付き融資のメリット・デメリットを解説します。

メリット

信用保証付き融資のメリットは以下の3つです。

- 融資が受けやすい

- 長期借入に対応している保証もある

- 原則担保・保証人は不要

保証があると銀行は融資のリスクが低減されるため、柔軟に審査してくれます。保証には種類があり、すべての保証が長期借入に対応しているわけではありません。しかし、経営力強化保証制度なら運転資金は5年以内、設備資金は7年以内が保証期間として設定されています。

融資を受ける企業は法人の代表者が保証人になれるので、ほかに保証人を用意する必要はありません。また、担保も原則として不要です。中小企業や小規模事業者でプロパー融資が利用できないなら、信用保証付き融資を検討しましょう。

デメリット

信用保証付き融資のデメリットは以下の2つです。

- 信用保証料が必要

- 融資までに時間がかかる

信用保証付き融資では、融資を受ける事業者が信用保証協会に信用保証料を支払う必要があります。信用保証料は借入額の2%以下が相場です。

信用保証付き融資は、融資までに時間がかかるのもデメリットです。申し込みから入金まで2週間~1ヶ月ほどかかります。時間がかかるので、事前に予定を立てて資金調達を行いましょう。

売掛債権担保融資(ABL)

売掛債権担保融資(ABL)とは、企業が保有する商品在庫や売掛債権を担保として融資する仕組みです。売掛金の支払期日まで、運転資金を調達する目的で活用されています。

売掛債権を活用する点はファクタリングと共通していますが、売掛債権担保融資は融資である点が異なります。ファクタリングなら、売掛債権の売却契約ですので倒産・未払いが起きても弁済する義務は生じません。しかし、売掛債権担保融資は売掛金の未払いや売掛先の倒産が起きても、借入額を返済する必要があります。

売掛債権担保融資の金利は年利1%~15%が相場で、ファクタリングの手数料よりリーズナブルです。売掛債権担保融資のメリット・デメリットについて解説します。

メリット

売掛債権担保融資のメリットは以下の3つです。

- 資金を調達しやすい

- 金融機関との信頼関係の構築できる

- ファクタリングの手数料より金利が安い

売掛債権担保融資は売掛債権を担保に資金調達できるので、資産が少ない企業でも利用しやすいことがメリットです。

ただし、事業者は融資を受けた金融機関に担保の状況を定期的に報告する義務を負います。報告などのやりとりを通して、事業者は金融機関と信頼関係を構築できる点も無視できません。また、売掛債権担保融資の金利相場は1%~15%で、ファクタリングよりリーズナブルに利用できます。

資金調達が急ぎではないなら、売掛債権担保融資を検討する価値は十分にあります。

デメリット

売掛債権担保融資のデメリットは以下の2つです。

- 定期的な報告義務が必要

- 売掛先の倒産リスク

売掛債権担保融資で担保となる在庫や売掛債権は流動的なので、事業者は定期的に金融機関に担保の状況を報告する義務があります。また、返済が遅れて担保権を行使されると倒産に追い込まれるかもしれません。

ファクタリングは売掛債権の売却契約ですが、売掛債権担保融資はあくまで融資です。そのため、売掛先が倒産して売掛金が未払いになっても、融資されたお金の返済が必要です。

制度融資

制度融資とは銀行や信用金庫などが融資する信用保証協会の保証付融資の1つです。

融資の内容は地方自治体が決定し、融資は原則的に地方自治体が金融機関に預けている預託金の範囲内でおこなわれます。さらに信用保証協会の保証をつけるので金融機関にとって非常にリスクの低い融資です。

制度融資というと、地方自治体が地元の企業に対して融資をするものと考えている方も多いですが、実際には融資をするのは金融機関です。

そこに信用保証協会の保証をつけ、自治体は制度設計や融資原資の提供などのさまざまな補助をおこないます。

制度融資は金融機関・信用保証協会・自治体の3者で構成される融資であると理解しておきましょう。

そのため、制度融資は市区町村の商工課などの窓口や、金融機関の窓口の双方で申し込みができます。

メリット

制度融資のメリットは次の4点です。

- 金利が低い

- 保証料の補助がある

- どんな事業者も同じ条件で借りられる

- 一般の保証枠とは別枠で借りられる

制度融資は地方自治体が地域の企業の資金繰り円滑化のために用意しているので、非常に低金利の設定になっており、さらに税金から利息や保証料の補助を受けられます。

そのため中小企業が一般の信用保証協会の保証付融資を借りる場合よりも、かなり低い金利や保証料で資金調達できます。

また、制度融資はあらかじめ金利や限度額が定められたパッケージ商品ですので、審査にさえ通れば、規模の小さい企業も業績の悪い企業も、大企業や優良企業と同じ条件で融資を受けることが可能です。

さらに、多くの制度融資で一般の信用保証協会の保証枠とは別枠で融資を受けられるので、信用保証協会の保証枠が一杯になってしまった事業者も制度融資であれば審査に通過できる可能性があります。

デメリット

制度融資のデメリットは資金調達までに時間がかかることです。

制度融資は、金融機関・信用保証協会・地方自治体の3者が強調して融資をする制度です。

そのため、3者それぞれに必要書類を提出し、審査を受ける必要があります。

銀行と地方自治体に対しては基本的に面談が必要になります。

そのため、手続きや書類の用意や提出が非常に煩雑で、申込から資金調達まで1ヶ月程度の時間がかかってしまうことも珍しくありません。

ビジネスローンなどが最短即日で資金調達できることと比較して制度融資は手続きに手間と時間がかかる点はデメリットです。

補助金・助成金

補助金や助成金でも資金調達することが可能です。

どちらも特定の政策目標を叶えるために行政が事業者に対して支出しているお金で、返済不要という点は大きなメリットです。

補助金と助成金に大きな違いはありませんが、基本的には補助金には査定があるので査定をクリアして採択された人しか給付されません。

一方、助成金は条件に合致すれば誰でも受給でき、予算がある限りは受け取れます。

メリット

補助金と助成金のメリットは「返済不要」という点です。

行政から給付されるものですので、返済の必要はありません。

返済の必要がない資金調達方法ですので、受け取ることで財務状況が安定したり、資金流出を抑えて必要な設備投資などが可能です。

デメリット

補助金・助成金には融資や出資などと比較してデメリットもあります。

- 給付までに時間がかかる

- 申請手続きが煩雑

- 必要経費は前払い

- 全額補助を受けられる補助金は少ない

- 受給後の報告義務がある

補助金助成金は、申請して給付を受けるまでに時間がかかります。

補助制度によって異なりますが、申請をおこなってから給付までに1年以上かかる資金も少なくありません。

金額が大きくなればなるほど、申請に必要な資料が増えて、場合によっては認定経営革新等支援機関に推薦書を書いてもらわなければ申請できない補助金も存在します。

初心者では書類の作成ができないので、コンサルタントに依頼しなければならない補助金もあるほど、申請手続きが煩雑です。

また、補助金で設備を購入する場合などの必要経費は基本的に前払いで全額補助を受けられる補助金はほとんどありません。

例えば補助率40%の補助金を受けて1,000万円の設備投資をする場合、まずは1,000万円の設備を自己資金や借入金によって購入し、後から補助分の400万円が入金される仕組みです。

最初は自己資金や借入などで資金を用意しなければならない点に注意しましょう。

さらに、補助金を受給後も、当該設備によってどの程度の売り上げや雇用を生み出したのかなどの報告を以後数年間にわたっておこなわなければならない点もデメリットです。

出資

新株を発行して出資を受けて資金調達する方法です。

役員や知人など、個人的なつながりから出資してくれる人を見つける方法もありますが、ベンチャーキャピタルなどの法人から出資してもらう方法もあります。

出資を受けると資本金が増えるので、自己資本が強化され、資金繰りが安定し財務体質が強固になります。

メリット

出資のメリットは返済の必要がないことと、財務体質が強固になることです。

資本金には返済の義務がないので、出資を受けたお金は会社のお金として自由に使用できます。

資金使途についても基本的には出資を受けた株主に対してお伺いを立てる必要はありません。

また、出資によって資本金が増えれば、自己資本比率が上昇します。

企業の財務状況の安全性に対する評価が高まるので、出資を受ければ銀行などの外部からの評価が向上し、融資を受けやすくなどの好循環を生み出せます。

デメリット

出資のデメリットは次の3点です。

- 出資をしてくれる人を探すのが難しい

- 既存株主の権利が希薄化する

- 経営の独立性が損なわれる

中小企業に対して出資をしてくれる人を探すのは簡単ではありません。

またベンチャーキャピタルが出資するのは、上場する可能性がある企業に対してのみですので、一般的な中小企業が出資を受けるのは難しいでしょう。

基本的には知人などから出資をしてくれる人を探すしかありません。

また、新株を発行することによって既存の株式の一株あたりの持分比率が下がってしまうので、既存の株式の権利を損ねることになってしまいます。

さらに、第三者が出資して会社の所有権を取得することによって、経営に口を出されて経営の独立性が損なわれることになる可能性があります。

出資額によっては経営者を交代させられるなど会社を乗っ取られる可能性もあるでしょう。

社債

社債とは会社が債権を発行し、投資家に債権を買ってもらうことで資金調達する方法です。

会社が自由に条件を定められ、債権を買ってくれる人さえ見つけられれば自由に資金調達できます。

中小企業は少人数私募債を発行することで、比較的自由に社債発行によって資金調達が可能です。

少人数私募債は以下の条件を満たした場合に発行できます。

- 適格機関投資家(金融機関等)を除いた勧誘対象先が50人未満

- 社債の発行総額が社債の一口額面の50倍未満であること

- 一括譲渡を除く譲渡制限を設けること

- 譲渡には取締役会の決議を必要とすること

メリット

社債発行のメリットは、資金調達の条件を自由に決められる点です。

金利、調達額、償還年数など会社が自由に決められるので、融資条件が一方的に決められる銀行融資などよりも自由度が高くなっています。

また、返済は期日に一括償還するので、償還期日まで返済の必要がありません。

長期間返済の必要がないので、時間のかかる長期のプロジェクトなどの必要資金として活用できます。

デメリット

少人数私募債のデメリットは手続きが煩雑な点と、社債購入者を探すのが困難という2点です。

少人数私募債発行の流れは次のとおりです。

- 募集計画を社内で策定

- 募集要項・勧誘書類の作成

- 取締役会の決議

- 社債引き受け者の募集

- 社債引受人の申込受付・審査

- 申込金額の受領・申込証拠金預証の送付

- 社債原簿の作成

申し込みから審査まで基本的には自社でおこなわなければならないので、金融機関等が手続きを代行してくれない限りは自社でおこなうのは困難です。

基本的に社債発行によって資金調達できる企業は優良企業で、銀行からも好条件を融資を受けられます。

融資を受けた方が簡単なので、融資によって資金調達する企業が多いのが実情です。

中小企業が発行する社債を引き受けてもらうのは簡単ではありません。

そのため、基本的には50名未満の縁故者から引き受けてもらって少人数私募債を発行している企業は少なく、銀行から引き受けてもらうケースが多くなっています。

広く投資家から中小企業から資金調達する方法にはなっていないのが実情です。

クラウドファンディング

クラウドファンディングとは、事業計画をクラウドソーシングサイトに公開し、その計画や返礼品に魅力を感じたり賛同したりした人が支援という形で事業者へ資金提供することで資金調達する方法です。

事業の内容に対して多くの賛同者を集められれば集められるほど多くの資金が集まり、目標額に達しやすくなります。

クラウドファンディングで集めたお金は基本的に返済不要です。クラウドファンディングには主に次の3つの種類があります。

- 購入型:プロジェクトに対して支援者がお金を支援し、支援者はそのリターンとしてモノやサービスを得る。「All-or-Nothing型」「All-In型」の2つの種類から選択できる

- 寄付型:プロジェクトに対して支援者がお金を寄付をする。リターンは基本的に発生しない

- 融資型:資産運用したい個人投資家から小口の資金を集め、大口化して借り手に融資する

基本的に日本のクラウドファンディングは購入型でおこなわれます。

メリット

クラウドファンディングのメリットは返済の必要がない点です。

日本における主要なクラウドファンディングである購入型では支援を受けた返礼としてモノやサービスを送るので、資金を返済する必要はありません。

また、公開したプロジェクトに対してどの程度の賛同者が現れるのかを測る指標にもなるので、マーケティングとしても活用できます。

多くの賛同者を集めれば賛同者が顧客となり、別の顧客を連れて来てくれる可能性も期待できるでしょう。

デメリット

クラウドファンディングのデメリットは確実に資金調達できるとは限らない点です。

クラウドソーシングサイト上には数多くのプロジェクトが公開されているので、その中で多くの賛同者を集めるのは簡単ではありません。

社会性の高いプロジェクトや目的やストーリーがはっきりしているプロジェクトが賛同者を集めやすい傾向があるので、「単にお金を儲けたい」というプロジェクトでは賛同者を集めにくいでしょう。

夢やビジョンを叶えるために必要な資金でなければ資金調達は困難です。

即日資金調達しやすいケース

事業資金の融資だとそれなりに時間がかかりますが、急ぎで資金調達がしやすいケースを解説します。

- 必要な資金の量が少額

- 信用状況に問題がない

- 今まで返済の実績がある

上記に当てはまる場合、即日資金調達できる可能性が高いです。

必要な資金の量が少額

必要な資金が少額なら、即日調達できる可能性が高いです。金額が大きくなればなるほど、審査に時間がかかったり利用実績が必要だったりします。

資金調達の方法は金額によって大きく異なります。どれくらいの資金が必要なのか、事前にしっかりと割り出しましょう。

必要資金が少ないなら、以下の調達方法がおすすめです。

- 知人・家族からの借金

- ビジネスローン(ノンバンク)

- カードローン

- 2社間ファクタリング

売掛債権があるなら2社間ファクタリング、ないなら知人・家族からの借金を検討しましょう

信用情報に問題がない

信用情報に問題がなければ、その日のうちに資金調達できる可能性があります。

カードローンやビジネスローンは、過去に滞納・延滞していないかを信用情報から調査されます。信用情報に問題がなければ、スムーズに融資を受けられるでしょう。

融資とは異なり、ファクタリングは自社の信用情報が問題になりにくい資金調達方法です。売掛先の信用力や経営状態が主に審査される対象だからです。

信用情報に問題があるならファクタリング、問題がないならビジネスローンやカードローンなどを検討しましょう。

今まで返済の実績がある

今まで何度も取引している金融機関であれば、審査がスピーディーに終わるので即日融資が受けられるかもしれません。そのほかに、返済をある程度すませているカードローンも即日で資金調達できます。

いざというときに資金調達をするには、普段からしっかりと返済を行うことが大切です。延滞や滞納をせず、返済を継続して信用を積み重ねましょう。

急ぎで資金を調達するためのポイント

急ぎで資金を調達するためのポイントについて解説します。

- オンラインで手続きできるサービスを選ぶ

- 必要額を算出しできるだけ早く相談

- 必要書類を事前に準備しておく

上記の3つのポイントを押さえ、スムーズに資金を調達しましょう。

オンラインで手続きできるサービスを選ぶ

急ぎで資金調達したいなら、申し込みから契約までオンライン対応している金融機関を選びましょう。

オンラインなら、距離に関係なく移動時間なしに契約できます。また、担当者との面談も不要で時間の節約が可能です。オンラインに対応している資金調達方法には、以下のようなものがあります。

- ビジネスローン

- カードローン

- ファクタリング

たとえば、オンラインファクタリングなら最短数時間で資金調達できるケースもあります。オンラインで資金調達する場合は、前もって必要書類を調べて準備しておきましょう。

必要額を算出しできるだけ早く相談

必要な資金の金額を算出し、できるだけ早めに申し込みしましょう。カードローンやファクタリングは審査に時間がかかることがあります。急ぎなら、余裕を持って午前中に申し込みましょう。

金融機関の営業時間も前もって確認しておくのがおすすめです。また、手続きの流れを頭に入れておけば資金調達がスムーズに進みます。

必要書類を事前に準備しておく

手続きに必要な書類は、事前に調べて用意しておきましょう。資金調達の方法によって必要書類は異なります。必要書類に不備があると、審査に時間がかかったり融資を受けられなかったりします。

必要書類が多い資金調達方法は、書類の準備に時間がかかり効率的ではありません。できるだけ必要書類が少なくてすむ資金調達方法がおすすめです。

オンラインファクタリングなら、必要書類が2つ~4つと少ないファクタリング会社もあります。

急ぎの資金調達で銀行が活用できない理由

銀行で急ぎの資金調達ができない理由は、以下の3つです。

- 審査に時間がかかる

- 新規取引はさらに時間がかかる

- 緊急なときほど審査が厳しくなる

銀行の融資にはプロパー融資と信用保証付き融資があります。中小企業や小規模事業者が利用しやすい信用保証付き融資は、一般的に1ヶ月~2ヶ月ほど時間がかかります。新規取引の場合は、さらに時間がかかるケースが多いようです。

銀行は基本的に、緊急で資金が必要としている事業者を厳しく審査します。緊急で資金が必要ということは、急激に経営状態が悪化したと考えられるからです。

上記のような理由で、銀行は急ぎの資金調達には向いていません。資金調達をスピーディーにしたいなら、ほかの方法を検討しましょう。

急ぎの資金調達では最初にファクタリングを検討しよう!

急ぎで資金調達したいなら、最初にファクタリングを検討するのがおすすめです。

ファクタリングとは、売掛債権をファクタリング会社に売却して資金調達する方法です。ファクタリング会社は売掛先の与信調査をメインで行うため、自社の業績や信用情報に関係なく資金調達できます。

オンラインファクタリングなら、最短数時間で資金調達できるファクタリング会社もあります。必要書類が少ないファクタリング会社を利用すれば、準備に手間もかからずスピーディーです。パソコンやスマートフォンで契約できるため、移動時間も必要ありません。

急ぎで資金調達するなら、2社間ファクタリングを検討しましょう。

急ぎの資金調達にファクタリングが向いている4つの理由

急ぎの資金調達にファクタリングがおすすめの理由を4つ紹介します。

- 最短数時間で資金調達が可能

- 自社の業績・信用力が悪くても資金調達できる

- 売掛先に知られない

- サービスによっては必要書類が少ない

ファクタリングは近年、日本でも多くの企業が利用している資金調達手段です。また、個人事業主やフリーランスが利用できるファクタリング会社もあります。ファクタリングのポイントを押さえ、スピーディーに資金調達しましょう。

最短数時間で資金調達が可能

2社間ファクタリングなら、最短数時間で資金調達ができます。多くのファクタリング会社が、最短数時間や最短即日を謳っています。

オンラインファクタリングは、地方からの利用ができる点も大きなメリットです。また、移動時間も不要で余計な手間がかかりません。急ぎで資金調達したいなら、必要書類を揃えて午前中に申し込みましょう。

自社の業績・信用力が悪くても資金調達できる

ファクタリングなら、自社の業績や信用力は重視されません。

ファクタリングの審査基準は、売掛債権が期日通りに入金されるかという点です。そのため、売掛先の審査がもっとも重視されます。自社に多くの借入があったり、業績が悪かったりしてもファクタリングは利用できます。

審査通過率90%以上など、柔軟な審査をしているファクタリング会社も多いです。審査通過が不安な場合は、最初から複数のファクタリング会社に相見積もりを出しておきましょう。

売掛先に知られない

2社間ファクタリングは、売掛先にファクタリングの利用を知られません。

売掛先にファクタリングの利用を知られると、「資金繰りが苦しい」「経営状態が悪い」といったネガティブな評価を受ける恐れがあります。ネガティブな評価を受けると、今後の取引に悪影響が出かねません。

ただし、2社間ファクタリングは3社間ファクタリングより手数料が高めです。手数料を抑えるには、オンラインファクタリングを利用しましょう。

サービスによっては必要書類が少ない

ファクタリングの必要書類は、ほかの資金調達方法に比べて少なめです。一般的なファクタリングの必要書類は以下の通りです。

- 商業登記簿謄本

- 印鑑証明書

- 法人税確定申告書(決算報告書)

- 売掛先企業との基本契約書・売買契約書

- 入金確認ができる通帳

オンラインファクタリングなら、さらに必要書類が少なく2つ~4つですむファクタリング会社もあります。必要書類が少ないと、準備にかかる時間を短縮してスピーディーに資金調達できます。

必要書類は公式サイトに掲載されているので、事前にチェックしておきましょう。

ファクタリングで急いで資金調達するときの注意点

ファクタリングで急いで資金調達する場合、以下のポイントに注意しましょう。

- 手数料の安いファクタリング会社を選ぶ

- 複数社に見積もりを出す

- 利用可能範囲額を調べておく

- 悪徳業者・違法業者に注意する

それぞれのポイントについてわかりやすく解説します。

手数料の安いファクタリング会社を選ぶ

急いで資金調達が必要な場合でも、手数料の安いファクタリング会社を選びましょう。

手数料の相場は2社間ファクタリングなら10%~20%、3社間ファクタリングなら1%~9%です。しかし、2社間ファクタリングでもオンラインファクタリングなら2%~12%とリーズナブルです。

手数料が高いほど、同じ売掛債権の額でも受け取れる金額が少なくなります。急いで資金調達が必要な場面でも、できるだけ手数料を抑えて調達金額を大きくしましょう。

複数社に見積もりを出す

ファクタリングを賢く利用するなら、複数社に見積もりを出して審査に通過する確率を上げましょう。

ファクタリングの審査はほかの資金調達方法に比べて柔軟ですが、通過しない可能性もあります。そのため、最初から複数社に見積もりを出して時間を節約しましょう。また、高い審査通過率を謳っているファクタリング会社を選ぶのも重要です。

審査に通過したら、その中から手数料の安いファクタリング会社を利用してください。

利用可能範囲額を調べておく

ファクタリングには、利用可能範囲額があるので前もって調べておきましょう。利用範囲額は下限・上限のどちらか、または両方が設定されていることが多いです。一方、利用可能範囲額の制限がないファクタリング会社も存在します。

調達したい資金が少額で、利用可能範囲額の下限に引っかかるケースも見られます。事前に利用可能範囲額を公式サイトでチェックしておきましょう。

悪徳業者・違法業者に注意する

急ぎの資金調達でおすすめのファクタリング会社7選

資金調達に急いでいるなら、以下の7つのファクタリング会社がおすすめです。

- ビートレーディング

- QuQuMo(ククモ)

- FREENANCE(フリーナンス)

- OLTA(オルタ)

- ペイトナーファクタリング

- ラボル

- ベストファクター

それぞれ特徴が異なりますので、自分に最適なファクタリング会社を選びましょう。

ビートレーディング | 最短5時間で資金調達できる

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

| 調達可能金額 | 制限なし |

| 手数料 | ・2社間ファクタリング:4%~12% ・3社間ファクタリング:2%~9% |

| 入金スピード | 最短5時間 |

| 手続き方法 | オンライン |

ビートレーディングは取引実績3.7万社、累計買取額900億円以上という実績を誇るファクタリング会社です。手続きを簡素化・効率化しており、最短5時間で資金を調達できます。クラウドサインの導入で、パソコンやスマートフォンでのオンライン契約が可能で手間がかかりません。

審査に必要な書類は2つだけで、請求書と通帳のコピーをWebフォームからアップするだけです。法人企業はもちろん、個人事業主にも対応しています。

また、ビートレーディングは通常の請求書ファクタリングだけでなく、注文書ファクタリングも利用できます。注文書ファクタリングとは、受注時点で注文書をファクタリングできる仕組みです。

急ぎの資金調達なら、ビートレーディングはおすすめのファクタリング会社です。

QuQuMo(ククモ) | 最短2時間で入金!最低手数料1%

| 種類 | ・2社間ファクタリング |

| 調達可能金額 | 下限・上限なし |

| 手数料 | 1%~14.8% |

| 入金スピード | 最短2時間 |

| 手続き方法 | オンライン |

QuQuMoは、高品質(Quality)・スピーディー(Quick)・資金調達(Money)のそれぞれの頭文字から名付けられたファクタリング会社です。最短2時間で資金調達ができるため、急いで資金調達したい人の強い味方です。

手数料は1%からと非常にリーズナブルな設定になっています。オンラインファクタリングですので、パソコン・スマートフォンのどちらからでも簡単に手続きが可能です。法人企業・個人事業主のどちらでも売掛債権さえあれば利用できます。

必要書類は請求書と通帳の2つのみで、準備に手間がかかりません。最速で資金調達したいなら、QuQuMoの利用を検討しましょう。

FREENANCE(フリーナンス) | フリーランス向けで個人事業主もOK

| 種類 | ・2社間ファクタリング |

| 調達可能金額 | 下限・上限なし |

| 手数料 | 3%~10% |

| 入金スピード | 最短30分 |

| 手続き方法 | オンライン |

FREENANCEは、「フリーランスをもっと自由に」を謳っているフリーランス向け総合サービスです。フリーランスや個人事業者向けのファクタリングも提供しています。

手数料は3%~10%に設定されていますが、FREENANCE口座を使えば使うほど手数料が下がります。審査は最短30分で完了するため、急いで資金調達したい人にぴったりのファクタリングサービスです。必要書類は身分証明書と請求書の2つだけです。

FREENANCEは、ファクタリング以外に以下のサービスを提供しています。

- あんしん補償(フリーランスに特化した損害賠償保険)

- 専用口座の開設(フリーナンス振込専用口座を無料で開設)

- バーチャルオフィス(ビジネス用住所で個人情報を保護)

- フリーナンスカード決済

FREENANCEの運営会社はGMOクリエイターズネットワーク株式会社で、GMOグループの一員であるため信頼性が高くて安心です。フリーランスや個人事業主なら、FREENANCEの利用を最初に検討しましょう。

OLTA(オルタ) | 2社間ファクタリング特化で手数料最大9%

| 種類 | ・2社間ファクタリング |

| 調達可能金額 | 下限・上限なし |

| 手数料 | 2%~9% |

| 入金スピード | 最短即日 |

| 手続き方法 | オンライン |

OLTAは、中小企業や個人事業主向けのファクタリング会社です。

オンラインファクタリング専門であり、AI審査や人件費削減でリーズナブルな手数料を実現しました。オンラインで必要書類をアップロードするだけで、スピーディーに審査を受けられます。

多数の大手パートナー企業と提携しており、信頼性が高いのがOLTAの特徴です。また、利用可能範囲額に下限・上限が設定されておらず、少額からでも利用できます。

中小企業や個人事業主にとって、OLTAはファクタリングの有力な選択肢です。

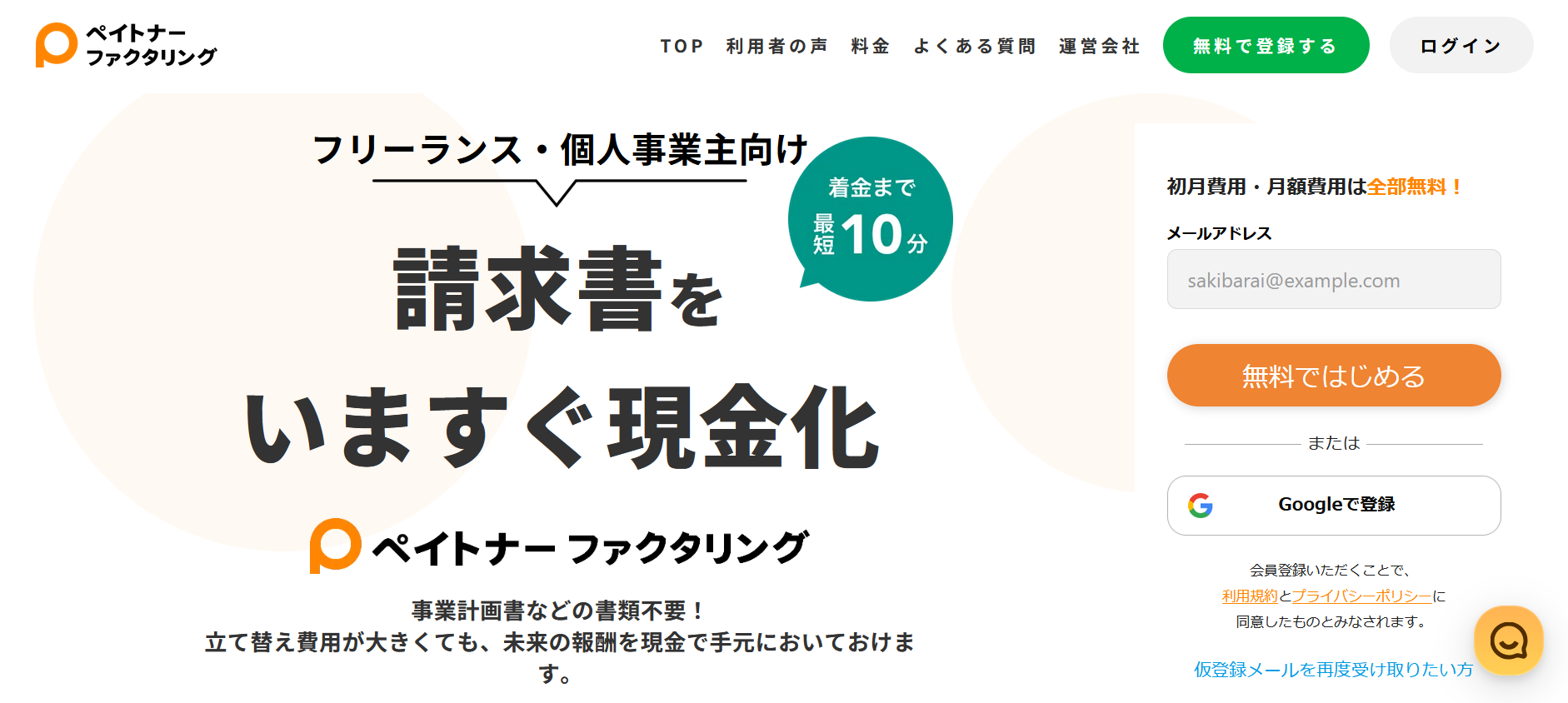

ペイトナーファクタリング|最短10分で資金調達可能

| 種類 | ・2社間ファクタリング |

| 調達可能金額 | 1万円〜100万円(初回は25万円) |

| 手数料 | 10% |

| 入金スピード | 最短10分 |

| 手続き方法 | オンライン |

ペイトナーファクタリングは最短10分で資金調達できます。

ファクタリング業者の中で最も入金スピードが速い業者なので、急いで資金調達したい方には最適です。

数万円程度がすぐに必要という場合には、スピーディーに必要な資金を調達できます。

最短10分で資金調達を受けるにはあらかじめアカウントを作成しておく必要があるので、いざというときに備えてアカウント作成だけおこなっておいて損はありません。

入金スピードが速い分、対応金額は少額で、最高で100万円まで初回は25万円までしか資金調達できないので、売上規模の大きな事業者は活用できません。

個人事業主やフリーランス向けのサービスだと言えます。

なお、ペイトナーファクタリングは個人事業主に対して発行した請求書の買取もおこなっている数少ない業者です。

個人事業主への売掛債権を早期資金化したい方はペイトナーファクタリングへの申し込みを検討するとよいでしょう。

ラボル|24時間365日対応

| 種類 | ・2社間ファクタリング |

| 調達可能金額 | 1万円〜上限なし |

| 手数料 | 10% |

| 入金スピード | 最短60分 |

| 手続き方法 | オンライン |

ラボルは最短60分で入金に対応しています。

最大の特徴は最短60分入金に24時間365日対応している点です。

時間や曜日に関わらずいつでも最短60分で資金調達できるので、あらゆる業者が活用できます。

融資や他のファクタリングは原則的に平日しか資金調達できないので緊急時の資金調達手段として頭に入れておいて損はないでしょう。

手数料は10%固定なので安心ですし、1万円〜上限なしで利用できるので、小規模事業者から中堅程度の事業者まで幅広く利用できます。

また、運営業者は東証プライム上場企業の株式会社セレスの100%子会社です。

上場企業が実質的に運営しているサービスですので、安心して利用できる点もラボルのメリットです。

ベストファクター|担当者を顔を合わせるから安心

| 種類 | ・2社間ファクタリング ・3社間ファクタリング |

| 調達可能金額 | 下限・上限なし |

| 手数料 | 2%~ |

| 入金スピード | 最短即日 |

| 手続き方法 | 対面 |

ベストファクターは顧客との対面を重視する会社です。

審査では決算書だけでなく、顧客の人間性や経営者としての資質なども判断するので、赤字や債務超過で融資を断られた企業でも低い手数料でファクタリングできる可能性があります。

審査では財務コンサルティングも受けられますし、ファクタリング以外にどんな資金調達方法があるのかについても教えてもらえます。

無理矢理にファクタリングを勧めるようなことがないので安心して利用できる点もベストファクターのmメリットです。

顧客とは必ず面談を実施しているので、基本的には契約時にベストファクターの事務所への訪問が必要です。

もしも訪問が難しい場合にはベストファクターの担当者が出張してくれるので気軽に相談するとよいでしょう。

急ぎの資金調達でファクタリングを最初に検討しよう!

中小企業・個人事業主・フリーランスにとって、急ぎの資金調達が必要な場面に出会うことは少なくありません。急な出費やトラブルで急ぎの資金調達が必要なら、ファクタリングがおすすめです。

ファクタリングなら、信用情報にかかわらず売掛債権さえあれば即日資金調達ができます。手続きに必要な書類も少なく、ファクタリング会社によっては最短数時間で資金調達が可能です。また、借入ではないので信用情報に傷がつきません。

急ぎのときの資金調達方法にはいろいろな手段があります。自分に最適な資金調達方法を選び、スピーディーに資金調達して状況を改善しましょう。