ガソリン価格の高騰や、不安定な仕事量などを原因として「月末の資金繰りが苦しい」という思いをしたことがある運送業者の方も多いのではないでしょうか?

運送業は数ある業種の中でも資金繰りが苦しい業種の1つですので、月末などに急に支払いのための資金が不足してしまうことも珍しくありません。

そして、ファクタリングを利用しての資金調達に運送業は向いています。

運送業の資金繰りが厳しい理由と、運送業におすすめのファクタリング会社をご紹介していきます。

運送業の資金繰りが厳しい理由とは?

運送業の資金繰りが他の業種と比べて厳しい理由は次の7点です。

- 運送にかかるコストの変動が激しい

- 季節要因などにより業務量が一定ではない

- 利益率が低い

- 業務過多によるコスト増

- 人手不足による人件費増

- 業界の回収コストが長い

- 突然の出費が発生しやすい

業界全体が抱えている問題に加えて、昨今の人件費やエネルギー価格の高騰も大きな原因の1つです。

運送業の資金繰りが厳しい7つの理由について詳しく見ていきましょう。

運送にかかるコストの変動が激しい

運送業は運送にかかるガソリン代などのコストの変動が非常に激しい業種です。

資源エネルギー庁の「給油所小売価格調査」によると、直近5年間の関東地域のレギュラーガソリンの小売価格平均は以下のように推移しています。

| 2019年12月 | 146.2円 |

|---|---|

| 2020年12月 | 133.4円 |

| 2021年12月 | 167.2円 |

| 2022年12月 | 166.9円 |

| 2023年12月 | 174.2円 |

ここ5年間でレギュラーガソリンの価格は1リッターあたり28円も上昇しており、実に17%もコスト増です。

さらに、この1年だけで4%もの値上がりです。

このように運送にかかるコストは毎年大きく変動し、増加しています。

これらの価格を全て配送価格へ転嫁できれば問題ないのかもしれませんが、事業者がこのコスト高の負担を強いられているのが実情です。

入金額は変わらないのに、コスト増によって出ていくお金は変わらないため、原油高の今は特に運送業の資金繰りは苦しいといえます。

季節要因などにより業務量が一定ではない

運送業者は季節要因によって業務量が一定ではない業種です。

運送業者は以下のような季節は繁忙期とされています。

- 年末年始:お歳暮シーズンや正月などは贈り物や買い物が増える

- 3月・4月:引っ越しシーズンは忙しい

- 夏:お中元などで配達の需要が増える

この他のタイミングは運送業者の方は繁忙期と比較すると、業務量は少なくなる傾向にあります。

つまり繁忙期とその他のタイミングでは売上が異なり、入金額も異なるので手元の資金が安定しません。

しかし人件費などの固定費は変わらないので、季節によっては資金繰りが苦しくなることもあります。

季節要因によって売上が不安定になる業種という点も、運送業の資金繰りが苦しくなる大きな要因です。

利益率が低い

運送業者は利益率が低い業種です。

全日本トラック協会によると、令和3年度の貨物運送事業の営業収益・営業損益率は▲0.9%でした。

会社の規模別の利益率は以下のとおりです。

| トラック台数 | 営業損益率 |

|---|---|

| 10台以下 | ▲3.9% |

| 11〜20台 | ▲1.9% |

| 21〜50台 | ▲0.7% |

| 51〜100台 | 0.0% |

| 101台以上 | 0.8% |

引用:全日本トラック協会|経営分析報告書 令和3年度決算版について

規模の小さな運送業者ほど赤字になっています。

ほとんどの運送会社がギリギリの状態で経営を強いられているため、原油高や人件費高騰などのコスト増によって、業界全体として資金繰りは苦しいといえます。

運送業者はそもそも利益率が低い業種という点も資金繰りが苦しい大きな要因だと言えるでしょう。

業務過多によるコスト増

運送業者は現在、業務過多の状態にあります。ネット通販の拡大などによって、近年の配達需要は急拡大しています。

国土交通省によると、令和4年度の宅配便取扱個数は、50 億588 万個となっており、前年から5265万個の増加です。

参考:国土交通省|令和4年度 宅配便・メール便取扱実績について

直近3年間の宅配便取扱個数は以下のようになっています。

| 2020年 | 48億3577万個 |

|---|---|

| 2021年 | 49億5323万個 |

| 2022年 | 50億588万個 |

参考:国土交通省|令和4年度 宅配便・メール便取扱実績について

参考:国土交通省|令和3年度 宅配便・メール便取扱実績について

この2年間だけで2億個近くも配達の取り扱い件数は増加しています。

なお、ここ20年で見ると実に20億個程度増加していると言われており、今後もネット通販の拡大によってさらに配達需要は増えていくでしょう。

業務が増えることがそのまま利益に直結すればよいのですが、業務過多によって残業代などが増加して、むしろ不要なコストが増えていく傾向にあります。

厚生労働省によると運送業者の残業時間の平均は以下のようになっています。

| 残業時間 | |

|---|---|

| 全業種平均 | 10時間 |

| 大型トラック | 35時間 |

| 小型トラック | 31時間 |

| タクシー | 16時間 |

| バス | 28時間 |

このように、業務が増えれば余計なコストが増えるという悪循環に陥っている点も運送業界の資金繰りが苦しい大きな要因です。

人手不足による人件費増

運送業界は深刻な人手不足です。

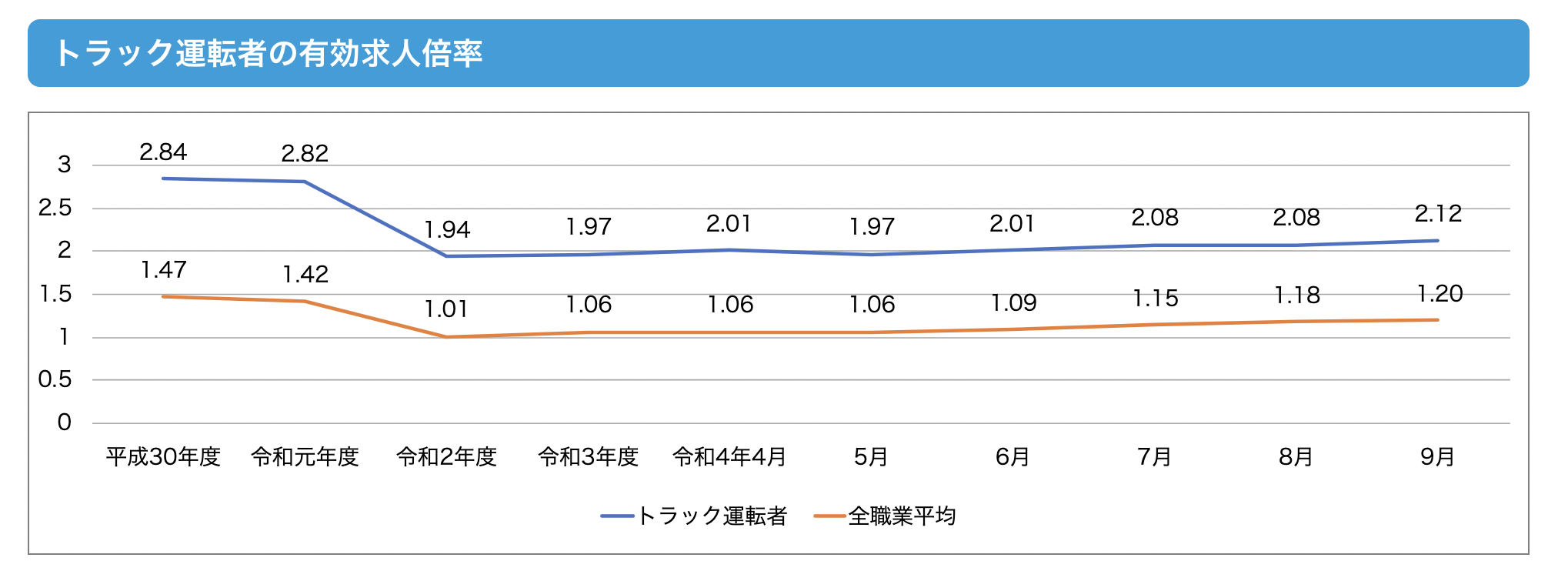

国土交通省によると、トラック運送業の有効求人倍率は年々増加しており、令和4年4月時点では2.01倍と、全業種平均の1.06倍の倍近くとなっています。

人手が不足すれば人件費は高騰しますし、残業代も増えていきます。

さらに、国は時間外労働へ上限規制を設け、運送業界で働くドライバーの年間の時間外労働時間は、2024年4月より「960時間」に制限されることになります。

今後、運送業界はこの対処もしていかなければならないので、より人手は苦しくなり、さらに人件費は高騰していくでしょう。

また高額なコストを支払い、外注を使う場面も増えてくることが予想されます。

運送業界が人手不足であるため、高コスト体質にあることも業界の資金繰りが苦しい原因の1つです。

業界の回収サイトが長い

運送業界は回収サイトが長い業界です。

平均的な売掛債権の回収サイトは30日程度ですが、運送業では下請法で定められている以下の期間ギリギリに設定されていることがよくあります。

- 売掛金の回収サイト:最長60日

- 手形の回収サイト:最長120日

また、手形での支払いが多い業種でもあることから、どうしても手元の資金繰りが悪くなりがちです。

運送業者は他の業種と比較して、回収サイトが長いことも資金繰りを悪化させている大きな原因の1つです。

突然の出費が発生しやすい

運送業は以下のような突然の高額な出費が発生しやすい業種です。

- 交通事故による相手方への補償、運送物に対する補償

- 車両の故障による修理費

- 許可要件の変更による車両の入れ替え

例えば車両を新たに購入するのであれば、これだけで2,000万円程度の支出が必要になります。

このように、運送業は他の業種と比較して、突然の出費が大きな業種であるため、突如として資金繰りが苦しくなることがあります。

運送業者の資金繰りにファクタリングが向いている10の理由

運送業者の資金繰りにはファクタリングが向いています。

主に次の理由から、運送業にはファクタリングによる資金調達が適していると言えるでしょう。

- 回収サイトを短縮化できる

- 突然の出費に対応できる

- 自社の業績が悪くても資金調達できる

- 売掛先に秘密で資金調達できる

- 経営コンサルティングを受けられる

- 税金の滞納があっても資金調達できる

- 資金使途を問わずに資金調達できる

- 非対面で資金調達できる

- 事業継続に必要な設備資金をすぐに調達できる

- 季節要因による売上の変動を調整できる

運送業者にファクタリングによる資金調達が向いている理由を詳しくない詳しく解説していきます。

回収サイトを短縮化できる

ファクタリングを利用すれば、運送業界全体が抱える問題である「回収サイトが長い」という問題を解決できます。

運送業界の回収サイトは売掛金であれば2ヶ月、手形であれば3ヶ月超になることも珍しくありません。

しかし、ファクタリングを利用することによって、請求書発行から最短即日で資金化できるので、運送業界が抱える回収サイトが長いという問題は容易に解決できます。

突然の出費に対応できる

ファクタリングは最短即日で資金調達できます。

運送業界では、事故や故障などによって突発的に高額なお金が必要になることも珍しくありません。

このような時に銀行融資を利用した場合には、2週間〜1ヶ月程度の時間がかかるので緊急時には資金が間に合わない可能性があります。

しかしファクタリングを利用すればこのような緊急時にも資金が間に合うので、突然の出費にも請求書さえあれば対応できます。

どうしても1日2日の間で資金が必要になった場合には、ファクタリングを利用して資金調達することを検討しましょう。

自社の業績が悪くても資金調達できる

ファクタリングは申込企業の業況ではなく、売掛先企業の業況を基準に審査をおこないます。

そのため、申込企業が赤字や債務超過で銀行や日本政策金融公庫などの融資を受けられない場合にも、ファクタリングであれば審査に通過できる可能性があります。

売掛先企業の資金繰りや業況に問題がなく「期日どおりに支払いができるだろう」と判断できる状態であれば高い確率で資金調達が可能です。

人件費高騰、売上減少、ガソリン価格の高騰などを原因として、業況が悪化している運送業者は多数存在します。

このような業況の悪化などを原因として、どうしても融資審査に通過できない場合も、ファクタリングであれば必要な資金を調達できる可能性があります。

売掛先に秘密で資金調達できる

2社間ファクタリングは申込企業とファクタリング会社の2社のみで契約するものですので、売掛先企業に秘密で資金調達できます。

中小の運送業者や個人事業主のほとんどは、大手運送会社の下請けで立場が非常に弱くなっています。

このような運送業が元請け会社に「資金繰りが苦しい」ことが知られてしまったら、取引を切られてしまう可能性があると不安に感じている経営者も多いのではないでしょうか?

しかし2社間ファクタリングであれば、売掛先は契約に介在しないので、売掛先企業に資金調達した事実を知られる心配はありません。

また、決算書にも資金調達をおこなったことが記されないので、金融機関からの評価が下がる心配もありません。

取引先との関係悪化や金融機関からの評価下落を気にすることなく、資金調達できる点は2社間ファクタリングのメリットです。

経営コンサルティングを受けられる

店舗型のファクタリング会社では、資金調達だけでなく経営コンサルティングも受けられます。

資金繰りに問題があるからファクタリングを利用しているため、その会社は財務的な問題を抱えているはずです。

特に運送業は売上が安定せず、回収サイトも長いので財務的な問題を抱えている企業が多くなっています。

店舗型のファクタリング会社では利用企業のこのような財務的な問題を解決するために、経営コンサルティングをおこない、財務改善を図ることも可能です。

具体的には次のようなファクタリング会社が担当者の財務的な専門性が非常に高いことで口コミや評判が高くなっています。

- ビートレーディング

- ベストファクター

- 日本中小企業金融サポート機構

- トップマネジメント

これらのファクタリング会社は資金調達だけでなく財務コンサルティングも対面でじっくりと受けられます。

「売上はあるのに毎月資金繰りが苦しい」という企業の方はまずは相談してみましょう。

税金の滞納があっても資金調達できる

ほとんどのファクタリング会社では税金の滞納があっても審査には影響しません。

ファクタリング審査で重要になるのは、売掛先企業の信頼だからです。

銀行融資や日本政策金融公庫の融資では、税金の滞納があったらまず審査に通過することは不可能です。

運送業は売上が不安定なので、閑散期に税金の支払期限が来てしまった場合には、税金の支払いに遅れてしまうことも珍しくありません。

ファクタリングであれば、税金の滞納があっても資金調達できるため、まずファクタリングで資金調達したお金で税金の滞納を解消し、税金滞納解消後に金利の低い銀行や日本政策金融公庫の融資を利用するのがおすすめです。

資金使途を問わずに資金調達できる

ファクタリングは資金使途を問わずに資金調達可能です。

そのため、調達した資金は事業の運転資金や設備資金に使用できますし、経営者個人の生活費に使用することもできます。

個人経営の運送業者の方のほとんどが、事業と生活が一体化しています。

そのため、事業の経費と生活支出が混ざってしまうものですが、銀行融資で調達したお金は事業にしか使用できないため、生活費には使えません。

ファクタリングであれば調達したお金を何に使っても、使い道は一切追われないので、事業の支払いにも生活費にも使用できます。

生活と事業が一体化している小さな運送業者の方には、調達したお金を何に使ってもよいファクタリングは非常に利便性が高い資金調達方法だといえるでしょう。

非対面で資金調達できる

ファクタリング会社の中には非対面で契約でき、オンライン上で全ての手続きが完結するクラウド型のファクタリング会社も多数存在します。

このようなファクタリング会社は、誰にも会わずに資金調達できるという気軽さに加え、ファクタリング会社のオフィスまで訪問しなくてよいため、忙しい経営者にも最適です。

運送業者の中には地方に所在する会社も多く、地方にはファクタリング会社がないので、わざわざ何時間もかけて東京のファクタリング会社のオフィスへ訪問されている方も少なくありません。

しかし、オンライン完結型のファクタリングであれば、地方に所在する企業も遠出することなくパソコンやスマホ1つあれば、最短即日で資金調達が可能です。

事業継続に必要な設備資金をすぐに調達できる

ファクタリングは事業を継続していくために必要不可欠な設備資金をすぐに調達できるのも魅力です。

例えば、運送業者はトラックが事故や故障によって動かなくなってしまったら仕事ができないので、すぐに車を手配しなければなりません。

このようなときにファクタリングであれば最短即日で資金調達ができるので、すぐに必要な設備を購入できます。

一方、銀行からお金を借りて設備投資をする場合には、投資計画を作成し、設備の見積書を提出し、時間のかかる審査を受けなければならないので、申込から資金調達まで1ヶ月程度の時間がかかります。

運送業者はすぐに必要な設備を用意しなければならないので、すぐに資金調達できるファクタリングが重宝します。

季節要因による売上の変動を調整できる

運送業は季節によって売上の変動が激しい業種です。

そのため、入金額が月によって大きく異なりますが、売上が多い月の売掛債権の1部をファクタリングすれば、平均的な入金が可能です。

例えば8月に売上が多く、9月の入金分が少ない場合には、8月の売上の一部を9月にファクタリングすることで季節による入金額の違いを平均化できます。

必要なタイミングに必要な額だけ資金化できるので、ファクタリングは季節要因による売上の変動を調整できる点でも運送業に向いています。

運送業に向いているファクタリング会社7選

運送業に向いているファクタリング会社は次の7つです。

- QuQuMo

- ビートレーディング

- 日本中小企業金融サポート機構

- アクセルファクター

- ベストファクター

- OLTA

- ペイトナーファクタリング

それぞれのファクタリング会社の手数料や限度額、特徴を解説していきます。

QuQuMo

| ファクタリングの種類 | 2社間ファクタリング |

|---|---|

| 買取限度額 | 下限上限なし |

| 手数料 | 1%〜 |

| 入金スピード | 最短2時間 |

| 公式サイト | https://ququmo.com/ |

QuQuMo(ククモ)はオンラインに特化したファクタリング会社で、2社間ファクタリングのみを取り扱っています。

申込から入金まで最短2時間ですので、車両の買い替えなどで急にお金が必要になった運送業者でも、必要なタイミングまでにスムーズに資金調達が可能です。

また、契約は弁護士ドットコムが監修しているオンライン契約システムである、クラウドサインでおこなうので、書類の郵送やFAXなどは一切不要です。個人情報保護の観点からもセキュリティは万全ですので、安心して非対面契約を利用できます。

ビートレーディング

| ファクタリングの種類 | 2社間ファクタリング・3社間ファクタリング |

|---|---|

| 買取限度額 | 下限上限なし |

| 手数料 | 2社間:4%~12% 3社間:2%~9% |

| 入金スピード | 最短即日 |

| 公式サイト | https://betrading.jp/ |

ビートレーディングは店舗型のファクタリング会社としては最も知名度が高く信頼できるファクタリング会社の1つです。

累計取扱社数は5.2万社、累計買取実績は1,170億円と業界でも最多水準の実績を誇り、多くの企業が実際にビートレーディングのファクタリングを利用しています。

担当者の専門性が非常に高いので、資金調達以外にも、財務コンサルティングなどを受けることが可能で、「ファクタリングの説明だけでなく、コンサルティングも丁寧に受けたい」という方や、信頼できる担当者と取引したい方にはおすすめです。

店舗型のファクタリング会社ですが、オンライン契約にも力を入れており、オンラインであれば遠方の企業でも最短4時間程度で資金化が可能です。

請求買取だけでなく、注文書買取もおこなっているので、資金繰りに困ったらまずは相談してみましょう。

日本中小企業金融サポート機構

| ファクタリングの種類 | 2社間ファクタリング・3社間ファクタリング |

|---|---|

| 買取限度額 | 下限上限なし |

| 手数料 | 1.5%〜 |

| 入金スピード | 最短即日 |

| 公式サイト | https://chushokigyo-support.or.jp/ |

日本中小企業金融サポート機構は会社形態が株式会社ではなく、一般社団法人という非常に珍しい形態です。

営利目的ではないので手数料設定が低く、2社間ファクタリングでも10%未満の手数料で利用できるケースも珍しくありません。

日本中小企業金融サポート機構は、中小企業支援の一環としてファクタリングの取り扱いをしているだけでなく、他にも補助金の申請サポート、M&Aサポート、事業承継サポートや経営コンサルティングもおこなっています。

また、日本中小企業金融サポート機構は国が認定した中小企業支援機関である「経営革新等支援機関」です。国から認定されている機関ですので多くの専門家を擁しており、安心できる事業です。

専門性が高く安心できるファクタリング会社をお探しの方にはおすすめです。

アクセルファクター

| ファクタリングの種類 | 2社間ファクタリング・3社間ファクタリング |

|---|---|

| 買取限度額 | 下限上限なし |

| 手数料 | 2社間:3~10% 3社間:1~8% |

| 入金スピード | 最短即日 |

| 公式サイト | https://accelfacter.co.jp/ |

アクセルファクターは店舗型のファクタリング会社ですが、今はオンライン契約にもかなり力を入れています。

取り扱うファクタリングの半数が実に最短即日資金化となっており、遠方の会社や忙しくてアクセルファクターのオフィスまで訪問できない会社もオンラインで即日契約が可能です。

また手数料が非常にリーズナブルで、2社間ファクタリングでありながら3%〜10%というのは業界の中でもかなり低い水準だといえるでしょう。

口コミや評判からは担当者の対応が非常に丁寧というものが多くなっています。そのため「ファクタリング会社は怖い」「抵抗がある」と感じている方にもアクセルファクターはおすすめです。

担当者の顔が見える安心のファクタリング会社から急いで低コストの資金調達を希望する方に向いているファクタリング会社だといええるでしょう。

ベストファクター

| ファクタリングの種類 | 2社間ファクタリング・3社間ファクタリング |

|---|---|

| 買取限度額 | 〜1億円 |

| 手数料 | 2%〜 |

| 入金スピード | 最短即日 |

| 公式サイト | https://bestfactor.jp/ |

店舗型のファクタリング会社として担当者の知識レベルが高く、対応がよいことで知られているファクタリング会社がベストファクターです。

ベストファクターは担当者と申込者の面談を非常に重視しており、契約には必ず面談が必要です。

そのため「非対面契約を希望する」という方には不向きですが、担当者と顔を合わせて不明点を聞きながら契約したい方には向いています。

また、ベストファクターの担当者はコンサルティングもおこなうので、財務体質の改善などの経営改善を希望する方にもおすすめです。

さらに遠方の企業の場合にはベストファクターの担当者が訪問してくれるため、地方に所在する企業の方がわざわざ東京のベストファクターのオフィスへ訪問しなくても対面での契約が可能です。

面談を大切にしているベストファクターは「オンライン完結は信頼できない」と考えている方に向いています。

なお、ベストファクターは注文書買取専門のファクタリングである「BEST PAY」というサービスも取り扱っているため、請求書だけでなく注文書も資金化できます。

OLTA

| ファクタリングの種類 | 2社間ファクタリング |

|---|---|

| 買取限度額 | 下限上限なし |

| 手数料 | 2%〜9% |

| 入金スピード | 最短1日 |

| 公式サイト | https://www.olta.co.jp/ |

OLTAは非対面でオンライン完結できるクラウドファクタリングサービスの草分け的存在です。

これまで1万社、1,000億円超の買取り実績があり、多くの銀行と提携して銀行の顧客にもファクタリングサービスを提供しています。

数多くの銀行と提携していることから、OLTAは信用を売りにしている銀行からも信頼された優良なファクタリング会社であることが分かります。

また上限の手数料も9%ですので、低コストで資金調達したい方にもおすすめです。

ペイトナーファクタリング

| ファクタリングの種類 | 2社間ファクタリング |

|---|---|

| 買取限度額 | 〜100万円 (初回25万円迄から徐々に拡大) |

| 手数料 | 10% |

| 入金スピード | 最短即日 |

| 公式サイト | https://paytner.co.jp/factoring |

ペイトナーファクタリングは個人事業主などの小規模事業専用のファクタリングサービスです。

会員登録をおこない、その後は請求書をアップロードすると最短10分で資金調達できます。

初回は25万円までの資金調達しかできないので、個人で営業している小規模の運送業者が数万円程度の不足資金を調達するのに向いているファクタリング会社です。

なお、利用実績を重ねていけば100万円まで調達できるので、数十万円単位の資金調達ができる可能性があります。

なお、必要書類が少ない点も特徴で、以下の書類を提出することで簡単にファクタリングできます。

- 代表者の本人確認書類

- 請求書

- 通帳の写し

運送業者のファクタリング会社の選び方

運送業者がファクタリング会社を選ぶ際には以下の4つのポイントが重要です。

- 手数料の安さ

- 償還請求権なし

- 入金までのスピード

- 信頼できる会社を選ぶ

調達コストや資金調達までの時間が重要になることはもちろん、信頼できるファクタリング会社かどうかも重要です。

運送業者がファクタリング会社を選ぶ際の4つのポイントを解説します。

手数料の安さ

ファクタリングの手数料は営業外費用として経常利益を圧迫します。

さらに運送業は利益率が非常に低い業種ですので、低利益率に高額な手数料の負担が加わると、運送会社の資金繰りと収益はさらに悪化してしまいます。

そのため、できる限り手数料が低いファクリング会社を選択しましょう。

ファクタリングの手数料相場は以下のとおりです。

- 2社間ファクタリング:8%〜20%程度

- 3社間ファクタリング:2%〜8%程度

オンライン完結型のファクタリング会社であれば10%前後の手数料で資金調達できます。

できる限り資金調達コストを抑えるために、手数料の低いファクタリング会社を選択しましょう。

償還請求権なし

償還請求権とは、ファクタリング会社に売却した売掛債権が期日通りに支払われなかった場合、ファクタリング会社は売主である申込企業に請求できる権利のことです。

ファクタリングは融資や手形割引ではないので、償還請求権がありません。

ファクタリングの手数料が融資の金利よりもはるかに高い理由は、売掛債権の回収リスクも一緒に売却しているからであると考えられています。

そのため、ファクタリングと謳って高額な手数料を要求しておきながら、償還請求権ありのファクタリング会社は違法です。

安全で優良な業者は全て償還請求権なしで利用できるので、契約前には必ず償還請求権の有無を確認し、償還請求権なしのファクタリングを利用するようにしてください。

入金までのスピード

ファクタリング会社を選ぶ際には入金までのスピードも確認しましょう。

とくに緊急でお金が必要な場合は、どの程度のスピードで入金がおこなわれるのかが非常に重要です。

オンライン完結型のファクタリング会社の多くが最短即日で資金調達できますが、3社間ファクタリングの場合は1週間〜2週間程度の時間がかかります。

「いつまでに資金が必要になるのか」を明確にして、必要なタイミングに資金が間に合うファクタリング会社かどうかを必ず確認しましょう。

信頼できる会社を選ぶ

ファクタリング会社そのものの信頼度も重要です。

ファクタリング会社は、貸金業者のように許認可や登録なしで営業できるため、どんな企業でも営業可能です。

そのためファクタリング会社を名乗る業者の中には、以下のような悪質性の高い業者も少なからず混じっています。

- 償還請求権ありでファクタリングを取り扱う業者

- 相場よりも異常に高い手数料を要求する業者

- 実際には闇金が運営している業者

貸金業者のように、国や地方自治体が安全性を担保してくれるわけではないので、ご自身の目で安全な業者を選択するしかありません。

名前を聞いたことがない業者と取引する前には、必ずインターネットなどの口コミを調べ、安全な業者であることを確認した上で問い合わせをしてください。

運送業者のファクタリング利用の注意点

運送業者がファクタリング会社を利用する際には以下の5つのポイントに注意が必要です。

- 恒常的に利用するのは避ける

- 優良業者を選別する

- 手数料が相場の範囲内か確認する

- 契約書を確認し締結する

- 2社間ファクタリングと3社間ファクタリングを使い分ける

安全な業者を利用することを第一に考えるとともに、長期的な資金繰りやファクタリングの形についても検討しましょう。

運送業者がファクタリングを利用する際の5つの注意点について解説していきます。

恒常的に利用するのは避ける

ファクタリングはあくまでも、緊急時や一時的な資金調達の手段として、恒常的に利用することは避けましょう。

ファクタリングはあくまでも将来入金になる予定の資金を前倒しで受け取っているだけです。

そのため、ファクタリングを利用することによって将来入金になる予定の資金が入らなくなるので、また次回の当初入金予定日には資金が枯渇してファクタリングを利用するという悪循環に陥ります。

永久的に売上の1割〜2割もの高額な手数料を負担し続けなければならなくなってしまい、収益も圧迫されてしまいます。

ファクタリングを利用するのはあくまでも一時的なものとして、無計画に向上的に利用することは避けましょう。

優良業者を選別する

利用するファクタリング会社はしっかりと選別してください。

ファクタリング会社の中には、闇金に近い業者や法外な手数料を要求する悪質性の高い業者も混じっています。

そして、国や地方自治体の許認可や監督もありません。

つまり、優良業者は自分の目で見極めるしかないので、利用する前には必ずインターネット上の口コミなどで利用しても問題ない業者かどうかを確認する必要があります。

また、口コミの他にも次のような点をチェックしましょう。

- 運営会社がしっかりした業者か

- 実在する法人か

- 資本金はどの程度か

手数料が相場の範囲内か確認する

ファクタリングの手数料は業者によってかなり異なりますが、基本的には以下の相場を超えた手数料を設定する業者とは取引しない方がよいでしょう。

- 2社間ファクタリング:8%〜20%程度

- 3社間ファクタリング:2%〜8%程度

またファクタリングの手数料は審査によって決まり、審査基準はファクタリング会社によってさまざまです。

そのため、信頼できるファクタリング会社がわからない場合には、複数のファクタリング会社から相見積もりをとり、複数の会社を比較した上で最も手数料が低いファクタリング会社と契約するのがよいでしょう。

はじめて契約する際には、2社〜3社の見積もりを取って手数料を比較しましょう。

契約書を確認し締結する

契約前には必ず契約書を締結してください。

違法業者やグレーな業者は契約書を締結しない傾向があります。

契約前には面倒でも必ず契約書の内容を確認し、以下の点を確認してください。

- 手数料は相場の範囲内か

- 償還請求権がないか

- 支払期日はいつか

とくに償還請求権の有無について不明瞭になっている場合には、契約を避けたほうがよいでしょう。

2社間ファクタリングと3社間ファクタリングを使い分ける

ファクタリングには2社間ファクタリングと3社間ファクタリングがあります。

それぞれのメリットとデメリットの違いは以下のとおりです。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| メリット | 最短即日で資金調達できる 売掛先に秘密で資金調達できる |

手数料が低い |

| デメリット | 手数料が高い | 売掛先企業の同意が必要 資金調達まで2週間程度かかる |

売掛先の同意を得ることができ、資金化までに急いでいないのであれば手数料が低い3社間ファクタリングが向いています。

一方、急いで資金が必要な場合や売掛先には知られたくないのであれば、2社間ファクタリングがよいでしょう。

このように2社間ファクタリングと3社間ファクタリングはメリットとデメリットが正反対です。

どのような形でいつまでに資金調達をしたいのか、明確にした上で自社によって最適な契約形態を選択しましょう。

まとめ

運送業は資金繰りが不安定なのでファクタリングによる資金調達が向いています。

今後、さらなる需要増加とドライバー不足によって運送業を取り巻く状況は深刻化します。

これを「2024年問題」といいますが、2024年問題によって資金繰りの問題もさらに増えてくる可能性もあるでしょう。

ファクタリングを上手に活用することによって、運送業が抱える資金の問題を解決できる可能性もあります。

ただし、ファクタリングを慢性的に利用することによって、収益が苦しくなる可能性も十分にあるため、メリットとデメリットをしっかりと理解して適切に使い分けましょう。