大型受注を獲得したものの、先行投資などにより運転資金が不足し、悩んでいる事業者は少なくありません。結論から言えば、大型案件を受注した時点で資金調達できる注文書ファクタリングの活用が効果的です。

本記事では、大型受注時につなぎ資金が必要になる具体的なケースや、対策となる資金調達方法を解説します。さらに、注文書ファクタリングが適切な理由や対応している会社・申し込みの流れについてもまとめました。

本記事を読めば、資金不足を防ぎながら大型受注のチャンスを活かし、着実な事業成長が目指せます。自社の状況に合う資金調達方法を見極めて、急な資金不足にも落ち着いて対応しましょう。

大型案件の受注時につなぎ資金が必要になる3つのケース

大型案件の受注した際、つなぎ資金が必要になる状況は以下のとおりです。

- 外注費や材料などの仕入れが先行して発生する場合

- 売掛金の入金サイトが長い場合

- 融資の審査が通らない場合

特に、売掛金の回収前に次の大型案件が始まる場合は、早急な資金確保が欠かせません。

外注費や材料などの仕入れが先行して発生する場合

大型受注では契約が決まっても、外注費や材料費などの初期費用が売上入金より先に発生します。特に建設業や製造業では、仕入れや人員確保を迅速に進めなければ納期に間に合わず、取引先の信頼を損ねるリスクがあります。

例えば、特定の部品を大量発注する必要がある場合、支払いを先延ばしにするわけにはいきません。一般的な資金調達方法である銀行融資は、審査に時間がかかり、急な資金調達には不向きです。

上記のような事態を防ぐには、受注段階でつなぎ資金を確保する必要があります。最短即日で現金化できるファクタリングなど、迅速に対応できる方法を選ぶとよいでしょう。事前につなぎ資金を確保しておけば、受注チャンスを逃さず、事業の成長へとつなげられます。

売掛金の入金サイトが長い場合

大型案件では、売掛金の入金までに2ヶ月~3ヶ月かかる場合があります。一方で、外注費や人件費の支払いは売掛金の入金より先に発生するため、資金が不足しがちです。

特に以下のような支払サイトが短い場合や、前払いを求められる契約では、早期の資金準備が欠かせません。

- 日払いや週払いの人件費

- 海外製品の発注など全額前払いが条件の取引

売掛金の入金前に支払いが発生すると資金繰りが厳しくなり、対応を誤ると取引先との関係が悪化するおそれもあります。信頼関係を維持するためにも、迅速なつなぎ資金の確保が重要です。

また、資金不足によって、新規の大型案件を受注できない状況も避けなければなりません。安定した資金繰りを維持するためには、早めの準備と柔軟な対応が求められます。

融資の審査が通らない場合

大型案件を受注したが銀行などの融資の審査が通らない場合もつなぎ資金が必要です。融資の審査が通らない理由として以下のようなケースが考えられます。

- 赤字決算が続いている

- 既に多額の借り入れをしている

- 信用情報に傷がある

金融機関は返済能力を重視するため、利益が出ていない企業への融資には慎重です。また、過去の延滞や債務整理などで信用情報に問題がある場合も、融資を断られる可能性が高くなります。

上記のような場合は、ファクタリングのように自社の信用情報に依存しない資金調達手段を検討しましょう。返済の負担がなく最短即日で現金化できる手段を知っておけば、大型受注の機会損失を防げます。

大型受注のチャンスをつかむ!つなぎの資金調達方法は3つ

大型受注を逃さないためには、必要な資金を事前に確保する準備が重要です。つなぎ資金の主な調達方法は、以下の3つが挙げられます。

- 銀行融資

- ノンバンクのビジネスローン

- 注文書ファクタリング

上記の調達方法の特徴を理解したうえで、自社の資金状況や緊急度に応じて最適な手段を選びましょう。

銀行融資

銀行融資は、企業の資金調達手段として広く利用されており、特に中小企業では日本政策金融公庫の融資が身近です。日本政策金融公庫は政府系の金融機関のひとつで、比較的低金利で借り入れができるため、多くの経営者に支持されています。

一方で、融資を受けるためには審査が必要で、財務状況や返済能力などが評価されます。審査は厳しく時間もかかるため、短期間で資金調達する必要がある場合は向いていません。

融資には以下のような種類があり、用途に応じて選択できます。

- プロパー融資

- 信用保証協会付き融資

- 不動産担保ローン

融資は、自社の信用度が高く、資金調達までに時間的な余裕がある企業に向いています。

ノンバンクのビジネスローン

ノンバンクのビジネスローンは、消費者金融など銀行以外の貸金業者が提供する事業者向け融資です。銀行より審査が柔軟で、最短当日中に資金を調達できるため、急ぎの資金ニーズにも対応しやすい点が特徴です。担保や保証人を求められず、赤字決算でも融資を受けられる可能性があります。

一方で、金利は年利10%~15%と銀行融資より高めで、長期的な借り入れとしては負担が大きくなりがちです。また、ビジネスローンの利用が将来の銀行融資審査に影響を与える可能性もあるため、事業計画をふまえて慎重に判断する必要があります。

ノンバンクのビジネスローンは、ファクタリングよりコストを抑えつつ、迅速に資金を確保したい場合に適した選択肢といえるでしょう。

注文書ファクタリング

注文書ファクタリングは、大型受注のつなぎ資金の調達方法として非常に有効です。注文書ファクタリングとは、取引先から受け取った注文書をもとに、将来発生する売掛金を売却して資金を調達する仕組みです。

通常のファクタリングは請求書を使うのに対し、注文書ファクタリングは請求前の段階から利用できます。注文書の段階で現金化できるため、特に大型受注で仕入れや外注費が先行する場合に有効です。

また、借り入れではなく売掛債権の売却であるため、負債が増えず信用情報にも影響しません。自社が赤字決算や債務超過でも、売掛先の信用度があれば利用でき、最短即日で入金されるスピード感も魅力です。ただし、売掛債権がなければ利用できず、手数料の負担も生じる点には注意が必要です。

注文書ファクタリングがつなぎ資金として適切な3つの理由

注文書ファクタリングがつなぎ資金として適切な理由は以下のとおりです。

- 最短即日で現金化できる調達スピード

- 赤字決算でもOK!柔軟な審査体制

- 返済の負担がない

注文書の段階で資金を確保できるため、大型受注が決まった際も迅速に対応できます。

最短即日で現金化できる調達スピード

注文書ファクタリングは、最短即日で現金化できるため、つなぎ資金として非常に有効です。多くの会社が「最短即日で入金可能」としており、審査に数週間かかる銀行融資と比べて圧倒的に迅速です。

例えば、大型受注が決まり急いで仕入れや外注費などの資金を用意したい場合、調達スピードが事業の命綱となります。切羽詰まった場面では、注文書ファクタリングを活用すれば、安定した資金繰りを維持しながら業務の継続が可能です。

注文書ファクタリングは、請求書ではなく注文書の段階で現金化できるのが最大の特徴です。事前に必要書類を用意すれば、契約から入金までがスムーズに進むため、緊急性が高いほど力を発揮します。

赤字決算でもOK!柔軟な審査体制

注文書ファクタリングは、赤字決算や税金滞納などがあっても利用しやすい柔軟な審査体制が整っています。注文書ファクタリングの審査では、自社ではなく売掛先の信用度が重視されるためです。

一方、銀行融資は財務状況や返済能力が問われるため、赤字などがあると審査に通りにくくなります。そのため、注文書ファクタリングは、自社の信用に不安がある企業にとって有効な選択肢です。

大型受注が決まると、仕入れや外注費などが先行して資金が不足しやすくなります。つなぎ資金が必要な時期に柔軟に対応できる注文書ファクタリングは、経営を安定させる支えとなります。

返済の負担がない

注文書ファクタリングは、金融機関の借り入れと違い、返済の負担がなく資金調達できる点が魅力です。ファクタリングは売掛債権という資産を現金化する仕組みであるため、貸借対照表上で負債に計上されません。そのため、自己資本比率などの財務指標を悪化させず、自社の信用情報にも影響を与えません。

今後、銀行融資を視野に入れている場合や、財務の健全性を重視する経営者にとっては重要な選択肢となります。また、注文書ファクタリングは借り入れに該当しないため、新たな融資枠を圧迫する心配もありません。

特に、大型受注後のつなぎ資金として一時的に活用する際は、財務への影響を抑えられる点も大きなメリットです。

ベストペイは注文書ファクタリング対応!最大3億円調達できる

| 入金スピード | 最短翌日 |

| 買取可能額 | 100万円〜3億円 |

| 手数料 | 5%~ |

| 必要書類 | 【審査時】 通帳3ヶ月分 注文書 本査定申込書 【契約時】 納税証明書 印鑑証明書 登記簿謄本 |

| 個人事業主の利用 | 不可 |

| 債権譲渡登記 | 不要 |

| 公式サイト | https://best-pay.jp/ |

ベストペイは、株式会社アレシアが提供する注文書買取専門のファクタリングサービスです。運営元の株式会社アレシアは、独立系として豊富な実績を持つベストファクターも手がけています。最短翌日に最大3億円まで現金化できるため、大型案件の受注にともなう一時的な資金不足にも迅速に対応可能です。

年間10,580件の相談実績を持ち、建設業を中心に幅広い業種に実績があります。また、償還請求権なしのノンリコース契約を明記しており、売掛先が倒産しても返済義務は発生しません。

申し込みは24時間オンラインで対応しており、審査は最短翌日で完了しますが、契約には面談が必要です。地方に事業所がある企業には出張対応も用意されており、遠方からでもスムーズに利用できます。資金不足により大型受注の機会を逃したくないと考える企業にとって、ベストペイは信頼できる資金調達の選択肢です。

注文書ファクタリングの申し込みから入金までの3ステップ

ベストペイの注文書ファクタリングは、次の3つの手順で申し込めます。各ステップで必要な書類を準備しておけば、スムーズな資金調達が可能です。

| ステップ | 内容 |

| ステップ1.ヒアリング | 申し込み後、担当者が内容を確認するので、注文書の概要を口頭または書面で伝える |

| ステップ2.書類提出と審査 | 審査時に必要な書類を提出後、内容に基づいて審査を行う |

| ステップ3.契約と振り込み | 審査通過後に契約を締結し、契約時に必要な書類を提出後、最短で翌日に指定口座へ入金される |

事前に全体の流れを把握しておくと、申し込み時の不安を軽減でき、手続きを落ち着いて進められます。翌日入金を希望する場合は、午前中までに申し込みを完了させましょう。

注文書ファクタリングは、手数料がかかるものの、迅速な資金調達により大型受注のチャンスを活かせます。なお、売掛金の回収は利用者が行い、入金後は速やかにファクタリング会社へ支払いましょう。

大型受注に伴う資金不足についてのよくある質問

大型受注に伴う資金不足についてのよくある質問として、以下の3つを紹介します。

- 耐久財受注の見方が分かりません。どのように読み取れば良いですか?

- 耐久財受注が高いとどうなるのですか?

- 耐久財受注がマーケットへ与える影響はどのようなものですか?

大型受注に関して疑問点がある場合は、上記質問への回答を参考にしてください。

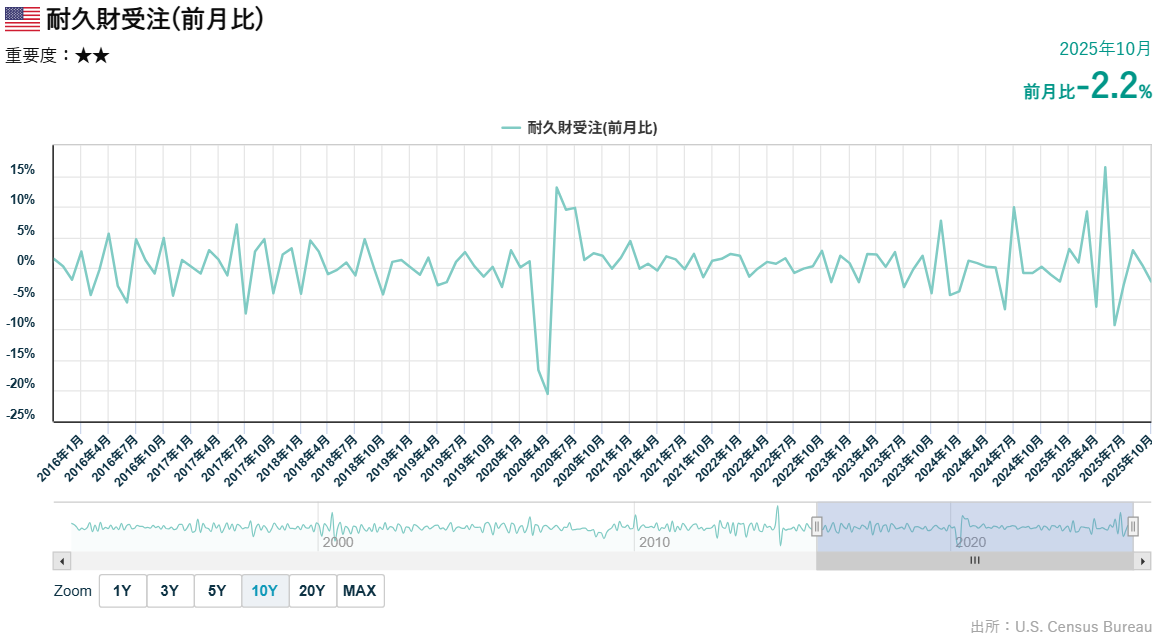

耐久財受注の見方が分かりません。どのように読み取れば良いですか?

耐久財受注を見る際は、数値が前月比や前年同月比で増加しているか、減少しているかを確認するのが基本です。数値の変化が需要動向を示すため、景気の先行指標として重要な意味を持ちます。

前月より数値が増加していれば、企業や消費者からの注文が増えていると読み取れます。将来的には工場の稼働率が高まり、生産活動も活発になる見込みです。

一方、数値が低下している場合は、注文が減少していると解釈できます。2025年10月の結果は「-2.2%」であり、受注は減る傾向にあります。

参照:国別経済指標

耐久財受注は、航空機など高額な製品の注文に左右され、月ごとの変動が非常に大きくなる傾向があります。そのため、1ヶ月ごとの数値に振り回されず、数ヶ月単位の流れをつかむと効果的です。

耐久財受注が高いとどうなるのですか?

耐久財受注が高いと、企業の設備投資が活発であると判断され、経済に対して前向きな見方が広がります。具体的には、米国経済の成長期待が高まり、株価上昇や米ドル買いが進む可能性もある状況です。

特に、事前の市場予想を大きく上回る場合は、金融市場への影響も大きくなります。投資家が経済の先行きを楽観的にとらえやすくなるためです。

耐久財受注がマーケットへ与える影響はどのようなものですか?

耐久財受注は、企業の将来的な設備投資の意欲を示す指標とされており、市場に対して以下のような影響を与える傾向があります。

| 対象市場 | 耐久財受注が増えた場合の影響 |

| 株式市場 | 企業の設備投資が活発になり、成長期待が高まるため株価が上昇しやすくなる |

| 為替市場 | 米国経済の強さが意識され、米ドルの需要が高まるため米ドルが買われやすくなる |

| 債券市場 | インフレ懸念や金利上昇観測が強まりやすいため債券価格が下落し、利回りは上昇する傾向 |

逆に、予想を下回ると景気減速への警戒感から、株安やドル売りに発展する場合もあります。

まとめ

大型受注に伴う資金不足の悩みには、注文書ファクタリングの活用が非常に効果的です。大型案件の注文書をもとに資金を調達でき、銀行融資などと比べて現金化までのスピードが圧倒的に早いからです。

特に建設業や製造業では、契約成立後すぐに外注費や材料費、人件費などの支出が発生します。納期を守るためにはスピードが求められ、資金が不足すれば取引先の信用を損なうおそれがあります。また、売掛金の入金が2ヶ月~3ヶ月後になるケースもあり、数ヶ月分の資金を確保しておかなければなりません。

そのため、納期や支払いスケジュールが先行する大型案件では、注文書ファクタリングは即効性のある選択肢です。信用情報に影響せず、売掛先の信用をもとに審査されるため、自社の状況に左右されずに利用できます。

注文書ファクタリングは、資金繰りを安定させるうえで有効な手段であり、受注機会を確実に活かすためにも検討の価値があります。